NISAを活用

したいが

最適な

方法がわから

ない。

既に運用を

しているものの、

より良い方法を

知りたい。

失敗して

しまったので、

解決策を

知りたい。

お悩みを抱えている方へ

お客さまのお悩みを元に、

最適な資産運用アドバイザー(IFA)を

無料でご紹介。

あなたに最適なアドバイザーへ

無料相談をして、

資産運用のお悩みを解決しませんか?

NISAを活用

したいが

最適な

方法がわから

ない。

既に運用を

しているものの、

より良い方法を

知りたい。

失敗して

しまったので、

解決策を

知りたい。

お悩みを抱えている方へ

お客さまのお悩みを元に、

最適な資産運用アドバイザー(IFA)を

無料でご紹介。

あなたに最適なアドバイザーへ

無料相談をして、

資産運用のお悩みを解決しませんか?

※2024年度下期に実施した自社調査「お客様満足度アンケート」より

※「IFA」とは「資産運用アドバイザー」を意味します。

※数量限定のため、お申し込みはお早めに

無料 資料請求する

資産運用をする方法には、

大きく分けて2パターンあります。

「自力で運用する方法」と

「プロに相談しながら運用する方法」です。

2つの方法のメリットと

デメリットを見てみましょう。

メリット

(自力で運用する最大のメリットは、運用にかかる手数料を最小限に抑えられることです。金融の専門知識と運用の実績のあり、運用に時間と労力をかけられる方なら、自力でローコストの運用した方が、収益効率が良いでしょう。)

デメリット

下記の3つのデメリットを

解消できない方は、

自力で資産運用をした際に、

失敗する可能性が非常に高いです。

「プロに相談しながら運用する方法」

を検討しましょう。

長期的な資産運用をする場合、莫大な時間と労力がかかります。安定的な運用収益を出し続けるには、マーケットや社会情勢についての勉強と分析が必要です。マーケットの動向に応じて、運用方針のテコ入れをする必要もあります。

つまり、フルタイムで就労しているような多忙な方が、継続的な運用収益を出すのは不可能でしょう。

また、マーケットの変動によりご自身の資産が大きく増減することがあります。 その際、精神的なストレスがかかるため、投資初心者がストレスに晒されながら、運用収益を出し続けるのは非常に難しいです。

長期的に運用収益をあげるために、高度な専門知識は必須です。資産運用の専門家によると、長期的な資産運用を成功させるために、必要なスキルは4つあると言われています。「ライフプランニングの作成を通した運用のゴールの策定」、「目標から逆算した資産運用のルール設定」、「目標や資産状況をベースとした最適なポートフォリオの構築」、「マーケットと金融商品の冷静な分析」です。

これらの高度な専門スキルを持ち合わせていない方は、資産運用で失敗するリスクが高いので、「プロに相談しながら運用する方法」を検討しましょう。

世界最大級の資産運用会社バンガードが

公表しているレポート(※)によると、

資産運用アドバイザーの

適切なアドバイス等により、

投資家の年間収益は約3%向上すると

結論づけられています。

※バンガードのレポート

「Putting a value on your value: Quantifying Vanguard Advisor’s Alpha」より

行動経済学によると、人は合理的に行動しようと思っていても、その時々の感情に左右され、当初の目的に反した行動をしてしまうことがあります。この現象を「プロスペクト理論」と呼び、資産運用を失敗させるメジャーな理由として、広く知られています。プロスペクト理論を回避できる方法を持つ事で、資産運用を成功させる事ができます。

例えば、マーケットが急落して資産が大きく目減りした時に、感情的になり金融商品を損切りしてしまうケースです。その後、マーケットが回復し、「あのとき損切りしなければ良かった」と後悔した経験はありませんか。

一時的な感情や感覚による不合理な判断が、資産運用の収益を下落させてしまいます。

投資活動をしている時は、値動きによる精神的な負担がかかり、不合理な行動をするケースが多いので注意が必要です。

人間は常に合理的な判断ができるとは限りません。

第3者である資産運用アドバイザーの適切なコーチングとサポートにより、これらの不合理な判断を回避し、運用収益率を平均3%あげる事ができるという主旨のレポートになります。

さらに、お客様のご要望に対して最適なアドバイザーを見つける事ができれば、運用の成功確率がより一層高まります。

これから解説する

「最適なアドバイザーを見つける方法」を通して、

最適なアドバイザーを見つけましょう。

資産運用のプロに相談したいと思っているものの、

最適な相談先が分からないという方も

多いのではないでしょうか。

FP、金融機関、資産運用アドバイザーの

3種類の事業者に相談する

メリットとデメリットについて解説します。

最適な相談先を見つけられないと、

資産運用で失敗してしまうので注意が必要です。

金融機関から独立しているため、営業ノルマが存在せず中立的な立場でサービス提供ができます。

そのため、お客様のご要望や目標に寄り添ったゴールベースの提案が可能な資産運用のアドバイザリー事業者です。

また、担当者は、基本的に異動や転勤がないため、お客さまと長期的な信頼関係の構築ができるというメリットもあります。

次のチャプターでは、

資産運用アドバイザーの特徴などについて、

詳しく解説していきます。

お客さまの悩みや資産状況により、最適なアドバイザーは大きく異なります。また、アドバイザーにより得意領域などの特性があるので、お客さまの悩みをベースに最適なアドバイザーを選択する必要があります。アドバイザー選びの段階で選択を間違うと、適切な提案を受けられず、資産運用で失敗してしまう確率が高まります。注意が必要です。

資産運用アドバイザー事業者は全国に約900社もあり、アドバイザーごとに、サービス内容、コンサルティングスタイル、投資哲学、ビジネスモデルが様々あります。インターネットの情報だけを頼りにして、最適なアドバイザーを見つけ出す事は、非常に難しいのが実情となっています。

お客様にとって、最適な資産運用アドバイザーを見つけたい方は、アドバイザー無料紹介サービス「資産運用の無料相談窓口」を利用しましょう。利用料は完全無料なので、利用しやすいサービスとなっています。

資産運用の無料相談窓口は、

「アドバイザー選びのプロ」です。

専属のコンシェルジュが、

お客様のご要望や目標を個別でヒアリング

し、

最適なアドバイザーをご紹介するサービスです。

当サービスでは、全国で開業しているアドバイザーの中から、独自の基準を設けて、優良なアドバイザーのみと提携しております。ご紹介差し上げるアドバイザーは、ファイナンシャルプランニングをベースとして、最適な資産運用のご提案いたします。また、保険、住宅ローン、不動産、相続・事業承継などにも対応可能です。お気軽にご相談ください。

※メール完結でアドバイザーをご紹介

無料 メール相談へ申し込む

全国に存在する数多くのアドバイザーの中から、ご自身に最適なアドバイザーを見極めるのは至難の業です。お客様が安心して資産運用の相談ができるよう、ご紹介するアドバイザーに独自の基準を設けております。

※メール完結でアドバイザーをご紹介

無料 メール相談へ申し込む

会社の事業承継と相続を見据えた上で、資産運用の相談をしたい。

相談内容

ご紹介したアドバイザー

アドバイザーの提案内容

証券会社の担当者が信用できないので、セカンドオピニオンが欲しい。

相談内容

ご紹介したアドバイザー

アドバイザーの提案内容

不動産売却で得た資金を原資として、運用を考えている。

不動産売買と資産運用に関する助言が欲しい。

相談内容

ご紹介したアドバイザー

アドバイザーの提案内容

なぜ、資産運用の無料相談窓口は、完全に無料で利用できるのですか?

当サービスは、お客さまのニーズに合ったアドバイザーをご紹介するサービスです。当社がご紹介したアドバイザーとお客さまがお取引を開始されることで、アドバイザーから紹介料を頂戴して事業運営しておりますので、お客さまの費用負担は発生いたしません。

資産運用の無料相談窓口は、地方居住者でも利用できますか?

はい、利用可能です。専属のコンシェルジュによるヒアリングは電話にて実施しております。そのため、地方居住者の方もご利用いただけます。オンライン相談を実施しているアドバイザーのご紹介も可能です。ご希望の際は、気軽にお問い合わせ下さい。

紹介されたアドバイザーが気に入らなかった場合、契約を見送っても問題ないですか?

はい、問題ございません。万が一、ご紹介したアドバイザーの提案に納得できない場合は契約をする必要はありません。

運営会社の株式会社想研とはどのような会社ですか?

各種金融メディアを発行・運営している企業です。全国のアドバイザーに対してさまざまな情報提供を行うほか、業界関係者が多数集まるセミナー『日本アドバイザーフォーラム』を開催するなど、アドバイザー業界を熟知しています。

オフショアの生命保険に関する助言をしてくれるアドバイザーを紹介できますか?

保険業法により、海外旅行保険等一部の保険商品を除き、外国保険業者が国内で保険業を営むためには、国内に支店等を設け、監督当局から免許を受けなければなりません。従って、当サービスの提携アドバイザーはオフショア生命保険に関する一切の助言ができません。予め、ご了承ください。

個別株の売買に関するアドバイス提供ができるアドバイザーを、紹介してもらう事はできますか?

当サービスでは、ご紹介しておりません。

現在、生活保護を受給していますが、アドバイザーを紹介してもらう事はできますか?

当サービスでは、生活保護受給者はサービス対象外とさせていただいております。予め、ご了承ください。

IFAとは何ですか?

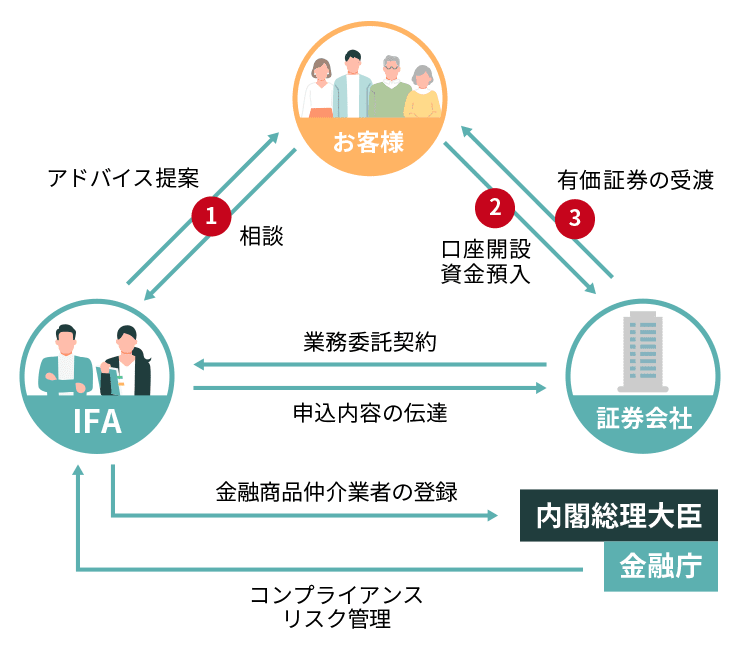

IFAとは「Independent Financial Advisor」の略で、金融機関から独立して活動し、アドバイスを行う資産運用の専門家です。内閣総理大臣の登録を受けて、金融商品取引業者(証券会社等)の業務委託を受け、有価証券の売買等の媒介等を営むことができます。証券会社から商品の提供や法令遵守の管理を受けますが、その証券会社に勤務をしている訳ではありません。そのため証券会社の方針やノルマに縛られずお客さま本位のアドバイスができます。

IFAのビジネスモデルについて教えて下さい。

IFAは証券会社と業務委託契約をする事で、投資信託、株などの金融商品の仲介ができます。複数の証券会社と契約できるため、より中立的な立場から金融商品を選ぶことができます。ビジネスモデルについては、以下の図を参考になさってください。

紹介されたIFAへの相談料は、無料ですか?

原則、弊社からご紹介するIFAとの初回面談(ヒアリング)は無料ですが、それ以降は有償となる場合があります。

紹介されたIFAには、どのような内容を相談できますか?

資産形成・運用に関わる相談のほか、保険や不動産投資、住宅ローン、相続・事業承継などの相談にお応えするIFAのご紹介も可能です。お金や投資に関する包括的な相談をいただけます。

紹介されたIFAとの相談はどこで実施するのでしょうか?

お客さまとIFAでお決めいただきます。主に、ご自宅への訪問、IFA法人のオフィス、オンライン相談とお考え下さい。IFAによっては、初回面談はオフィスのみで対応という場合もございます。

紹介されたIFAとの所要時間は、どのくらいでしょうか?

お客さまの相談内容によりますが、1時間30分〜2時間を目安としています。お客さまの資産運用を考える際にポイントとなる「人生設計」を把握するには、IFAがお客さまの状況を正しく理解することがとても重要です。ある程度のお時間を頂戴することになります。

土日や祝日でも相談できますか?

土日祝日の相談が可能なIFAもご紹介もできます。IFAにより営業日が異なりますので、IFAに相談の上、ご都合の良い日程をご調整下さい。

IFAが倒産したら、自分の資産はどうなるのですか?

資産の預け先はIFAではなく提携する証券会社となるため、IFAが倒産しても、直接資産に影響は及びません。また、証券会社には、顧客の資産と自社の資産を明確に区別して保管する「分別管理」が金融商品取引法により義務付けられています。万が一、提携証券会社が破たんしても、預けられた資産は保護されますので、ご安心ください。

海外居住者によるIFAサービスの利用はできますか?

IFAが業務提携している証券会社は、国内に住民票のある方を対象として、証券口座の開設およびサービス提供をしています。従って、海外居住者(日本の住民票がない方)へのサービス提供はできかねます。

※メール完結でアドバイザーをご紹介

無料 メール相談へ申し込む