- トップ

- IFA(資産アドバイザー)とは?

- IFA(資産アドバイザー)とは?FPとの違いは?分かりやすく図解します

IFA(資産アドバイザー)とは?

IFA(資産アドバイザー)とは?FPとの違いは?分かりやすく図解します

IFAとは“Independent Financial Advisor”の略で、「独立系ファイナンシャルアドバイザー」とも呼ばれる、金融アドバイザーの業態の一種です。

その大きな特徴は、既存の金融機関から独立した経営方針の下、中立的な立場で顧客目線に近い金融アドバイスができる事業形態にあります。

……と言われても、具体的なイメージが湧きませんよね。なかには、FP(ファイナンシャルプランナー)と何が違うの?と疑問に思う方もいるのではないでしょうか。

それではIFAについて、もう少し詳細に説明していきましょう。

- IFAとは?

- なぜ「独立系」アドバイザーと言われているの?

- IFAは日本にどれくらいいるの?

- IFAとFPの大まかな違い

- IFAとFP、具体的な項目で比較

- IFAと証券会社の大まかな違い

- IFAに相談するメリットは?

- IFAはなぜ無料?

- IFAが得意とすること

- IFAの将来性は?

- IFA選びでお困りの方へ

- 資産運用の無料相談窓口が選ばれる3つの理由

IFAとは?

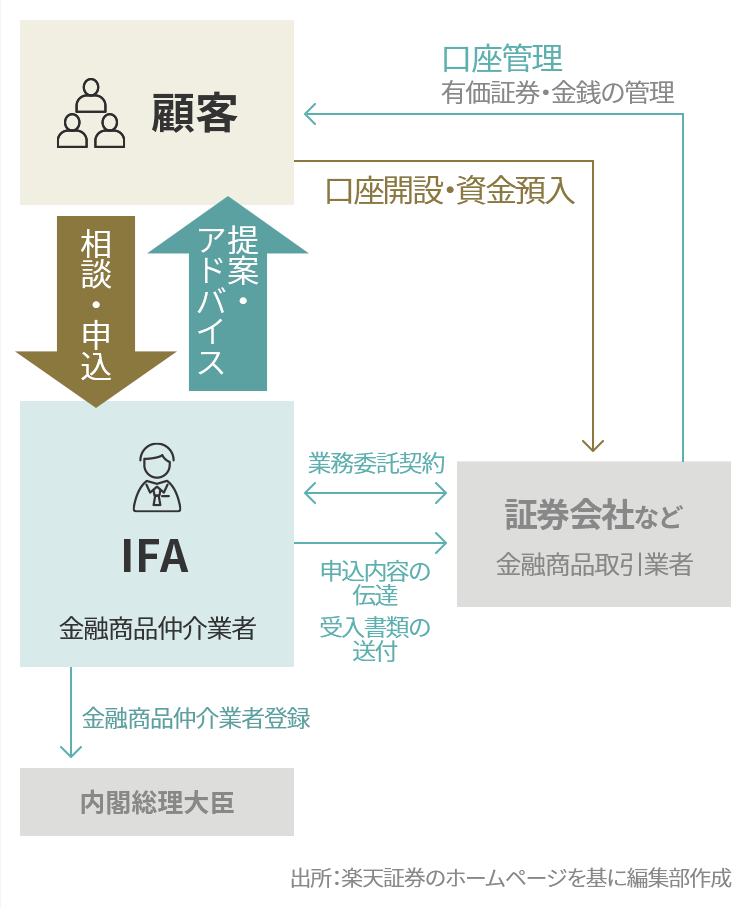

IFAとは、銀行や証券会社のような組織には所属せずに、独立した立場から投資や資産運用のアドバイスをする職業です。金融商品仲介業者としての登録を受けているため、特定の金融機関に所属しなくても金融商品のアドバイスや売買の仲介が行え、それゆえに公平な立場からアドバイスできる点がポイントです。

金融アドバイザーとは、資産運用のアドバイスをする人のことで、証券会社や銀行に所属していることがほとんどです。

IFAは、この金融アドバイザーの一種ですが、証券会社や銀行等から独立した人がその多くを占めています。豊富な業界知識と経験を基に、市場動向の分析・資産配分の方法などに関するアドバイスや、株や債券、投資信託といった金融商品の説明とその販売仲介を行います。

金融アドバイザーと比較して、IFA(独立系ファイナンシャルアドバイザー)はまだその知名度が高くないため、当サイトではIFAを資産アドバイザーと呼称しています。

なぜ「独立系」アドバイザーと言われているの?

IFAが独立系アドバイザーと呼ばれるのは、IFAが「金融商品仲介業者」だからです。金融商品仲介業者は、特定の証券会社に所属せず委託契約を行うことで、独立・中立的な立場から資産運用のアドバイスを行っています。

全てのIFAは、「金融商品仲介業者」としての登録を受けています。登録には、「金融商品仲介業者」となる証券会社と業務委託契約が必要です。

業務委託契約先数に制限はないので、複数の証券会社と契約を結ぶIFAも珍しくありません。また、業務委託契約といっても、IFAと証券会社は協業相手というスタンスにあり、販売方針を指示したりはしません。証券会社と契約しながらも、経営の独立性は保って運営しているので、「独立系アドバイザー」と呼ばれています。

IFAは日本にどれくらいいるの?

現在、日本にIFAは692業者あります。

全てのIFAは金融商品仲介業者として登録をしており、その登録数は、金融庁が公式に発表しています。

金融商品仲介業者の登録は法人、または個人で行うことができ、現在は法人が672件、個人で20件の登録があります。(令和7年10月31日時点)

また、金融商品仲介業者の登録外務員数は、日本証券業協会が半年ごとに公表しており、 金融商品仲介業者の登録外務員数(一種、二種合計)は9,997人です。(2025年6月末 時点)

IFAとFPの大まかな違い

主にライフプラン設計に強みがあるのがFPです。一方、IFAは、投資信託などの金融商品を扱えるので、資産運用に関するアドバイスを得意としています。

ただ、どちらもお金に関するアドバイザーという点では同じで、FPも資産運用のアドバイスを行いますし、IFAもライフプランの相談に応じます。

では、何が違うのか? それは、「何に重きを置いているか」という点です。

IFA=資産運用アドバイスのプロ

IFAは、主に資産運用を軸として、顧客の資産を守り、増やすのがミッションです。

IFAは、金融商品の具体的な案内と販売の仲介ができる「金融商品仲介業者」として登録しているので、より専門的なアドバイスに加え、具体的な商品の取引(売買)までサポートができます。

投資信託の取引にも対応していますから、iDeCoやNISAなどの制度を利用したいときは、IFAに相談したほうがよいでしょう。

また、多くのIFAが年間契約等によるサポートメニューを取りそろえています。一度相談して終わり、ということではなく、経済市場の動向やその人が置かれているライフステージなど、顧客の状況を踏まえ、長期間にわたってサポートします。

ただ、実はIFAに共通する点はこれだけといっても過言ではないほど、得意分野や特徴は各社さまざまです。

FP=ライフプランニングのプロ

FPは、主に家計を軸としたライフプランニングを行います。

収入や支出をはじめ、資産・負債・投資資産・保険等のあらゆるデータをヒアリングし、今後のライフプラン(結婚・出産・マイホーム購入等)の希望を元に、家計の改善から保険のアドバイスまで、総合的な視点でさまざまなアドバイスを行います。

具体的な金融商品にまで踏み込んだアドバイスや取引には証券外務員資格が必要となるため、資産運用の相談という切り口でサービス内容を見ると、取引(売買)までサポートしているIFAよりは限定的と言えます。

保険契約についても、別途生命・損害保険募集人の資格が必要ですが、家計改善との親和性が高く、資格取得のハードルがさほど高くないこともあり、多くのFPが資格を取得していますが、IFAの中にも、保険募集人の資格を持つ人は少なくありません。

IFAとFP、具体的な項目で比較

説明だけ聞いても、なかなか分かりづらいものですよね。そこで、代表的な項目で「できること」を具体的に挙げて比較をしてみました。

| IFA | FP | |

|---|---|---|

| ライフプランニングと資金計画 | ○ | ○ |

| 資産運用のアドバイス | ○ | △ ※概要ならば可 |

| 金融商品の取引(売買) | ○ | × |

| 保険相談 | △ ※別途資格要 | △ ※別途資格要 |

ライフプランや資産運用・保険のアドバイス・相談については、大きな差はありません。

明確な違いは、金融商品の売買まで扱えるかどうか、という点にあるようです。

資産運用のアドバイスとひと口に言っても、「リスクは分散すべき」「株式と投資信託では、値動きの幅が大きく異なる」といった概要の説明と、資産運用の“道具”となる具体的な金融商品の説明や取引では、必要な資格が異なります。

だから、IFAは資産運用に、FPはライフプランニングに重きを置いているのです。

IFAと証券会社の大まかな違い

IFAと証券会社の大きな違いには、

- 担当者に転勤制度が無く、長く付き合えるかどうか

- 担当者がノルマを背負っていないかどうか

があります。

まず、証券会社は、昔と比べるとかなり減ってはいるものの転勤制度が残っています、そのため、投資家にとってはせっかくいい担当者に出会えても数年後には異動で担当変更になってしまう可能性があります。一方、IFAには基本的に転勤制度がありませんので、一度いい担当者に出会えれば退職などがない限りは長く付き合うことができます。

また、大手の総合証券会社は、上場企業等の発行体の資金調達に重要な役割を果たしています。しかし裏を返すと、大手の総合証券会社に所属する営業員は、自社グループが主幹事を行うIPOや社債を売り切らなければならないという商品ノルマを背負う可能性があります。

ノルマのプレッシャーに追われてしまうと、投資家に中立的な立場からアドバイスが出来なくなってしまうかもしれません。対してIFAは、証券会社とは委託契約を行っているだけで、証券会社のグループに所属しているわけではありませんので、あくまで仲介業者として公平な立場からのアドバイスを行いやすい状況にあります。

IFAに相談するメリットは?

銀行や証券会社といった金融機関では、業務上必要なシステムへの投資や、店舗を維持するための人員確保など、事業を継続するために多くの費用がかかっています。そのため、「顧客のために」といった観点はあるものの、「企業を維持するために」といった観点から、どうしても利益優先の販売方針やノルマを優先させるケースも出てきます。

一方、IFAは提携先の証券会社から販売方針を指示されたり、ノルマを課されたりすることはありません。IFAそれぞれが独立性を保ち、多様性を持つことで、証券会社側にも、顧客の幅が広がるというメリットがあるからです。

また、IFAのほとんどは、小規模です。そのため、既存金融機関のようにシステムへの投資や人員を多く抱えているわけではありません。身軽であるがゆえに、「顧客のために」という観点に重きを置いた提案が期待できるのです。

IFAはなぜ無料?

多くの場合、IFAはライフプランニングや資産運用の相談を無料で行っています。しかし、どうしてIFAは無料でサービスを行うのでしょうか?

その理由は、IFAの報酬が、投資家が証券会社に支払った手数料の中から証券会社経由でIFAに支払われる仕組みになっているからです。

投資家が商品を売買して証券会社に手数料を支払うと、その一部分がIFAに報酬として、証券会社から支払われます。そのため、投資家は商品の売買にかかる手数料以外はお金を支払わずとも、IFAに相談することが出来るのです。

とはいえ、IFAは各社ごとにサービスの内容が異なる場合があるため、アドバイスそのものを有料にしているIFA法人も存在します。そのため相談する前にホームページなどで報酬体系を調べるようにしましょう。

IFAが得意とすること

IFAの魅力は、その独立性に加え、資産運用やマネープランから相続といった幅広い相談に対し、顧客に寄り添ったアドバイスを行う点にもあります。弁護士や税理士など、外部の専門家と連携し、顧客に合ったサービスを提供する場合もあります。

さらにIFAは、具体的商品にまで踏み込んだアドバイスが可能で、購入からその後のアフターフォローまで、一気通貫でサポートをしています。

保険であれば、ライフプランナーがあなたのライフプランを把握した上で、保険の提案から契約サポートまでを担い、その後のフォローもしてくれるイメージがあるかと思いますが、それの資産運用版、というとイメージがしやすいかもしれません。

IFAの将来性は?

金融先進国と言われる米国では、独立系のファイナンシャルアドバイザーがいち早く普及してきました。彼らの社会的地位は医師や弁護士などと並ぶほど高く、人生に不可欠な「専門家」として多くのアドバイザーが活躍しています。今やファイナンシャルアドバイザー全体の70%以上が独立系だとも言われています。

日本国内のIFA企業は700ほど、アドバイザーの人数では9000名ほど(2024年8月末現在)とまだまだ少ない状況ですが、資産運用の必要性が改めて認識されるようになった今、特定の金融機関に縛られない、幅広い解決手段とアドバイススキルを持つIFAの存在意義は確実に高まっています。

IFA選びでお困りの方へ

当社では、「資産運用の無料相談窓口」というサービス提供しております。「IFA選びのプロ」である専属のコンシェルジュが、お客様のご要望や目標を個別でヒアリングし、最適なIFAを完全無料でご紹介するサービスです。当社は、全国で開業しているIFAの中から、独自の基準を設けて、優良なIFAのみと提携しております。ご紹介可能なIFAは、ファイナンシャルプランニングをベースとして、最適な資産運用のご提案をいたします。また、保険、住宅ローン、不動産などにも対応可能なIFAも提携しています。

資産運用の無料相談窓口が選ばれる3つの理由

- 1.専属のコンシェルジュによる最適なIFAのご紹介

- 2.充実のアフターフォロー

- 3.相談料は無料

まとめ

- IFAは、株や債券、投資信託といった金融商品のアドバイスと販売仲介、その後のサポートを行っている

- IFAは証券会社に属さないため、ノルマなどを課されることはなく、「顧客のために」という観点に重きを置いた提案が期待できる

- アドバイス内容は資産運用からライフプランニング、相続、節税、保険の見直しと幅広く、さらにアフターフォローまで一気通貫で対応ができる