閉じる

- トップ

- 2億円の資産運用におすすめの方法3つ|利回りごとのシミュレーションも紹介

2億円の資産運用におすすめの方法3つ|利回りごとのシミュレーションも紹介

資産運用は低金利が長く続く日本において、資産を守るために必要な手段です。特に円安が進む昨今では、輸入に依存しているエネルギーや食料品などの物価が上昇しています。このような状況下では、預貯金に預けているだけでは金利が物価上昇に追いつかず、お金の価値が実質的に目減りしてしまいます。円安や物価上昇から大切なお金を守るためには、現金や円預金以外の金融資産を運用して資産を増やしていく必要があるのです。

資産運用はその特徴やリスクを正しく理解していれば、そこまで難しいものではありません。本記事では、2億円の資産を運用したいと考えている人のために、おすすめの資産運用の方法を紹介します。また、資産運用でどのくらい増やせるかイメージしてもらうために、利回りごとのシミュレーションも紹介します。大事な資産を守るために自分に合った資産運用の方法を知りたい人は参考にしてみてください。

目次

【利回り別】2億円の資産運用シミュレーション

2億円の資産運用におすすめの方法を紹介する前に、資産運用でどのくらいお金が増やせるのか、利回り別にシミュレーションしてみましょう。ここでは、後ほど「2億円の資産運用におすすめの方法3つ」で紹介する債券・株式投資・投資信託の平均的な利回りでそれぞれのシミュレーション結果を紹介します。

ここでは債券の一種である社債の平均的な利回りを用いてシミュレーションしています。2億円を利回り0.60%で運用した場合に増やせるお金は以下のとおりです。

【利回り0.60%】債券の場合

ここでは債券の一種である社債の平均的な利回りを用いてシミュレーションしています。2億円を利回り0.60%で運用した場合に増やせるお金は以下のとおりです。

| 運用期間 | 合計 (元本+利益) |

うち利益部分 |

|---|---|---|

| 1年 | 2億120万円 | 120万円 |

| 5年 | 2億600万円 | 600万円 |

| 10年 | 2億1200万円 | 1200万円 |

- ※単利計算(税引き前)

詳しい特徴は「債券」で解説します。

【配当利回り2%】国内株式の場合

ここでは、東京証券取引所に上場している株式の配当金から得られる平均的な利回りでシミュレーションしました。国内株式で2億円を運用する場合、増やせるお金は以下のとおりです。

| 運用期間 | 合計 (元本+運用益) |

うち運用益部分 |

|---|---|---|

| 1年 | 2億400万円 | 400万円 |

| 5年 | 2億2082万円 | 2082万円 |

| 10年 | 2億4380万円 | 4380万円 |

| 20年 | 2億9719万円 | 9719万円 |

| 30年 | 3億6227万円 | 1億6227万円 |

- ※複利計算、1万円未満は四捨五入(税引き前)

国内株式とは株式投資のうち、日本国内の株式に投資する運用方法です。

詳しい特徴は「株式投資」で解説します。

【トータルリターン5%】投資信託の場合

投資信託の平均的なトータルリターンは年2〜8%程度ですが、ここではその間をとった年5%でシミュレーションしています。投資信託で2億円を運用する場合、増やせるお金は以下のとおりです。

| 運用期間 | 合計 (元本+運用益) |

うち運用益部分 |

|---|---|---|

| 1年 | 2億1000万円 | 1000万円 |

| 5年 | 2億5526万円 | 5526万円 |

| 10年 | 3億2578万円 | 1億2578万円 |

| 20年 | 5億3066万円 | 3億3066万円 |

| 30年 | 8億6439億万円 | 6億6439万円 |

- ※複利計算、1万円未満は四捨五入(税引き前)

投資信託とは投資家から集めたお金をまとめて、投資のプロがさまざまな金融商品で運用する商品です。

詳しい特徴は「投資信託」で解説します。

今回シミュレーションした債券、国内株式、投資信託の3つは金融資産のなかでも比較的安定的な利回りが期待できるものですが、それでも2億円というまとまったお金で長期運用すると大きな利益が見込めることがわかります。

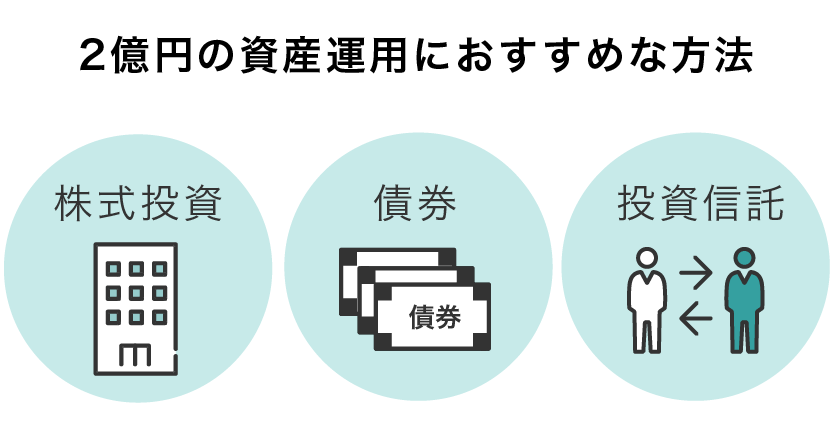

2億円の資産運用におすすめの方法3つ

ここからは2億円を資産運用する方法としておすすめの3つをご紹介します。それぞれの特徴を比較しやすいよう下表にまとめました。こちらを参考にしつつ、それぞれの方法の詳しい解説を見ていきましょう。

| 資産運用 方法 |

運用期間※1 | リスク・ リターン※2 |

最低投資額 | 難易度 (専門知識・労力) |

|---|---|---|---|---|

| 株式投資 | 短~長 | 中~高 | 10万円程度~ | 中~高 |

| 債券 | 中~長 | 国内債券:低 海外債券:低~高 |

1万円程度~ (債券の種類によって異なる) |

低~中 |

| 投資信託 | 長 | 低~高 | 1万円程度~ (ネット証券などでは数百円から購入可能) |

低 |

- ※1 短:数カ月~3年程度、中:3年~10年程度、長:10年以上

- ※2 低:年利2%未満、中:年利2%~8%程度、高:年利8%以上

- ※上表はあくまで一般的な目安です。

株式投資

株式投資とは、企業(株式会社)が出資者に対して発行する「株式」を購入して利益を狙う運用方法です。株式投資の利益には、購入時より株価が値上がりしたタイミングで売却することで得られる「キャピタルゲイン」、株式の保有期間中に配当金を得る「インカムゲイン」の2つがあります。

また、その企業の商品がもらえたりサービス利用料の割引のある「株主優待」が受けられるところもあります。

株式投資の主なメリット・デメリットは以下のとおりです。

株式のメリット

◎株式のデメリット

×

- 値上がり益が狙える

- 配当金や株主優待が期待できる

- 取引価格が分かりやすい(市場時価)

- どの銘柄に投資するか目利きが必要

- 値動きが激しい

- 売買手数料がかかる

- 企業が倒産するとお金が戻らない

株式投資は一般的に預金より高い利益が狙えます。国内株式の場合、平均的な利回りは年2%程度です。銀行の定期預金金利は年0.002%程度なので、約1000倍の利回りが期待できます。

その一方で、株価が値下がりして損失が出るリスクもあります。また、後述する債券や投資信託と比べて値動きが激しい点にも注意が必要です。例えばリーマンショック時は最大4割程度、コロナショックでは最大3割程度、日経平均株価が下落しています。

経済状況や企業の業績によって株価が大きく下がってしまう可能性があることを留意しておきましょう。

債券

債券とは国や企業などの発行体が、資金を調達するために発行する有価証券です。債券には期間が定められており、満期時には額面金額が払い戻されます。また保有期間中は、毎年または半年ごとに利息が支払われます。

国内の債券は大きく分けて、国や地方自治体、政府機関などが発行する「公共債」と、民間企業が発行する「社債」の2つがあります。また、発行体・発行場所・通貨のいずれかが外国である債券を「外国債券」といいます。

債券投資のメリットとデメリットは以下のとおりです。

| 債券のメリット 〇 |

債券のメリット × |

|

|

|---|

債券投資は満期時に受け取れる金額や、利息が決まっています。そのため一般的な利回りは株式投資より低めですが、その分リスクが抑えられる点がメリットです。

ただし満期前に売却する場合は、その時の価格次第で元本割れすることもあります。また債券の発行体が破たんした場合、利息や元本が決められた条件で受け取れない可能性もあります。

外国債券の場合は、上表のデメリット(リスク)に加えて2つのリスクがあることも知っておきましょう。1つ目は「為替変動リスク」です。これは外貨建て債券を換金する際に為替レートの変動により円建ての資産価値が変動するものです。

また発行体が所在する国や地域の政治・経済環境によって価格が変動したり、利息や投資したお金の全額または一部が戻らなかったりする「カントリーリスク」もあります。

投資信託

投資信託とは複数の投資家から集めたお金を「ファンドマネージャー」と呼ばれる資産運用のプロが運用する金融商品です。投資対象は商品ごとに異なりますが、株式、債券、リート(不動産投資)、コモディティ(金や原油など)など多岐にわたります。また投資する地域も国内、先進国、新興国など商品によってさまざまです。

投資信託のメリット・デメリットは以下のとおりです。

投資信託の

メリット

◎投資信託の

デメリット

×

- 株式や債券など多様な資産に投資できる

- 専門家が銘柄を選んで運用してくれる

- 少額から投資可能(100円~)

- 元本保証はないが分散投資でリスク軽減

- 手数料がかかる(販売手数料、信託報酬など)

- 運用結果次第で元本割れする可能性がある

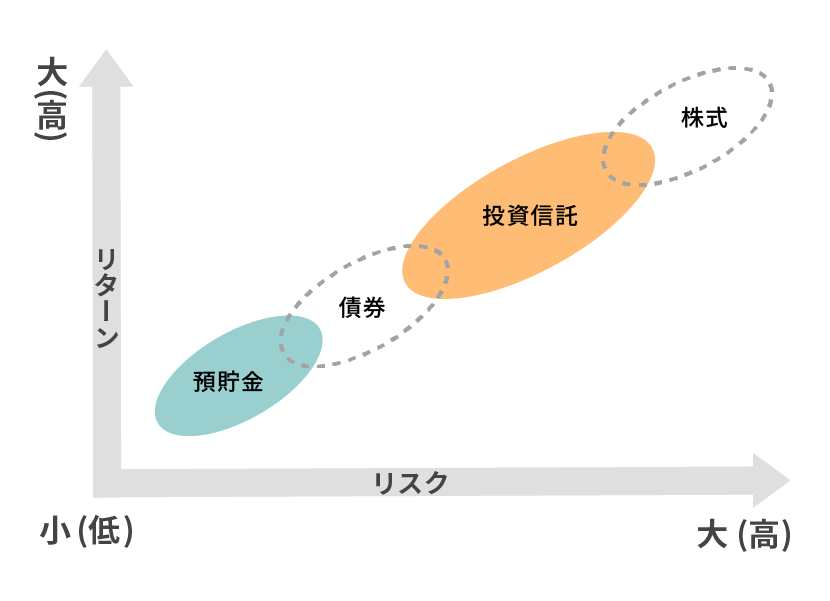

投資信託は通常複数の銘柄に投資するので、株式投資と比べて1つの商品でも分散投資の効果が得やすい運用方法です。投資信託は投資先によってリスク・リターンの特性が異なりますが、一般的に株式投資と債券の間に位置づけられると考えてよいでしょう。

証券会社で一般の人が買える投資信託の本数は約6000本もあります。そのため、多くの選択肢のなかから商品を選ぶのは難しい、と感じる人もいるでしょう。

そのような人には、資産運用の無料相談サービス「資産運用の無料相談窓口」をおすすめします。ご自身の資産状況と投資の目的に合わせて、最適な資産運用法を無料で提案して貰えるので安心です。

2億円の資産運用を行う際に知っておきたいこと

2億円の資産運用を行う際は、資産を目減りさせないために主に以下のような点に注意しましょう。

ローリスク・ローリターンな投資方法を取り入れよう

資産運用は投資する元本が大きいほど利益が得やすくなります。前述の「【利回り別】2億円の資産運用シミュレーション」でも示したとおり、2億円あればそれほど利回りの高くないローリスク・ローリターンな投資方法でも十分な利益が見込めます。あえてリスクが高い方法を選ばなくても一定の利益が期待できるのは、2億円というまとまった資産があるメリットといえるでしょう。

ただし、必ずしも2億円の資産があれば十分に生活していけるとは限りません。収入や支出の状況、家族構成、年齢、ライフスタイル、健康状態などによって必要な資産は変わってきます。ご自身の状況を把握したうえで、適切な投資方法を取り入れましょう。

分散投資について理解しよう

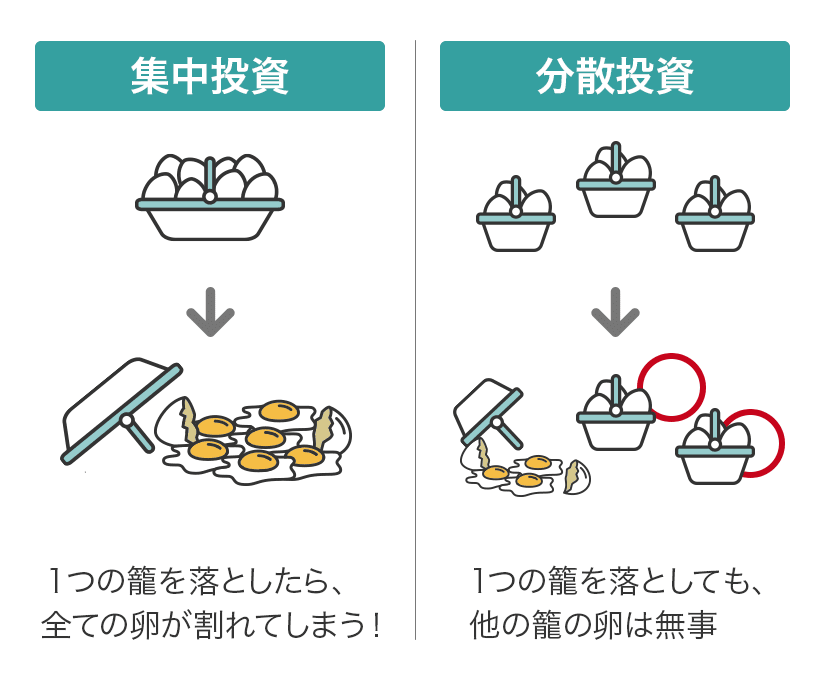

安定的に資産運用を行うためには分散投資について理解して実行することが大切です。資産運用においてリスクのない商品はありませんが、分散投資することでリスクを抑えられます。分散投資とは、特性の異なる資産を組み合わせて投資したり、投資する時期を分散させることでリスクを抑える方法です。

上図のようにイメージしてみるとわかりやすいでしょう。たとえば2億円を1つの株式(銘柄)で運用する場合、その銘柄が40%値下がりすると8000万円の損失が出てしまいますが、銘柄を分散して運用していればその分値下がりの影響を抑えられます。

ポートフォリオについて理解しよう

堅実な資産運用を行うためにはポートフォリオの理解も必要です。ポートフォリオとは、金融資産の組み合わせのことです。金融資産を組み合わせて投資するのは、前述した「分散投資」の考え方がベースとなっています。

ポートフォリオは個人の資産運用に限った話ではありません。公的年金の一部を運用しているGPIFでも安定的な資産運用をするために、国内債券・外国債券・国内株式・外国株式をそれぞれ約4分の1の割合とする基本ポートフォリオを組んでいます。

個人のポートフォリオでは、年齢やリスク許容度などによって望ましい資産構成や比率は異なります。同じ2億円の資産運用を行うにしても、人によって最適なポートフォリオは違ってくるのです。一概に「2億円の資産運用にはこのポートフォリオ」といえるものではなく、自分に合ったポートフォリオを組むことが大切です。

2億円の資産運用ポートフォリオ例

ここでは2億円の資産運用を検討する際に参考になりそうなポートフォリオ例を3つ紹介します。資産運用アドバイスの専門家である「IFA」に相談に来た人が、どのような悩みを抱え、どのようなポートフォリオの提案を受けたのか見ていきましょう。その人の置かれている状況や年収・資産、資産運用の目的などによって、適したポートフォリオが大きく異なることをご理解いただけるかと思います。

3億円の資産運用事例・弁護士(70代)

まずは弁護士としての収入がある70代女性の相談事例をご紹介します。

【相談者のプロフィール】

- 70代女性 弁護士

- 年収:750万円

【相談の経緯や状況】

- 利益を期待して購入した投資信託でほとんど成果を出せていないことに不満があり、資産運用セミナーに参加した

- セミナーで聞いた「個人投資家が冒しやすい典型的な失敗例」が自分に当てはまっているのではないかと思い、IFAの個別相談を希望

- 大手証券で勧められて購入した3本の投資信託(毎月分配型、テーマ型、レバレッジ型)に関してはすでに600万円もの損失が出ている

【資産運用の目的、考え方】

- 安心して長期で続けられる投資がしたい

- 今保有している商品でそのような投資ができるのか疑問を持っている

【ポートフォリオの提案】

- 保有している債券は特に問題ない商品なく、不動産についても満足している状況を考慮してそのまま保有

- 弁護士としての収入と家賃収入があること、安定運用を望んでいることをふまえて投資信託のみを見直し

- 債券や株式、投資信託を組み合わせたポートフォリオを提案

| 相談前 | 相談後 | |

|---|---|---|

| 預金・株式等 | 5000万円 | 5000万円 |

| 投資信託 | 1億5000万円 | 6000万円 |

| 債券 | 7000万円 | 1億6000万円 |

| 不動産(投資用) | 4500万円 | 4500万円 |

| 資産合計 | 3億1500万円 | 3億1500万円 |

1.4億円の資産運用事例・フリーランスデザイナー夫婦(60代)

次はフリーランスデザイナーとして働いている60代女性の資産運用事例を見ていきましょう。

【相談者のプロフィール】

- 60代女性 フリーランスデザイナー

- 家族構成:妻(相談者)、夫(年金生活者)

- 年収:妻(相談者)200万円、夫300万円

- その他収入:配当収入200万円

【相談の経緯や状況】

- 生活費が高めなことを自覚しており、今の生活を続けていて大丈夫か不安を抱えている

- 金融商品の割合を高めて資産を増やす必要を感じている

- 証券会社の担当者は売りたい商品の情報を持ってくるだけで、それが自分に合った金融商品かどうかを判断できず迷っている

- 認知症の疑いがある母と共有している不動産がある

【資産運用の目的、考え方】

- この先も今の豊かな生活を続けていきたい

- 母親と共有している不動産が遊休状態となっているので、認知症対策も含めて何とかしたい

【ポートフォリオの提案】

- 最低でも5年以上の長期でじっくり増やしていく「コア」運用、高めのリスクを取り短期的な利益を狙う「サテライト」運用、現金の3種類に分けて考える重要性を伝える

- そのうえで、預貯金のうち1000万円を手元に残し、2000万円を米国債を中心とした複数の債券を組み合わせて保有

- 残りの3000万円は長期間かけて元本を増やすためにファンドラップ(国内外の株式やREIT(不動産投資信託)など)に移し替え

- 母親の認知症対策として司法書士と協力して「家族信託」の手続きを取り、母親と共有している不動産を賃貸併用住宅として改築

| 相談前 | 相談後 | |

|---|---|---|

| 普通預金・定期預金 | 6000万円 | 1000万円 (普通預金) |

| 株式 | 500万円 | 500万円 |

| 投資信託 | 500万円 | 500万円 |

| 債券 | ー | 2000万円 |

| ファンドラップ | ー | 3000万円 |

| 不動産(自己住居) | 4000万円 | 4000万円 |

| 不動産(母と共有・遊休) | 3000万円 | ー |

| 不動産(投資用) | ー | 3000万円 |

| 資産合計 | 1億4000万円 | 1億4000万円 |

2.6億円の資産運用事例・開業医(60代)

最後に60代開業医の資産運用事例です。

【相談者のプロフィール】

- 60代男性 開業医

- 家族構成:夫(相談者)、妻

- 年収:夫 1800万円、妻 なし

- その他収入:家賃収入 120万円

【相談の経緯や状況】

- 経営するクリニックの税務顧問を務める会計事務所からのIFAの紹介を受けた

- 医師である息子に経営しているクリニックを事業承継する手続きを進めている

- 今は息子にバトンタッチし、診療は週2日程度のセミリタイア生活

- これからは余暇を楽しみたい

- 金融資産は1億円以上あるものの、仕事一筋でこれまで使う暇がなかった

- これまで金融資産は預貯金のみだったが、証券会社の口座を開いて資産運用を始めた

【資産運用の目的、考え方】

- 今は営業担当者に勧められた株式を保有しているだけだが、今後は自分で銘柄を選んで投資をしたい

- 社会や経済に対する関心は高い

【ポートフォリオの提案】

- 資産を守る役割を持つ「コア」部分と、リスクを取って積極的にリターンを狙う「サテライト」部分に分けて運用する「コア・サテライト運用」を提案

- 預貯金1000万円を手元に残し、残りの1億円で資産運用を行う

- 柱となるコア運用に9000万円、残りの1000万円をサテライト運用に振り分ける

- コア運用のうち6000万円は安定したリターンが期待できる債券、残り3000万円は投資信託を活用した国際分散投資

- サテライト運用では国内株に挑戦

| 相談前 | 相談後 | |

|---|---|---|

| 普通預金・定期預金 | 1億円 | 1000万円 |

| 株式 | 1000万円 | 1000万円 |

| 投資信託 | ー | 3000万円 |

| 債券(社債) | ー | 6000万円 |

| 不動産(自己住居) | 5000万円 | 5000万円 |

| 不動産(投資用) | 1億円 | 1億円 |

| 資産合計 | 2億6000万円 | 2億6000万円 |

2億円の資産運用を行う際に知っておきたい危険な儲け話3つ

資産が多いのは嬉しいことですが、その反面危険な儲け話も舞い込みやすくなってきます。大事な資産を守るためには、どのような儲け話に気を付けたらよいか知っておくことが大切です。

よくある危険な儲け話には以下のようなものがあります。

- ヘッジファンド

- 暗号資産

- 仕組債

ここではこれらの儲け話の概要とその注意点について見ていきましょう。

危険な儲け話についてはこちらの記事でも紹介しているので、参考にしてみてください。

【資産運用】1億円の運用おすすめ方法を紹介!利回りシミュレーションも

ヘッジファンド

ヘッジファンドとはさまざまな運用手法を用いて、市場がどのような局面でも積極的に利益を狙う投資信託の一種です。一般的な投資信託と異なり、特定の富裕層や投資家など限られた人しか購入することはできません。投資資金は最低でも1000万円程度からと高いため、まとまった資金を持っている人に舞い込みやすい儲け話です。

ヘッジファンドは以下のような危険なことが起こりうるので、注意が必要です。

【起こりうる危険なこと】

- 複雑な仕組みのハイリスク商品を勧められるがままに買ってしまう

- 運用方針や運用状況が不透明で、商品の良し悪しを見極めづらい

- すぐに現金化しにくい

ヘッジファンドは一般の人では理解できないような仕組みが複雑な商品が多くあります。そのような商品は高い利益が期待できる反面、リスクも高くなります。大きな損失が出る可能性があるため、注意が必要です。また一般的な投資信託のように運用方針や運用状況が開示されないものが多いため、自分でその商品の良し悪しを判断するのが難しい点にも気を付けなければいけません。

またヘッジファンドはいつでも解約できるわけではありません。四半期に1回など解約できるタイミングが限られているので、すぐに現金化しにくい点もデメリットとして知っておきましょう。

暗号資産

暗号資産とはインターネット上でやりとりできる資産です。仮想通貨とも呼ばれます。ビットコインなどでご存知の人も多いでしょう。暗号資産の種類は数千とも1万以上とも言われており、非常に多くのものが存在します。

暗号資産の儲け話はSNSや知人から舞い込んでくるケースが考えられます。具体的には以下のような危険があるので十分注意が必要です。

【起こりうる危険なこと】

- 価格変動が大きい

- 暗号資産に関連する詐欺が横行している

- ハッキングで資産を失うこともある

暗号資産はほかの金融資産と比べて値動きが大きいというリスクがあります。暗号資産の種類によっては数ヶ月~1年程度で2分の1、3分の1の価値になってしまうこともあります。また、暗号資産に関する詐欺も多く発生しています。またハッキング被害で資産を失う可能性がある点にも気を付けたいところです。

暗号資産は歴史が浅く、安全に資産運用できる仕組みがまだまだ整っていません。目新しさやおいしい誘い文句に飛びつかないようにしましょう。

仕組債

仕組債とは債券の一種で、通常の債券にデリバティブ(金融派生商品)を組み込んだものです。一般的な債券と異なり、満期や利子、償還金などを投資家や発行者のニーズに合わせて比較的自由に設定できるという特徴があります。

プライベートバンクや証券会社などが富裕層に提案することも多い商品ですが、以下の点に注意が必要です。

【起こりうる危険なこと】

- ハイリスクな商品が多く、大きな損失が出ることがある

- 手数料などのコストが高い

- 実態が不透明で、情報開示が不十分

一般的に債券は金融商品のなかでも比較的リスクの低いものですが、仕組債は通常の債券とは異なるリスク・リターン特性を持っており、ハイリスクな商品が多くあります。リーマンショックの際には大きく損失が出た商品もあるので、市場の局面によっては十分注意が必要です。また手数料などのコストが高く、資産を目減りさせてしまう可能性もあります。

ヘッジファンドと同様、仕組みが複雑で運用状況などが十分に開示されないというリスクも潜んでいます。苦情や損害賠償請求も増加傾向にあるため、プライベートバンクや証券会社が提案する商品だからといって言われるがままに購入するのはおすすめできません。

2億円の運用は資産運用のプロに相談するのがおすすめな理由

前段でもお伝えしたとおり、安定的な資産運用を行うためには「ポートフォリオについて理解する」ことが大切です。ポートフォリオには決まった正解はなく、年齢や家族構成、ライフスタイルなど人によって最適なものは異なります。

また、似たような家族構成や年齢でも、どのような目的で運用するのか、どの程度リスクを許容できるのかという方向性によっても適したポートフォリオは違ってくるでしょう。

しかし、自分に合ったポートフォリオを考えて運用するのはなかなか難しいものです。そのような人は資産運用のプロに相談するのがおすすめです。ここでは資産運用の専門家であるIFAの特徴をご紹介します。

資産運用アドバイスの専門家・IFAとは?

IFAとは 資産運用のアドバイスを行う専門家のことで、正式名称をIndependent Financial Advisorといいます。アメリカではよく知られている職業ですが、近年は日本でもよく耳にするようになってきました。

IFAには以下のような特徴があります。

IFA(Independent Financial Advisor)とは?

- 独立系ファイナンシャルアドバイザーという資産運用の提案、助言を行う専門家

- 特定の金融機関に所属していないため、中立の立場からアドバイス

- 顧客ごとの個別カウンセリングで、その人に合った提案を受けられる

- 金融商品の販売資格を持つため投資信託や株式、債券など幅広い提案から販売までが可能

- 銀行や証券会社と並ぶ資産運用の専門家として存在感が増している

- アメリカでは医師や弁護士と並ぶほど社会的地位が高く、人生に欠かせない専門家

資産運用を相談できるのは銀行・証券会社だけじゃない

資産運用の専門家というと、まず銀行や証券会社などの担当者をイメージする人も少なくないでしょう。しかし資産運用を相談できるのは銀行や証券会社だけではありません。下表は銀行・証券会社・IFAの違いを「販売スタンス」「サポート体制」「営業時間」の切り口で簡単に比較したものです。それぞれの違いをチェックしていきましょう。

銀行 |

証券会社 |

IFA |

|

|---|---|---|---|

| ①販売スタンス | 自社系列の商品提案を優先することも | 顧客の立場に立った商品提案 | |

| ②サポート体制 | 担当者の異動・転勤で交代あり | 担当者の交代なし | |

| ③営業時間 | 平日の日中営業時間内(※一部、土日対応あり) | フレキシブルに対応 | |

| おすすめ度 | △ | △ | 〇 |

銀行、証券会社、IFAの違い①販売スタンス

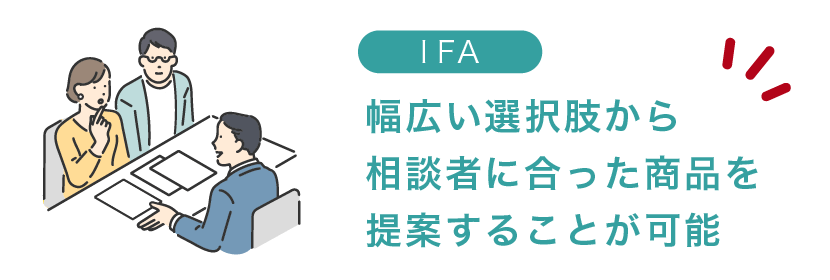

まず銀行・証券会社とIFAは商品の販売スタンスが異なります。銀行・証券会社で資産運用の相談をする場合、提案される商品は基本的にその金融機関で取り扱っているものに限られます。

一方で、IFAは複数の金融機関と契約できるため、幅広い選択肢のなかから相談者に合った商品を提案することが可能です。

銀行、証券会社、IFAの違い②サポート体制

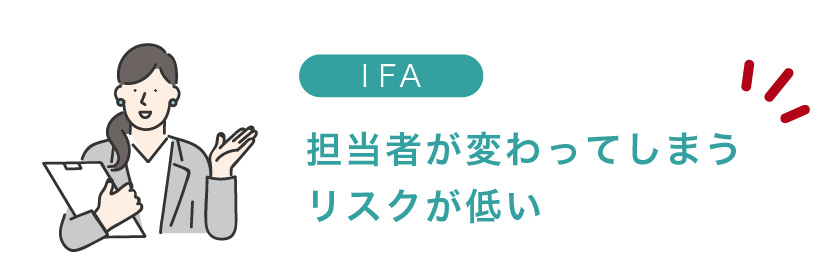

銀行・証券会社の資産運用相談では、担当者が部署異動や転勤などで変わってしまうことがあります。同じ担当者に継続的にサポートしてもらいたい人にとってはデメリットに感じるかもしれません。

その点、IFAには部署異動や転勤がないため、比較的そのようなリスクは低いと考えてよいでしょう。

※アドバイザーの家庭の事情や定年退職などの理由で、担当者が変わる場合もあります。

銀行、銀行、証券会社、IFAの違い③営業時間

銀行・証券会社の営業時間は、平日の日中に限られることが多いです。平日にお仕事をされている人は、なかなか相談に行く時間が取れないこともあるでしょう。休日や夜間などに電話相談できるところもありますが、具体的な相談は直接担当者にあって話したいという人にはハードルが高いかもしれません。

IFAは金融機関より相談時間の融通が利きやすいので、平日の日中は時間が取りにくい人でも安心です。

銀行・証券会社、IFAの取扱商品、手数料を比較

次は取扱商品の種類や商品数、手数料を比較してみましょう。

銀行 |

対面証券会社 |

IFA |

ネット証券 (参考)  |

|

|---|---|---|---|---|

| ①主な取扱商品 | 投資信託、債券、ファンドラップなど | 株式、投資信託、債券、ファンドラップなど | 投資信託、ラップ、債券、株式など(IFA法人によって異なる) | 株式、投資信託、債券、ファンドラップなど |

| ②商品数 (投資信託) |

窓口:100本~300本程度 インターネット:200本前後 |

500本~1000本程度 | 2000本以上 | 1000本~2000本以上 |

| ③費用 (投資信託) |

|

同左 | ||

| おすすめ度 | △ | △ | 〇 | ー |

銀行、証券会社、IFAの違い①主な取扱商品

銀行の資産運用商品は、投資信託や債券、ファンドラップ(投資家に代わって金融機関が資産を運用・管理してくれるサービス)などがあります。ただし株式は銀行では取り扱っていません。

証券会社とIFAは投資信託・株式・債券・ファンドラップなど幅広く金融商品を取り扱っています。株式投資したい人は証券会社かIFAに相談するとよいでしょう。

銀行、証券会社、IFAの違い②商品数

銀行で取り扱っている投資信託の商品数は証券会社やIFAと比べてそれほど多くありません。多くの選択肢のなかから投資信託を選びたいなら、証券会社やIFAに相談するとよいでしょう。

また同じ証券会社でも、店舗をかまえている従来型の証券会社(対面証券会社)よりネット証券のほうが商品数は豊富です。ネット証券なら数千本の投資信託のなかから自分に合った商品を選べます。ただしネット証券では担当者が付かないことが一般的なので、自分で商品を選ぶのが難しい人にはあまりおすすめできません。

そのような人はネット証券と提携しているIFAに相談してみましょう。幅広い選択肢のなかから自分に合った商品を提案してもらえます。

銀行、証券会社、IFAの違い③費用

銀行・証券会社・IFAの3者とも、資産運用の相談をすること自体に費用はかかりません。ただし投資信託や株式を売買する際や、投資信託の保有期間中、ファンドラップの契約期間中は一定の手数料がかかります。

投資信託や株式など金融商品を購入する際にかかる売買手数料は、金融機関やIFA法人によって異なります。どのような手数料がどのくらいかかるのか気になる人は、相談する際に確認してみましょう。

専用の資産運用プランで末永くサポート

IFAは相談者の年齢や家族構成、ニーズなどに沿って柔軟に対応してくれるので、最もおすすめの相談先です。担当者が変わることも少ないので、継続的に一貫したサポートを受けられます。

IFAは金融商品を購入する際だけではなく、その後のアフターフォローも定期的に行ってくれます。前述のとおり年齢やライフスタイルの変化に応じて最適なポートフォリオは変わってくるため、客観的なアドバイスをくれる専門家の存在は非常に大切です。IFAはいわば資産運用の「伴走者」ともいえる存在なのです。

資産運用において、適切な投資行動を取るのはなかなか難しいもの。例えば、購入時より価格が値上がりするとすぐに利益を確定したり、反対に値下がりすると損失を確定することを嫌うといった非合理的な行動を取ってしまいがちです。IFAに客観的なアドバイスをもらうことで、そのような好ましくない投資行動は回避できるでしょう。

ただしIFAもさまざまで、所属しているIFA法人の方針や契約している証券会社、得意とする運用スタイル・顧客層などは異なります。IFA法人は全国に900社ほどあるため、そのなかから自分に合った事業者を探すことは難しいかもしれません。

自分にとって安心して相談できるIFAを探したい人は、「資産運用の無料相談窓口」を活用してみてはいかがでしょうか。専属コンシェルジュが、資産運用のニーズや目標をヒアリングして、最適なIFAを紹介してくれます。2億円の資産運用をサポートしてくれるパートナーとして、IFAへの資産運用を検討してみましょう。

銀行、証券会社、IFAのおすすめ度 銀行 証券会社 IFA ①営業面・販売面でのおすすめ度 △ △ 〇

2億円の資産運用を成功させるためには、「ご自身にとって最適なポートフォリオを構築する」ことが非常に大切です。2億円のポートフォリオ事例もご紹介しましたが、ゴールやライフスタイルなどの条件によって適したポートフォリオや資産運用の方法は違ってきます。

また同じ年代や家族構成でも、「積極的に運用したい」「ある程度リスクをとりつつ資産を増やしたい」「できるだけリスクを取りたくない」というように人によってニーズはさまざまです。

ご自身だけで最適なポートフォリオや資産運用の方法を決めるのが難しい場合は、資産運用のプロに相談するのも一案です。「資産運用の無料相談窓口」では、個人の状況に合わせて最適な資産運用の提案をしてもらえます。無料サービスなので、一度お試しください。

よくある質問Q&A

ここでは2億円の資産運用に関するよくある質問とその回答を見ていきましょう。同じような疑問を持っている人は参考にしてみてください。

Q.2億円の資産運用で早期リタイア(アーリーリタイア)はできる?

A.

「2億円の資産があれば早期リタイアしてのんびり暮らせるのではないか?」と考える人はいるでしょう。2億円という資産はたしかにまとまった金額ではありますが、その資産やそこから生まれる利益だけで今後の生活費を賄えるかどうかは、人によって異なります。

具体的には、支出の状況、家族構成、年齢、ライフスタイル、どのような老後生活を送りたいかなどによってこの先必要な資金の総額は大きく違ってきます。まずは現在の支出の状況を把握したうえで、今後のライフイベントをふまえてどの程度のお金が必要かシミュレーションすることが大切です。

そうは言っても、自分でこのようなシミュレーションをするのはなかなか難しいもの。早期リタイアするためにどのくらいの資産が必要か知りたい人は、IFAなどの信頼できるアドバイザーに相談してファイナンシャルプランニングを受けることをおすすめします。

Q.2億円の配当金で生活はできる?

A.

2億円の資産を元手に、配当金などの運用益だけで生活はできるのでしょうか?前述のアーリーリタイアと同様、支出の状況などによって必要な金額は異なりますし、利回りによっても得られる利益の額は変わってきます。

シニア世帯の平均的な生活費をベースに、どの程度の利回りなら配当金だけで生活できそうかシミュレーション結果を見てみましょう。

| 平均的な 年間支出 (シニア世代 (2人以上の勤労者世帯) |

2億円の配当金(年額) ※税引き後 |

||

|---|---|---|---|

| 利回り2% | 利回り3% | 利回り4% | |

| 340万円 | 320万円 | 480万円 | 640万円 |

上記シミュレーションでは、利回り2%ではシニア世帯の平均的な生活費を賄うには足りないものの、3%以上の利回りでは平均的な生活費より多い配当金を得られる結果が出ました。

ただしこのシミュレーションはあくまでも簡易的な数値です。運用成績や今後の税制改正などによってはシミュレーション通りにならない場合もあるので、その点もふまえて堅実に運用しましょう。

資産運用でお悩みの方へ

無料相談サービスとは?