閉じる

- トップ

- 2,000万円の資産運用について、おすすめのポートフォリオとは?利回りやシミュレーションも公開

2,000万円の資産運用について、おすすめのポートフォリオとは?利回りやシミュレーションも公開

昨今、岸田政権が掲げる『資産所得倍増プラン 』や、新NISA制度などのニュースがきっかけとなり、将来に向けた資産形成のため、投資や運用を活用しようという認識が高まっています。現在2,000万円の資産を保有しており、効率的に運用して資産を増やしていきたいと思っている場合は、どのような運用方法を取り入れるべきなのでしょうか。運用方法の選択は、運用する人の年齢や資産を増やす目的によって異なります。

本記事では、2,000万円を資産運用する方法やシミュレーションと合わせて資産運用のコツも紹介します。運用方法ごとの特徴やメリット・デメリットを分かりやすく箇条書きで説明していますので、自分にあった運用方法を知りたい方はぜひご参考にしてみてください。

目次

貯金2,000万円でできる資産運用の方法7つ

2,000万円を元手に資産運用を考えるのであれば、大きく分けて7種類の方法があります。

下記の図では、それぞれの運用方法について、リスク・リターンなどの要素を分かり易く一覧化しています。

リスクをとるのであれば資産運用はしたくないという方もいるかもしれません。

しかし、定期預金や国債は、現在の低金利下では預けていてもほとんど増えることはありません。にもかかわらず、日銀が2%の持続的な物価上昇目標を掲げる以上、今後も物価は上がっていくことになるでしょう。

つまり、預金の利子以上に物価が上がってしまうので、2,000万円をそのまま預けていても増えないばかりか、お金の価値は下がっていくことになるのです。

お金の価値を維持するためには、物価上昇率と同じか、それを上回る利回りでの運用が必要になります。

このことに着目し、今持っている資産の価値を維持するためにも運用が必要であることをしっかりと理解しておきましょう。

ここで紹介する運用方法の内容は以下のとおりです。

| 資産運用 方法 |

運用期間 | リスク・ リターン |

最低投資額 | 難易度 (専門知識・労力) |

|---|---|---|---|---|

| 不動産投資 | 中~長 | 中~高 | 数百万円 程度 |

中~高 |

| 株式投資 | 短~長 | 中~高 | 数十万円 程度 |

中~高 |

| 投資信託 | 長 | 低~高 | 1万円程度 | 低 |

| 債券投資 | 中~長 | 国内債券:低 外国債券:低~高 |

1万円程度 | 低~中 |

| REIT (不動産投資信託) |

長 | 中~高 | 1万円程度 | 低 |

| 個人向け国債 | 中 | 低 | 1万円 | 低 |

| 定期預金 | 中 | 低 | 1円から可能 | 低 |

不動産投資

不動産投資とは、区分マンションや一棟アパートなどの現物不動産を購入し、賃貸に出すことで賃料収入を得る投資方法です。賃貸に出している間は賃料収入を得られるほか、タイミングによっては売却益を得られる可能性があります。

不動産投資を始める際にはまとまった資金が必要ですが、金融機関からの融資を利用することで少ない元手で大きな利益を得るレバレッジ効果が期待できます。

ただし、不動産投資にはさまざまなデメリットもありますので、メリットそしてデメリットの内容を理解してから始めるようにしましょう。

| メリット 〇 |

デメリット × |

|---|---|

|

|

株式投資

株式投資とは、企業が発行している株式を購入してその配当益(インカムゲイン)を得たり、安く購入して高く売却することで売却益(キャピタルゲイン)を得る投資方法です。

また、株式によっては保有している株主に対して優遇サービスを提供する株主優待を用意しているところもあります。現在、株式は単元株(100株)単位で取引されており、購入の際にはまとまった資金が必要ですが、証券会社によっては単元未満株の取引も行われています。

| メリット 〇 |

デメリット × |

|---|---|

|

|

投資信託

投資信託は、投資初心者に向いている投資方法で、投資家から小口で集めた資金を運用会社がまとめ、さまざまな投資先に投資を行う仕組みです。

少額の資金から始めることができ、運用をプロに任せられる点が大きな特徴です。投資信託はその投資先によって多くの種類に分類されており、また運用方法によって「インデックスファンド」もしくは「アクティブファンド」に分けられます。

最近ではiDeCoやNISAなどの非課税で運用できる仕組みの中の商品に多く含まれていることからも、身近に感じる人も多いのではないでしょうか。

| メリット 〇 |

デメリット × |

|---|---|

|

|

債券投資

債券とは、国や企業が資金調達を目的として発行する借用証書のようなもので、利回りと満期が設定されています。満期まで保有すると、元本と利息が受け取れます。

債券は、発行体によって国債、社債、地方債、外国債に分けられますが、それぞれに独自のメリットそしてデメリットがありますので、それらを理解したうえで購入することをおすすめします。

| メリット 〇 |

デメリット × |

|---|---|

|

|

REIT(不動産投資信託)

REITとは不動産投資信託の略称で、投資家から小口で集めたお金を不動産投資法人が取りまとめ、オフィスやホテル、商業施設、物流施設、倉庫などに貸し出し、賃料収入を得る投資商品です。

不動産投資法人はREITで得た利益の90%超を投資家に還元することで法人税を免れるという特例があり、そのため、ほかの投資信託商品より多くの分配金を得られる点が特徴です。

| メリット 〇 |

デメリット × |

|---|---|

|

|

個人向け国債

国債のなかでも個人しか購入できない債券です。金利タイプは固定金利と変動金利に分かれており、満期まで保有することで元本と利息が受け取れます。しかし、近年の低金利下で国債の利回りも下がっており、昔ほどの魅力はなくなってきています。

元本が日本国によって保障されていることからも、元本割れのリスクを出来る限り負いたくないと考える人に向いている投資商品です。

| メリット 〇 |

デメリット × |

|---|---|

|

|

定期預金

定期預金とは、自分が決めた任意の額を専用の口座に預け入れ、あらかじめ設定した期間保有し続けることで、普通預金よりも高い利息が適用される商品です。

預金期間は1年と短いものもあれば10年間預け入れられるものもあります。さらに1,000万円以上預け入れられる定期を大口定期といい、適用される金利が高くなるというメリットもあります。

当面使う予定のないまとまった資金がある際に利用されています。

| メリット 〇 |

デメリット × |

|---|---|

|

|

【利回り別】貯金2,000万円の資産運用シミュレーション

ここでは、実際に2,000万円を以下の利回りで運用した場合の資産運用シミュレーションをみてみましょう。

| 利回り | 1年後 | 3年後 | 5年後 | 10年後 | 20年後 |

|---|---|---|---|---|---|

| 0.002% | 2,000万 400円 |

2,000万 1,200円 |

2,000万 2,000円 |

2,000万 4,000円 |

2,000万 8,002円 |

| 1% | 2,020万円 | 2,061万円 | 2,102万円 | 2,209万円 | 2,440万円 |

| 3% | 2,060万円 | 2,185万円 | 2,319万円 | 2,688万円 | 3,612万円 |

| 5% | 2,100万円 | 2,315万円 | 2,553万円 | 3,258万円 | 5,307万円 |

| 10% | 2,200万円 | 2,662万円 | 3,221万円 | 5,187万円 | 1億 3,455万円 |

3%で運用した場合、20年後には約1.8倍の金額に増え、5%で運用できれば約2.6倍以上の金額になることがわかります。

このシミュレーションを参考に、何年後にいくらまで増やしたいか、そのためにはどの程度の利回りで運用するべきなのかを考えてみてください。

貯金2,000万円を効率的に運用するポイント

貯金が2,000万円貯まっている人や、退職金として2,000万円受け取った人など、預金として預けるのはもったいないけれど、「実際にどのように運用していけばいいのかわからない」という人は多いのではないでしょうか。

この章では、2,000万円を効率的に運用するポイントについて紹介します。運用を始める際の参考にしてください。

目的を決める

運用を始めるにあたって、なんとなく始めていては効率的な運用方法を見いだすことはできません。何事にも共通することですが、まずは、老後資金の形成や、子供の教育資金の準備など、「自分はなんのためにそれを行うのか」という目的を決めることが大切です。そして、目的を達成した場合になにをしたいかまで具体的にイメージすることで、最終的にいつまでにどのくらいの金額が必要なのかが明確になります。

「老後資金の形成」を達成したら世界旅行に行きたい、「子供の教育資金の準備」が完了したらこんな習い事をさせてあげたいなど、出来るだけ具体的にイメージすることが大切です。

なかには早期に資産を形成してセミリタイアを考えている人もいるでしょう。セミリタイアとなると、より高額の資産形成が必要になりますし、あわせて不労所得を得る手段を確立させるなどといった努力も必要です。

今はまだ具体的な目的が思い浮かばないけれど、資産を少しでも増やしたい、と思う方は、まずは3,000万円まで増やすことを目標に考えてもいいでしょう。そのためにはどのような運用商品を選んで運用していけばいいのか、リスクを抑えるためにはどのような組み合わせが有効かなどを考える必要があります。

インフレに負けない年利を意識する

インフレとは物価の上昇を意味し、物価の上昇はお金の価値が下がることにつながります。

日本銀行は年に2%のインフレ(物価上昇)を目標に掲げています。仮に今後毎年2%のインフレが10年続くと、現在100万円で購入できる商品は、10年後には約122万円まで価格が上昇します。

しかし10年間預金に預けていても今の金利のままではほとんど資産は増えないため、差額の分だけ資産の価値が減少していくことになります。

インフレによって資産価値が下がることを防ぐためにも、物価上昇率に負けない利回りでの運用を意識する必要があります。

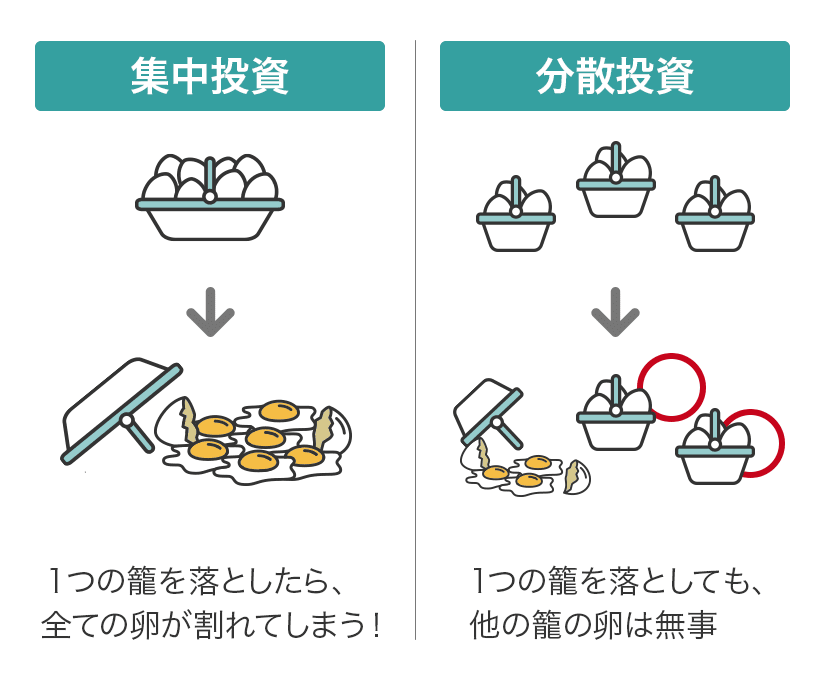

分散投資を意識する

資産運用の世界には、「1つのかごに卵を盛るな」という言葉があります。ひとつのかごに卵をすべて入れておくと、かごがひっくり返ったときに卵が全部割れてしまう可能性があります。そのような状況を防ぐためにも、株式や債券、先進国や新興国など、複数の投資商品に資産を分けて投資することで、リスクヘッジを行うというのが分散投資の基本的な考え方です。複数のかごに卵を分けて盛っておく考え方が投資の世界では重要です。

また、資産運用の世界には、資産運用は「長期で」「分散しながら」「積み立てる」べきだとする投資の三原則という考え方があります。運用対象を分散させると同時に、株式や投資信託運用商品のように日々価格が変動するものについては、購入するタイミングを分けることが最終的な平均購入価格を下げることにつながります。

この考え方は、ドル・コスト平均法として知られています。積立投資は時間の分散が自動的に行える運用方法ですので、ぜひ取り入れることをおすすめします。

ポートフォリオを理解する

資産運用用語としてのポートフォリオとは、現金、預金、株式、投資信託などの保有資産の構成内容のことを指します。

投資家は、分散投資でリスクを抑えつつ、自分の資産運用目的達成のために必要な利回りを維持するため、自分に合ったポートフォリオを構成する必要があります。

どのようなポートフォリオが最適なのかは、その人のリスク許容度や年齢によって異なります。

基本となるポートフォリオとしてよく利用されるのは、GPIF(年金積立金管理運用独立行政法人)の「基本ポートフォリオ」です。国内債券、外国債券、国内株式、外国株式をそれぞれ25%ずつ組み入れたポートフォリオです。このポートフォリオを基本に、自身の年齢やリスク許容度を考えながら最適なポートフォリオを考えてみましょう。

例えば20代や30代の若い世代であれば、運用期間が長く取れることからも積極的な運用を考え、株式の配分を70%程度まで上げてもいいでしょう。そして年齢が上がるにつれ債券の割合を多くするなど、徐々に安定運用にシフトする考えを持っておくようにしてください。

手数料を意識する

運用商品の中でも投資信託を選ぶ場合は、手数料を意識することが大切です。投資信託にかかる手数料には、以下の3つがあります。

| 購入手数料 | 購入時に発生する手数料(最近では設定していないものも多い) |

|---|---|

| 信託報酬 | 投資信託商品を保有している間ずっと発生する費用 |

| 信託財産 留保額 |

投資信託を売却するときにかかる手数料 (最近では設定していないものもある) |

信託報酬とは、投資信託の管理・運用経費として、投資信託の保有中に投資家が支払い続ける費用のことです。購入手数料とは別に支払うのではなく、信託財産の中から毎日差し引かれます。長期運用を視野に入れているならば、少しでも信託報酬が低く設定されている商品を選ぶことがポイントです。

仮に購入手数料が3%で信託報酬が1%の投資信託Aと、購入手数料が設定されておらず、信託報酬が0.5%の投資信託Bを1,000万円分購入した際の1年目の手数料を比較すると以下のようになります。

| 購入 手数料 |

信託 報酬 |

1年目に かかる 手数料 |

|

|---|---|---|---|

| 投資信託A | 3% | 1% | 40万円 |

| 投資信託B | 0% | 0.5% | 5万円 |

購入手数料は購入する金額が大きいほど高くなりますし、信託報酬も同じです。投資信託AとBでは信託報酬に2倍の開きがあるため、2年目以降にかかる費用にも2倍の差が生じます。

専門家に相談する

上で説明した資産運用におけるポイントを実際に自分で実行しようと思っても、すぐにできるものではありません。しかも2,000万円ほどのまとまった金額であれば、選択肢も広がる分、より検討には時間がかかるでしょう。そんなときは、専門家に相談することも考えてみましょう。

日本では専門家に相談することを避ける風潮がありますが、アメリカでは専門家に相談することにより、運用リターン全体を平均1~5%ほど押し上げる効果があったという研究結果もあります。専門家によるアドバイスの付加価値の例として、ファイナンシャル・プランニングや投資戦略、合理的な行動コーチングなどが挙げられます。

投資の判断に迷った場合には、専門家であるIFAに相談することをおすすめします。

2,000万円の運用は資産運用のプロに相談するのがおすすめな理由

安定的に資産運用するためには「ポートフォリオを理解する」ことが大切であると、前段でお伝えしました。GPIF(年金積立金管理運用独立行政法人)の「基本ポートフォリオ」もご紹介しましたが、家族構成やライフスタイルなどの条件によって適したポートフォリオは違ってきます。

また同じ年代や家族構成でも、「積極的に運用したい」「ある程度リスクをとりつつ資産を増やしたい」「できるだけリスクを取りたくない」というように人によってニーズはさまざまです。

自分だけで最適なポートフォリオを決めるのが難しい場合は、資産運用のプロに相談するのも一案です。個人の状況に合わせて最適なポートフォリオを提案してもらいたい方は検討してみましょう。

資産運用アドバイスの専門家・IFAとは?

IFAとは Independent Financial Advisor の頭文字を取った略語で、資産運用アドバイスを行う専門家です。

日本では、金融商品仲介業者として内閣総理大臣に登録されたアドバイザーを指します。アメリカでは以前から広く知られている職業ですが、近年は日本でも注目され始めました。

具体的には以下のような特徴があります。

IFA(Independent Financial Advisor)とは?

- 独立系ファイナンシャルアドバイザーという資産運用の提案、助言を行う専門家

- 特定の金融機関に所属していないため、中立の立場からアドバイス

- 顧客ごとの個別カウンセリングで、その人に合った提案を受けられる

- 金融商品の販売資格を持つため投資信託や株式、債券など幅広い提案から販売までが可能

- 銀行や証券会社と並ぶ資産運用の専門家として存在感が増している

- アメリカでは医師や弁護士と並ぶほど社会的地位が高く、人生に欠かせない専門家

資産運用を相談できるのは銀行・証券会社だけじゃない

資産運用の相談先というと銀行や証券会社などの金融機関を思い浮かべる方もいるでしょう。下表は銀行、証券会社、IFAの違いを3つのポイントでまとめました。

銀行 |

証券会社 |

IFA |

|

|---|---|---|---|

| ①販売スタンス | 自社系列の商品提案を優先することも | 顧客の立場に立った商品提案 | |

| ②サポート体制 | 担当者の異動・転勤で交代あり | 担当者の交代なし | |

| ③営業時間 | 平日の日中営業時間内 (※一部、土日対応あり) |

フレキシブルに対応 | |

| おすすめ度 | △ | △ | 〇 |

銀行、証券会社、IFAの違い①販売スタンス

銀行・証券会社とIFAでは販売スタンスに大きな違いがあります。銀行・証券会社に資産運用の相談をする場合、自社で取り扱っている商品を中心に提案される傾向があります

一方、IFAは中立的な立場で事業活動をしているため、自社都合で商品の提案をする可能性は低いです。つまり、顧客本意な提案が可能な事業者です。

銀行、証券会社、IFAの違い②サポート体制

銀行や証券会社で資産運用の相談をする場合、異動や転勤などで担当者が変わってしまうリスクがあります。もちろん後任の担当者に相談内容などの引き継ぎは行われますが、信頼できる1人の担当者に長く付き合ってもらいたい方もいるでしょう。

IFAは、原則として担当者の異動がないので、1人の担当者と長く付き合える可能性が非常に高いです。

担当者と長期的な信頼関係を構築したい方は、IFAがおすすめです。

- ※アドバイザーの家庭の事情、定年退職等により担当変更となる場合はあります。

銀行、証券会社、IFAの違い③営業時間

銀行・証券会社の営業時間は平日の日中時間に限られることが一般的です。会社員の方などは、なかなか相談に行く時間が取れない方もいるのではないでしょうか。休日や夜間などに電話相談できるところもありますが、込み入った話は直接相談したいという方には不向きです。

IFAであれば金融機関より相談時間の融通が利くため、平日は仕事などで忙しい方でも相談しやすいでしょう。

銀行・証券会社、IFAの取扱商品、手数料を比較

次に取扱商品や手数料の面でも比較してみましょう。

銀行 |

対面証券会社 |

IFA |

ネット証券 (参考)  |

|

|---|---|---|---|---|

| ①主な取扱商品 | 投資信託、債券、ファンドラップなど | 株式、投資信託、債券、ファンドラップなど | 投資信託、ラップ、債券、株式など(IFA法人によって異なる) | 株式、投資信託、債券、ファンドラップなど |

| ②商品数 (投資信託) |

窓口:100本~300本程度 インターネット:200本前後 |

500本~1,000本程度 | 2,000本以上 | 1,000本~2,000本以上 |

| ③費用 (投資信託) |

|

同左 | ||

| おすすめ度 | △ | △ | 〇 | ー |

銀行、証券会社、IFAの違い①主な取扱商品

銀行では預金だけではなく、投資信託や債券、ファンドラップ(金融機関に投資をおまかせできるサービス)なども取り扱っています。ただし銀行で株式を購入することはできません。

証券会社とIFAは投資信託・株式・債券・ファンドラップなど預金以外の金融商品を幅広く扱っています。株式を購入したい場合は証券会社かIFAに相談するとよいでしょう。

銀行、証券会社、IFAの違い②商品数

銀行では投資信託・債券・保険などの金融商品も取り扱っています。しかし商品数は限定的で、特に投資信託においては証券会社やIFAと比べて見劣りします。

同じ証券会社でも、実店舗のある従来型の証券会社よりネット証券のほうが商品数は豊富です。ネット証券なら数千本の投資信託のなかから好みの商品を選べます。ただしネット証券では通常担当者が付かないため、自分で選ぶのが難しい場合もあるでしょう。

ネット証券と提携しているIFAに相談すれば、幅広い選択肢のなかから最適なものを提案してもらえます。

銀行、証券会社、IFAの違い③費用

銀行・証券会社・IFAのいずれも資産運用の相談自体にお金はかかりません。ただし投資信託や株式を売買する際や、投資信託の保有期間中は一定の手数料がかかります。

投資信託や株式など金融商品の売買手数料は、証券会社やIFA法人によって異なります。気になる方は、各事業者へ無料相談をした際に、手数料の確認をしましょう。

専用の資産運用プランで末永くサポート

顧客のニーズに合った柔軟な提案ができるという点では、IFAが資産運用の相談先として最もおすすめです。担当者が変わることもあまりないので、長期的に一貫したサポートを受けられます。

銀行、証券会社、IFAの比較 銀行 証券会社 IFA ①営業面・販売面でのおすすめ度 △ △ 〇

前述のとおり年代やライフステージごとに適したポートフォリオは変わってくるため、末永く付き合える資産運用の相談相手は大切です。これまでIFAという専門家を知らなかった方も、これを機に2,000万円の資産運用の相談先として検討してみてはいかがでしょうか。

先述のとおりIFAは証券会社と提携はしていますが、独立した組織として事業活動をしているので、顧客の立場に立った提案が可能です。細かなヒアリングでニーズをくみ取り、ライフステージごとのお金の悩みについて、継続的にサポートします。最適な運用方法の提案で安心できる資産運用をバックアップしていきます。

そのイメージは、資産運用の“伴走者”。投資のさまざまな疑問や不安をともに考え、解決に導く信頼できるサポーターとして有力な味方となりえます。ただし、一口にIFAと言っても、その企業姿勢や取扱う商品の内容、得意とする運用スタイルや顧客年代層などは、千差万別と言えるほど個性が違います。IFA事業者は全国で750ほどもあり、その中からご自身に最適な事業者を探すことは至難の業です。

ご自身にとって最適なIFAを見つけたい方は、IFA紹介サービス「資産運用の無料相談窓口」を活用してみてはいかがでしょうか。完全無料でご利用頂けます。

貯金2,000万円の資産運用に関するよくある質問

貯金2,000万円を資産運用する際によくある質問とその回答をご紹介します。2,000万円の運用に関して、不明点や不安な点があるときの参考にしてください。

Q.退職金が元手の場合は運用するべき?

A.

退職金以外の保有資産額にもよりますが、基本的に退職金2,000万円は何らかの形で資産運用を行うべきです。

理由は次のQ&Aで詳しく説明しますが、老後の生活に充てる場合、退職金2,000万円だけでは足りなくなってしまう可能性があるからです。

また老後の生活費に充てる予定がなくとも、すぐに使わないのであれば、インフレで価値が下がらないように運用で守っていくべきです。

資産運用は大切ですが、退職金全てを運用に回すのは危険です。まずは退職金を日常生活資金と、近いうちに必要になる資金、そして運用に回せる資金に分け、さらに運用先を「安定運用」「積極運用」「中間程度の運用」の3つに分けるようにしましょう。

資金の分類が終わったら、次に運用する商品を選択します。その際には手数料がなるべく低く設定されている商品を重点に選ぶことがポイントです。 投資信託なら、信託報酬が低く設定されているものを選ぶことをおすすめしますし、株式の場合は証券会社によって購入時の手数料が異なりますので、口座を開設する証券会社選びも重要なポイントです。

Q.退職金2,000万円のみで老後生活できる?

A.

退職金2,000万円のみでの生活はリスクが存在します。

まず退職時の年齢が60歳であると考えると、年金受給開始年齢である65歳までの5年間は貯金を切り崩しながら生活する必要があります。

また今後インフレが進む可能性を考慮すると、一時的に2,000万円を受け取ったとしてもその価値はどんどん上がっていくことになります。

これらのことを総合的に考えると、退職金2,000万円だけで老後資金を確保することは難しいといえるでしょう。

大切なことは、リタイア時までに貯めた資産をそのまま切り崩していくのではなく、運用しながら切り崩していく考えを持つことです。そのためにも早めに資産運用に取り組み、運用に慣れておくことが必要です。

資産運用でお悩みの方へ

無料相談サービスとは?