閉じる

- トップ

- 【比較表あり】定期預金はおすすめしない?後悔する5つの理由と資産を守る賢い選択肢を徹底解説

【比較表あり】定期預金はおすすめしない?後悔する5つの理由と資産を守る賢い選択肢を徹底解説

「定期預金はこのままにしていて大丈夫?」、「定期預金は増えないどころか損するからおすすめできないって本当?」、そんな不安を持つ方も多いでしょう。

定期預金は「元本保証」、「確実な利息」という安心感から、資産を守る選択肢として多くの人に支持されてきました。しかし、現在のような低金利下では、お金が増えないどころか、かえって損をする危険もあります。

この記事では、後悔しないための「定期預金がおすすめできない」理由5つを分かりやすく解説します。さらに、あなたの資産を賢く守って増やすための、定期預金以外の選択肢もご紹介します。

【この記事のポイント!】

- 定期預金は「元本保証」。でも低金利下ではお金はたいして増えない。

- むしろ、物価上昇に追いつけず、実質的には損をすることに……。

- 資産を守りながら増やすには、貯金と「投資」との組み合わせが重要。

「でも投資って難しそう…」と不安な方は、まずは専門家への無料相談がおすすめ。

特にIFAは、中立の立場から、初心者でもわかりやすく資産形成をサポート可能。

目次

定期預金とは?基本的な仕組みをおさらい

定期預金とは、あらかじめ期間を決めてからお金を預ける預金です。預ける期間は1ヶ月から10年ほどです。普通預金のように自由な出し入れはできませんが、代わりに、普通預金よりも金利が高く設定されています。

定期預金は満期を迎えると、預け入れた元本と、確定した利息を受け取ることができます。多くの金融機関では、満期時に自動的に同じ期間で預け入れを続ける「自動継続」という仕組みも利用できます。口座を開設する際には、預け入れ期間や金利タイプ(固定金利または変動金利)などを選択します。

定期預金と普通預金の違い

定期預金と普通預金の最も大きな違いは、「資金の引き出しやすさ」と「金利」です。

普通預金

ATMなどからいつでも自由に預け入れや引き出しができるため、日々の生活費の管理や急な出費に備えるのに適しています。しかし、金利は定期預金に比べて低い水準です。

2025年7月現在は、多くの銀行が0.200%程度となっています。

定期預金

原則として満期まで資金を引き出すことができません。もし満期前に解約する場合は、所定の中途解約利率が適用され、当初予定していた利息よりも少なくなります。ただし、中途解約しても元本割れはしません。こうした条件の代わりに、定期預金は普通預金よりも高い金利が適用されます。

| 銀行名 | 普通預金金利 (年率・税引前) |

定期預金金利 (5年・年率・税引前) |

|---|---|---|

| 三菱UFJ銀行 | 0.20% | 0.40% |

| 三井住友銀行 | 0.20% | 0.40% |

| みずほ銀行 | 0.20% | 0.40% |

| りそな銀行 | 0.20% | 0.40% |

| あおぞら銀行 (有人店舗) |

0.20% | 0.40% |

- ※IFAナビ調べ 2025年7月現在

積立預金と積立式定期預金とは?仕組みを解説

「定期でも積立ができるよ」などと聞いたことはありませんか?これは、積立預金や積立式定期預金の事を指します。

積立預金は、毎月一定額を自動的に積み立てていく預金です。決まった金額を積み立てることで、計画的に貯蓄を進めることができます。積立のタイミングや金額を柔軟に変更できる場合が多く、比較的自由度が高いのが特徴です。

一方、積立式定期預金は、積立預金の仕組みに定期預金の要素が加わったものです。毎月積み立てた資金を一定期間ごとにまとめて定期預金として預け入れるため、積立預金よりも高い金利が適用される傾向があります。

どちらも毎月コツコツと貯蓄したい方に向いていますが、これらも通常の定期預金と同様に金利は低めに設定されています。確かに「貯める習慣をつけやすい」メリットはあるものの、資産を増やす目的であればあまりおすすめできません。

定期預金には他にも種類がある

定期預金と一口に言っても、実はいくつかの種類があります。代表的なものは以下のとおりです。

スーパー定期預金

名称は異なりますが、仕組みは一般的な定期預金で、特に預入金額が300万円未満の場合によく使われる名称です。300万円以上の場合は「スーパー定期300」と呼ばれることもあります。

大口定期預金

預け入れ金額が一定以上(例:1,000万円以上)の場合に適用される定期預金です。通常よりも若干高めの金利が設定されることがあります。

変動金利定期預金

金利が市場の動向に応じて変動するタイプの定期預金です。将来的に金利が上がれば利息も増える可能性がありますが、逆に下がるリスクもあります。

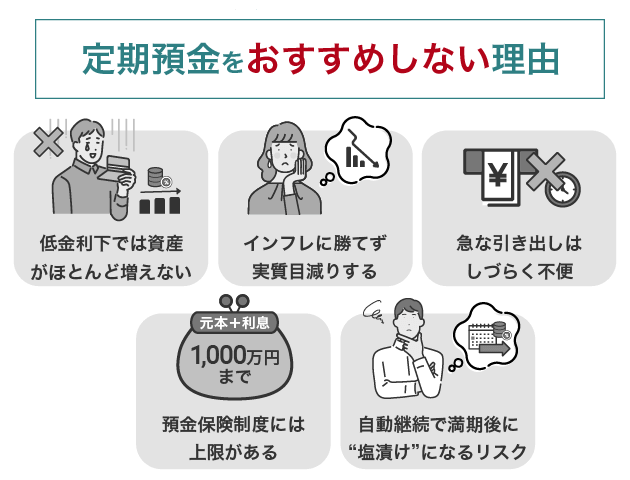

重要定期預金をおすすめしない5つの理由

定期預金には元本保証がついているので、とにかく預金を減らしたくない方にはおすすめです。一方で、大きなデメリットも複数存在するため、とりあえず定期預金に入れておけばいいという安易な考えはおすすめできません。ここでは定期預金をおすすめしない5つの理由をひとつずつ詳しく解説します。

低金利下では資産がほとんど増えない

定期預金をおすすめしない大きな理由の一つは、現在の低金利環境では、預けても資産が大きくは増えないことです。全く利息が付かないわけではありませんが、せっかく数年間お金を預けても、金利が物価上昇に追いつかないようでは資産を増やすことは出来ません。

金利は銀行ごとに異なり、インターネット銀行の中には、メガバンクより高い金利を売りにしているところもありますが、それでも劇的に金利が高くなるわけではありません。

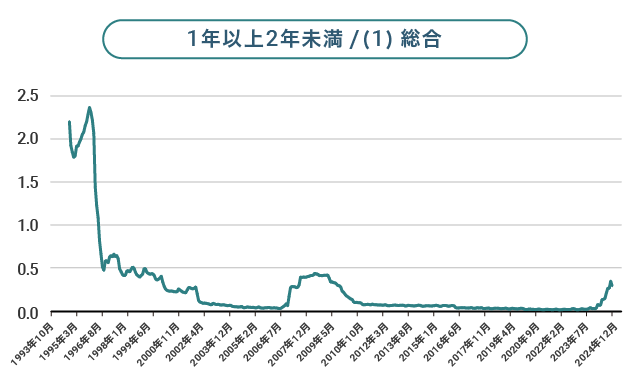

データで見る日本の低金利

1990年代初頭のバブル期には金利が年率6%を超える定期預金もありましたが、2000年代以降、定期預金の金利は低い水準で推移しています。特に2016年1月末のマイナス金利政策導入後は、その傾向が顕著になりました。

日本銀行が公表している定期預金金利の推移を見ると、日本の定期預金金利が長い間非常に低い水準であることが分かります。なお、これは市場全体の傾向を示すものであり、個別の銀行金利とは異なる場合があります。

| 年月 | 定期預金金利(%) |

|---|---|

| 1993年10月 | 2.201 |

| 1998年10月 | 0.372 |

| 2003年10月 | 0.053 |

| 2008年10月 | 0.416 |

| 2013年10月 | 0.056 |

| 2018年10月 | 0.026 |

| 2023年10月 | 0.02 |

| 2025年4月 | 0.292 |

- ※出所:日本銀行HP 定期預金の預入期間別金利(新規受入分) 預入期間1年以上2年未満 / 総合

100万円を預けたら?シミュレーション

定期預金に100万円を預けるとどうなるのでしょうか。

仮に100万円を金利年0.2%の定期預金に預けた場合、1年間で得られる利息はわずか2,000円です(税引前)。ここから税金(20.315%)が差し引かれるため、手取りは約1,594円となります。これでは、資産形成と呼ぶにはあまりに非効率と言えるでしょう。

低金利下ではどう資産を増やせばいいの?

こうした低金利下では、定期預金だけで資産を効率よく増やすのは難しいでしょう。資産を増やしたいのであれば、投資信託や債券といった金融商品への投資も合わせて検討すべきです。

株式や投資信託といった金融商品は「企業活動や経済の成長によって利益が生まれる」仕組みです。国際通貨基金(IMF)によれば、2025年と2026年の世界経済成長率は3.3%と予測されています(2025年1月時点)。つまり、戦争や政治など世界には多くの問題があるものの、全体で見れば世界経済は成長を続けており、株式や投資信託へ投資すれば、低金利下であってもそうした成長で生まれる利益を受け取れる可能性があるのです。

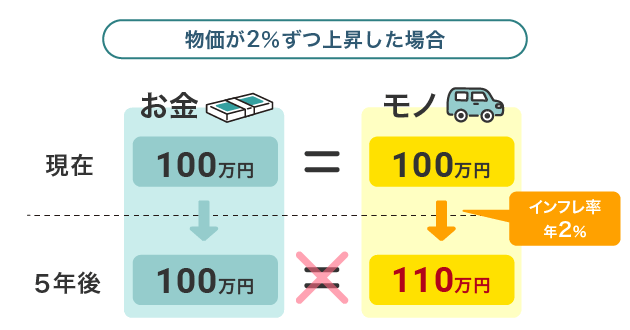

インフレに勝てず実質目減りする

定期預金は元本保証があるため安全と思われがちですが、『インフレーション(物価上昇)』が進むと、お金の実質的な価値が目減りして損をするという弱点があります。

例えば、銀行預金の金利が年0.2%だとすると、物価が年2%上昇すれば、差引1.8%分だけ実質的なお金の価値は減少することになります。つまり、銀行に預けているお金の額面は減らなくても、そのお金で買える「モノやサービスの量」が減ってしまうのです。

データで見る物価上昇

物価の上がり具合をデータで見るには、消費者物価指数(CPI)が便利です。消費者物価指数(CPI)とは、家計が購入する商品やサービスの価格変動を数値で表したものです。

総務省統計局によると、近年は緩やかながら物価上昇が続いています。特に2022年以降は、エネルギー価格や食料品価格の高騰により、CPIは前年比で大きく上昇し、私たちの購買力に影響を与えています。

| 2022年 | 2023年 | 2024年 | |

|---|---|---|---|

| 総合 | 2.5 | 3.2 | 2.7 |

| 生鮮食品を除く総合 | 2.3 | 3.1 | 2.5 |

| 生鮮食品及びエネルギーを除く総合 | 1.1 | 4 | 2.4 |

| 2025年 | |||

|---|---|---|---|

| 2月 | 3月 | 4月 | 5月 |

| 3.7 | 3.6 | 3.6 | 3.5 |

| 3.0 | 3.2 | 3.5 | 3.7 |

| 2.6 | 2.9 | 3 | 3.3 |

- ※出所:総務省作成資料

物価上昇でお金の価値はどう変わる?

物価が上昇するとお金の価値は下がります。

例えば、年3%の物価上昇が10年間続くとしましょう。この場合、今価格が1,000万円の商品は、来年には1,030万円に、再来年には1,060万9,000円に値上がりしていき、10年後には1,343万9,164円になります。

この値上がりに対して、現在貴方が持っている1000万円をタンス預金などにしていて、10年後にも1000万円のままだったとします。すると、10年前には1000万円で買えたはずのものが、約344万円も足りず、買う事が出来なくなります。つまり、10年間でお金の価値は約344万円分目減りしてしまったという事です。

このように、金利が物価上昇率を下回っている限り、定期預金に預けているだけでは実質的に損をしてしまう可能性があるため注意が必要です。たとえ金融機関が破綻しないとしても、インフレリスクは考慮すべき重要なポイントです。

インフレ(物価上昇)に強い資産は下記のような商品です。

- 金(ゴールド)などの貴金属

- 株式

- コモディティ(商品先物、例えば原油や穀物など)

- 外貨建て資産

インフレ時に資産を増やすには、こうした資産を保有したり、投資することが重要です。

急な引き出しはしづらく不便

定期預金は、預け入れ時に定めた期間(例えば6ヶ月、1年、3年、5年など)が満期を迎えるまで、原則としては資金を引き出すことができません。

もし急に資金が必要になった場合、満期前に中途解約の手続きを行う必要があります。中途解約自体に手数料がかからない場合が多いですが、適用される金利は当初の約定金利よりも低い中途解約利率が適用されます。これにより、受け取れる利息が大幅に減ってしまうことになります。

【こんな時、困るかも?急な資金ニーズの例】

- 突然の病気や事故による医療費

- 転職・離職による一時的な生活費の不足

- 住宅の修繕費用や家電の故障など、予期せぬ大きな出費

- 子どもの進学や留学に伴う教育費

このように、近い将来使う予定のある資金や、予備資金として手元に置いておきたい資金を定期預金に預けてしまうと、必要な時に気楽に引き出せない、あるいは引き出す際に金利面で損をする可能性があります。

流動性(お金の出し入れのしやすさ)の観点からは、定期預金は最適な選択肢とは言えません。近いうちに使うかもしれないお金は、普通預金のように引き出しやすいものにしておきましょう。

預金保険制度には上限がある(1,000万円まで)

定期預金は預金保険制度によって保護されており、万が一金融機関が破綻した場合でも、預金者一人あたり、1金融機関ごとに合算して元本1,000万円までと、1,000万円を超えない分のその利息が保護されます。この元本保証は定期預金の大きなメリットの一つですが、保護される金額には上限があることに注意が必要です。

もし1つの金融機関に1,000万円を超える預金がある場合、1,000万円を超える部分は預金保険制度の対象外となり、破綻した金融機関の財産の状況に応じて一部または全く戻ってこない可能性があります。

多額の資産を定期預金で守るには?

したがって、多額の資産を定期預金で保有している場合は、以下の対策を検討する必要があります。

- 複数の金融機関に分散して預ける

1つの金融機関に集中させず、複数(例えばA銀行に1,000万円、B銀行に1,000万円など)に分けて預けることで、預金保険制度の保護範囲を最大限に活用できます。 - 金融機関の信用力も考慮する

預金保険制度があるとはいえ、健全な経営を行っている金融機関を選ぶことも重要です。

自動継続で満期後に“塩漬け”になるリスク

定期預金には満期時に自動的に同じ期間で預け入れを継続する「自動継続」の選択肢があります。これは手続きの手間が省けるというメリットがありますが、一方で注意も必要です。

自動継続は便利なサービスですが、定期預金の金利が当初預け入れた時よりも低下している場合、低い金利で再び資金が一定期間固定されてしまう危険があります。

満期が来たことに気づかず、そのまま低金利で定期預金が自動継続されてしまうと、また満期が来るまでその預金は固定されてしまいます。また、もし資金が必要になった時には、低い中途解約利率で引き出すことになります。

なぜ「塩漬け」になるの?

株式の「塩漬け」と比べて、定期預金の「塩漬け」は耳慣れないかもしれません。

株式の「塩漬け」とは、買った時より株価が下がってしまい、売ると損になるので、いつか株価が上がることを期待しつつ仕方なく長期保有している状態を指します。株式の「塩漬け」は、せっかくの資産を有効活用できていない状態です。

上記のように、自動継続で金利の低い定期預金に資産が固定されてしまっている状態は、株式の塩漬け同様に、せっかくの資産を有効活用できていない状態だと言えます。

満期時に確認すべきこと

このような事態を避けるためには、満期時には以下の点を確認し、自身の資金計画に合わせて検討することが重要です。

- その時点の金利を確認する: 自動継続前の金利が、現在の市場金利と比べて見劣りしないか。

- 他の運用先と比較する: もっと有利な定期預金や、他の資産運用方法がないか。

- 自身の資金計画を見直す: 今後、その資金を使う予定はないか、他に有効な使い道はないか。

それでも定期預金にメリットはある?

これまでに説明したように定期預金は複数のデメリットがあります。しかし、誰にとってもおすすめできないわけではありません。個人の資産状況や、運用に対する考え方によっては、定期預金を利用すべき人もいます。ここでは定期預金のメリットを紹介します。

元本保証・預金保険制度の安心感

定期預金の最大のメリットは、預金保険制度(ペイオフ)による高い安全性にあります。株式や投資信託のような価格変動リスクのある資産運用とは異なり、預け入れた元本が保証されており、たとえ金融機関が破綻した場合でも、預金保険制度によって1,000万円までの元本とその利息が保護されます。

このため、「資産を減らしたくない」、「リスクを極力避けたい」と考える人にとっては、非常に大きな安心材料となります。特に、満期後に使う予定のある資金や、絶対に失いたくない大切な資金を管理する場合において、この元本保証は大きなメリットとなるでしょう。

貯金習慣を作りやすい

定期預金は、一度預け入れると原則として満期まで引き出しが制限されるため、無駄使いを防ぐメリットがあります。「手元にお金があるとつい使ってしまう」という方にとって、強制的に貯金する習慣を作りやすい点はうれしい要素です。定期預金は、普通預金のようにいつでも自由に引き出せないため、衝動的な支出を抑え、計画的にお金を貯める助けとなります。

特に、特定の目的(住宅購入の頭金や教育資金など)のために資金を分けて貯めたい場合、定期預金を利用することで、着実に貯蓄を進めることができるでしょう。

利用目的に応じて期間設定が可能

定期預金は、1ヶ月、3ヶ月、6ヶ月、1年、3年、5年、7年など、様々な預け入れ期間が用意されています。この多様な期間設定は、資金の利用目的に合わせて柔軟に活用できるというメリットをもたらします。

例えば、数ヶ月後に車の購入資金が必要な場合は短期の定期預金、数年後に住宅購入の頭金を用意したい場合は中長期の定期預金といったように、資金を使う時期に合わせて満期を設定することで、計画的に資金準備ができます。ただし、期間が長くなるほど金利が高くなる傾向がありますが、途中解約のリスクも考慮して期間を選ぶ必要があります。

このように、定期預金には大きなデメリットがある反面、安全性や、一定期間の引き出し制限といったメリットもあります。定期預金を利用するのであれば、こうした特徴を理解し、メリットの部分を活かしましょう。

次の章では、定期預金のメリットを生かす賢い使い方について解説します。

定期預金の賢い使い方は?キャンペーン活用と資産運用

![]() 定期預金にはデメリットがあるとわかっても、やっぱり元本保証の安心感は捨てがたい…

定期預金にはデメリットがあるとわかっても、やっぱり元本保証の安心感は捨てがたい…

そんな方に向けて、ここでは定期預金を少しでも有利に使うための方法や、資産運用との組み合わせで定期預金を活かす方法を解説します。

高金利キャンペーンを賢く活用する

現在の低金利環境では、通常の定期預金金利は年0.2%前後にとどまります。これでは実質的に利息は無いようなものですが、一部のネット銀行や信用金庫では、期間限定の高金利キャンペーンが実施されています。

たとえば、

- あおぞら銀行BANK The Giftスペシャル定期:年1.25%(1年限定)

- SBJ銀行 円定期預金:年0.8%相当(6ヶ月)

- イオン銀行 夏の特別金利!定期預金キャンペーン!:年0.36%(1年限定)

- ※いずれも2025年6月時点の情報です

など、条件を満たせば通常を大きく上回る金利がつくこともあります。

こうしたキャンペーンは短期間で終了することがあるため、口座開設や資金移動にある程度の柔軟性が必要です。ネットバンキングに慣れている方には特に有利です。

定期預金の“使い分け”でリスク管理

すべての資産を定期預金に預けるのではなく、お金を使い道ごとに分けて、用途に応じて定期預金や資産運用を使い分けるのは非常に有効です。

たとえば

- 生活費用の資金:普通預金または超短期の定期預金

- 旅行や大型出費用の絶対減らせない資金:使うタイミングに合わせた定期預金

- 当面使わない予備資金:キャンペーン金利付き定期預金や、投資信託などの資産運用

このように目的ごとに“資金の置き場”を分けておけば、金利も多少改善され、また、いざというときに引き出せないなどのトラブルも最小限に抑えられます。

【300万円を賢く分けるなら?モデルケース】

- 守りの資金(生活防衛資金):100万円

⇒いつでも引き出せる普通預金や、ネット銀行の高金利な普通預金へ。 - 使う予定の資金(2年後の車の頭金):100万円

⇒元本保証が重要。1年ものの「高金利キャンペーン付き定期預金」を狙う。 - 攻めの資金(長期的な資産形成):100万円

⇒インフレに負けないために。NISAを活用して全世界株式の投資信託を毎月コツコツ積立。

資産運用との併用で「守りと攻め」を両立

資産全体の中で定期預金は「守り」の部分を担う存在です。もし資産の大半を定期預金で保有している場合、一部を分散投資に回すことで全体の収益性を改善することができます。

たとえば

- 余剰資金があるなら

⇒NISAやiDeCoの非課税制度を活用し投資信託へ - 10年後のリフォーム用資金を積み立てるなら

⇒定期と投資信託への積立投資を併用して利回りアップを狙う - 退職金を分散して管理するなら

⇒定期預金+分配型ファンドで、増やしながら崩して長く分配を受け取る

など

特に定期預金では物価上昇(インフレ)に対処できないため、インフレに強い資産(株式・金など実物資産など)と併用する発想も大切です。

「そうはいっても、どれくらい資産運用に回していいのか、配分が分からない」という方もいるでしょう。

そんな方には、IFA(独立系ファイナンシャルアドバイザー)への相談がおすすめです。

IFAはFP(ファイナンシャルプランナー)と証券会社の良いとこ取りが出来るアドバイザーで、将来に向けたお金のプラン作成と、具体駅な資産運用の両方を一度に相談できます。

定期預金と他の運用方法を一覧表で比較

これまでに説明したように、定期預金はお金を守るのに適している一方、増やすことには向いていません。賢い資産形成には、預金と投資をバランスよく組み合わせる必要があります。

投資には様々な方法があります。資産運用を検討するなら、定期預金や様々な方法を、それぞれ比較検討することが非常に重要です。それぞれの金融商品は、安全性、流動性(いざというときにすぐ動かせるか)、収益性(どれくらいの利益を狙えるか)において異なる特徴を持っています。金融商品ごとの特性を理解し、自身の目的やリスク許容度に合わせて運用方法を選びましょう。

【比較表】主要な資産運用手段と定期預金の違い

定期預金と他の主要な資産運用手段を比較すると、それぞれの特性の違いが明確になります。

| 項目 | 定期預金 | 普通預金 | 投資信託 | iDeCo (個人型確定拠出年金) |

個人向け国債 | 株式投資 | 外貨預金 |

|---|---|---|---|---|---|---|---|

| 安全性 | 〇 (1,000万円まで元本保証あり) |

〇 (1,000万円まで元本保証あり) |

△ (値動きは商品次第、元本保証なし、価格変動リスクあり) |

△ (値動きは商品次第、元本保証なし、価格変動リスクあり) |

〇 (国による高い信頼性) |

△ (値動きは商品次第、元本保証なし、価格変動リスクあり) |

△ (元本保証は外貨ベース、為替変動リスクあり) |

| 流動性 | △ (中途解約可能、ただし受け取れる金利が大幅に低くなる) |

〇 (いつでも引き出し可能) |

△ (いつでも売却可能、換金に数日かかる場合も、市場次第では損も) |

× (原則60歳まで引き出し不可、例外として障害時などは可能) |

〇 (一年経過後はいつでも中途換金可能だが、受け取れる利子は減る) |

〇 (いつでも売却可能、換金に数日かかる場合も、市場次第では損も) |

×~△ (原則不可だが、やむを得ない場合は可能。ただし受け取れる金利が低くなる) |

| 収益性 | × (金利が非常に低い) |

× (金利が非常に低い) |

〇 (値動きや期待リターンは商品次第) |

〇 (値動きや期待リターンは商品次第、税制優遇も大きい) |

× (定期預金よりは高い傾向) |

〇 (値動きや期待リターンは商品次第) |

△~〇 (通貨次第、為替差益も期待できる) |

| 主なリスク | インフレリスク、中途解約リスク | インフレリスク | 価格変動リスク、元本割れリスク | 価格変動リスク、元本割れリスク | 金利変動リスク、発行体の信用リスク | 価格変動リスク、企業倒産リスク | 為替変動リスク、金利変動リスク |

| 税制優遇 | なし (利息に20.315%課税) |

なし (利息に20.315%課税) |

NISA (非課税投資枠)あり |

掛金全額所得控除、運用益非課税、受取時も優遇 |

なし (利息に20.315%課税) |

NISA (非課税投資枠)あり |

なし (為替差益に20.315%課税) |

| 向いている人 | ・数年後に使う予定の資金がある人 ・元本割れを絶対に避けたい人 ・貯蓄習慣をつけたい人 |

・日々の生活費や緊急予備資金を置いておきたい人 | ・長期的な資産形成を目指す人 ・分散投資でリスクを抑えたい人 |

・老後資金を計画的に準備したい人 ・税制優遇を最大限活用したい人 |

・定期預金より少し高い金利を求める人 ・安全性を重視しつつ、国が発行する安心感を求める人 |

・企業の成長に投資したい人 ・積極的にリターンを追求したい人 |

・外貨に分散投資したい人 ・為替変動リスクを理解している人 |

- ※上記は一般的な特徴であり、個別の金融商品や市場状況により異なります。商品の詳細は各金融機関にお問い合わせください。2025年7月時点の情報に基づきます。

これらの違いを理解し、自身の資産運用に対する考え方や目標に合わせて、適切な金融商品を組み合わせることが重要です。

関連記事はこちら

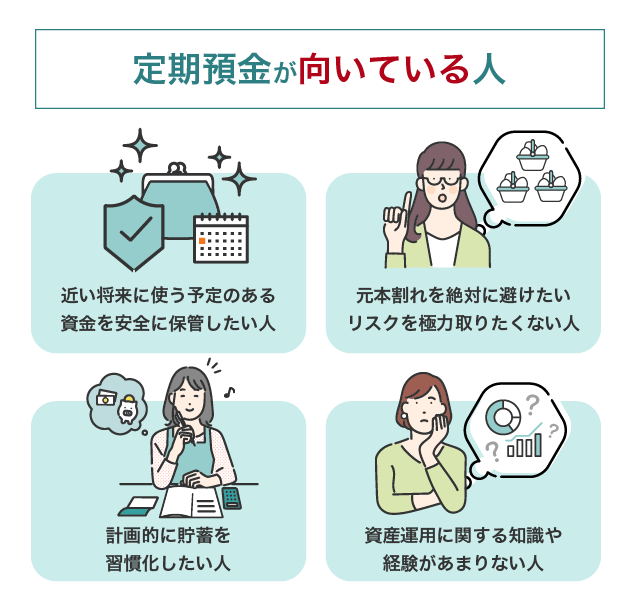

定期預金が向いているのはどんな人?

ここでは定期預金が向いているかたの特徴を紹介します。複数当てはまるようであれば、定期預金の利用を検討してみましょう。

近い将来に使う予定のある資金を安全に保管したい人

数ヶ月後から数年以内に使用する予定がある(例:住宅購入の頭金、子どもの入学金、車の買い替え費用など)資金はリスクをとる資産運用は向きません。元本割れのリスクを避け、確実に手元に置いておきたい場合に定期預金が有効です。

元本割れを絶対に避けたい、リスクを極力取りたくない人

「お金が減るリスクは全くとりたくない」、「どれほど説明を受けても、お金が増えたり減ったりする投資は怖い」。このように、投資による資産の増減に不安を感じ、預け入れたお金が減ることを避けたいと考える人にとって、金融機関が破綻しても1,000万円とその利息までは元本保証されている定期預金は安心感をもたらします。

計画的に貯蓄を習慣化したい人

「手元にお金があるとつい使ってしまう」という方にとって、原則として満期まで引き出しが制限される定期預金は、強制的に貯蓄を進める手助けとなります。自動引き落としで積立定期預金を利用すれば、ほったらかしで貯蓄が進みます。但し、これまでに説明したように金利がインフレ率よりも低ければお金は増えるどころか目減りする可能性もあります。貯蓄を習慣化したいのであれば、会社の給料から自動で天引きされる財形貯蓄制度や、投信自動積立サービスを使った資産運用なども検討をおすすめします。

資産運用に関する知識や経験があまりない人

複雑な金融商品の仕組みを学ぶ時間がない、または自信がないという初心者の方でも、比較的簡単に始められるのが定期預金です。

定期預金が向かない人、他の選択肢を検討すべき人

定期預金はこんな方には向いていません。こうした特徴に当てはまる方は、他の資産管理方法や、資産運用方法を探しましょう。

資産を積極的に増やしたい人

現在の低金利環境では、定期預金だけで資産を大きく増やすことは困難です。インフレによる実質的な価値の目減りを避け、資産を効率的に成長させたい場合は、投資信託や株式投資、新NISAなどの活用を検討すべきでしょう。

急な資金ニーズに柔軟に対応したい人

定期預金は中途解約も可能ですが、通常は所定の中途解約利率(極めて低い)に変更され、事実上ほぼ無利息になる場合もあります。そのため、予期せぬ出費が多い方や、まとまった緊急予備資金を置いておきたい方には不向きです。いざというときのお金は現金や普通預金、MMF(マネー・マネージメント・ファンド)などにしておきましょう。

退職金などまとまった余剰資金を有利に運用したい人

特に退職金などの1,000万円単位、あるいはそれ以上のまとまった資金がある方は、資産運用で毎年大きな利益を受け取れる可能性があります。一方、全て定期預金に預けっぱなしにすると、低金利とインフレによって実質的に資産が目減りする可能性があります。当面の生活費や必要なお金が確保できていて、まとまった余剰資金がある方は、そのままにしておくと機会損失に繋がります。「お金を遊ばせておくのはもったいないな」と思うのであれば、余剰資金の一部は資産運用に回す方が効率的です。

インフレリスクから資産を守りたい人

物価上昇が続く局面では、金利が物価上昇率を下回る定期預金では、預けているお金の購買力が低下します。インフレヘッジ(物価上昇対策)を考えるのであれば、株式や不動産など、インフレに強いとされる資産への投資も視野に入れる必要があります。

もしあなたがこうした特徴に当てはまるなら、他の運用方法も考える方が良いでしょう。

自分にどんな商品が向いているのか考え始める際には、以下の簡易的な投資手法ごとの向いている人一覧表が参考になります。

| 資産運用の 選択肢 |

向いている人 | メリット | 注意点 |

|---|---|---|---|

| 定期預金 | 1年以内に使う予定がある人 | 元本保証 | インフレ負けする可能性 |

| iDeCo | 老後資金を積立てたい人 | 節税効果あり | 60歳まで引き出せない、値動き次第で損する可能性も |

| 新NISA | 長期運用・資産形成をしたい人 | 非課税メリット | 値動き次第で損する可能性も |

| 債券・外貨預金 | 利回りを得つつ分散投資したい人 | 定期より 利回り高め |

外貨建てなら為替リスクで損をする可能性も |

よくある疑問Q&A(定期預金はやめた方が良い?・債券とどっちが安全?など)

ここでは定期預金や、定期預金に代わる資産形成方法について、多くの方が抱える疑問についてQ&A形式で解説します。

Q.定期預金をおすすめしないのはどんな人ですか?

A.

資産を効率的に増やしたいと考えている方、インフレに強い資産形成を目指している方には定期預金はおすすめできません。低金利下では実質的に資産が目減りする可能性があるため、他の運用方法を検討するのが望ましいでしょう。

Q.今、定期預金をしているけど解約した方がいいですか?

A.

一概には言えませんが、金利が極端に低く、目的が曖昧であれば見直しをおすすめします。ただし、一般的に中途解約には手数料はかからないものの、預入時に約束された利率よりも低い中途解約利率が適用されるため、結果として受け取れる利息が少なくなる可能性があります。満期が近いなら無理に解約する必要はありません。まずは満期時の扱いを確認し、あなたのライフプランに合わせて次の資産形成方法を検討しましょう。ライフプランが定まっていない場合には、IFAやFPへのライフプランの相談から始めるといいでしょう。

Q.定期預金より利回りがよくて安全な運用法はある?

A.

個人向け国債は安全性が高く、一般的には定期預金よりも利率が高い商品です。その他の手段であれば、定期預金の高金利キャンペーンを活用すれば、同じ定期預金に預けるとしても通常より高い利率が期待できます。安全性では一歩劣りますが、社債や地方債のような債券も、リスクを抑えて投資できます。

Q.「定期預金も損する」って本当?

A.

定期預金には預金保険制度(ペイオフ)により1000万円までは元本が保証されます。そのため、1000万円以上預けていれば万が一の際に損をする可能性があります。また、定期預金では「元本の安全」は守られますが、「お金の価値」までは保証してくれません。物価の値上がり(インフレ)が金利を上回れば、同じ金額でも買えるものが減り、実質的には定期預金内の資産が目減りして損をすると言えます。

Q.定期預金で100万円預けたら、どのくらい増える?

A.

金利が年0.2%なら、利息は1年で約2,000円。税引き後は約1,594円。

Q.なぜ定期預金はインフレに弱いの?

A.

物価上昇のペースが速い時は、インフレに金利が追いつかないから。

Q.定期預金をやめて投資した方がいい?

A.

投資をするべきかどうかは、その人ごとの資産状況やライフプランによるため、一概には答えられません。大切なのは以下の2点です。

- ①自分がどんな人生を送りたいのか、ライフプランを書き出してみること。

- ②将来の収支予定をなるべく正確に書き出し、叶えたいライフプランの実現にお金が足りるのかチェックすること。

ここまでくれば、自分にとって安全重視の定期預金が良いのか、リスクをとっても資産を増やすため投資をするべきかが分かります。自分でプランニングしたり、資産運用を始めるのに不安がある方は、IFA(独立系ファイナンシャルアドバイザー)への相談がおすすめです。

まとめ大切なのは定期預金と資産運用のバランス。不安を感じるなら専門家への相談が解決の近道。

定期預金は安全性が高い商品ですが、「低金利」と「物価上昇」が続く現在では、決して皆さんにおすすめできると言えるものではありません。定期預金を始めるべきか迷ったときには、定期預金のメリットとデメリットが、あなたの資産形成の目的に合っているか、立ち止まって考えることが重要です。

また、定期預金に預けているからと安心していると、気づかないうちに資産の価値が目減りしてしまう、という目減りのリスクについては今一度理解を深めておきましょう。

![]() 自分は定期預金に向いているのか?

自分は定期預金に向いているのか?

![]() 定期預金以外の賢い選択肢を知りたいけど、何から始めればいいのか分からない

定期預金以外の賢い選択肢を知りたいけど、何から始めればいいのか分からない

![]() 老後資金や教育資金のために、守りと攻めのバランスが取れた資産運用プランを立てたい

老後資金や教育資金のために、守りと攻めのバランスが取れた資産運用プランを立てたい

もしあなたがこのような疑問や不安を感じているなら、中立的な立場からアドバイスを提供するIFA(独立系ファイナンシャルアドバイザー)に相談することをおすすめします。

IFAは特定の金融機関に属さないため、中立的な立場から、本当にあなたに合った最適な資産運用プラン提案できます。現在はシミュレーションツールや、AI検索などが広まったおかげで、基本知識までは得やすくなりました。しかし、一人ひとりのライフプランに寄り添ったオーダーメイドの解決策を知るには、専門家のアドバイスは欠かせません。

とはいえ、日本国内にIFA事業者は600以上存在しますから、その中から自分で最適なIFAを探すのは、とても時間のかかる作業です。

もし「自分一人で最適なIFAを探すのは大変だ」と感じたら、私たちIFAナビの『資産運用の無料相談窓口』をご利用ください。

IFAナビは、一人ひとりの状況やご希望に合わせ、厳選した提携IFAの中から最適なIFAをお探しし、無料でご紹介するサービスを提供しています。

『資産運用の無料相談窓口』なら、

- 厳選IFAからご希望に合わせて紹介するので、自分でIFAを探すお手間が不要に。

- IFAとの相談前に解決したい基本的な疑問は、コンシェルジュがお答えします。

- 紹介後はIFAから面談のご案内が来るので、待っているだけでOK。

また、ご自身で様々なIFA法人について情報収集を進めたい方のために、IFAナビでは「IFA検索機能」も提供しています。エリアや相談内容、IFA法人の特徴などの条件を指定して、約100社のIFA法人情報を検索し、比較検討することができます。

納得のいくIFA選びを実現するために、ぜひIFAナビを活用してください。

資産運用でお悩みの方へ

無料相談サービスとは?

記事一覧

- 投資の基本・はじめての資産運用

-

-

お金を増やす方法まとめ!お金の増やし方や注意点を解説

-

【比較表あり】定期預金はおすすめしない?後悔する5つの理由と資産を守る賢い選択肢を徹底解説

-

投資初心者におすすめの資産運用9種類!よくある失敗例や成功しやすい始め方を解説

-

【具体例あり】分散投資の例をポートフォリオ付きで初心者向けに解説

-

一括投資と積立投資の違いとは?シミュレーションでリターンを確認

-

資産運用で年利5%を達成させる方法とは?|おすすめのポートフォリオも紹介

-

【イラスト解説】米国債「買ってはいけない」は本当?7つの理由とメリット・デメリット、賢い始め方を解説

-

投資信託に100万円投資!1年後どうなる?リターンとリスクを徹底解説

-

一括投資×ほったらかし運用を徹底解説!初心者でも分かるリスクと成功のポイント

-

損切しないで待つべき?目安やタイミングを解説

-

投資顧問会社とは?おすすめの相談先や具体的なサービス内容も紹介

-

- 資産運用の始め方・相談ガイド

- NISA・iDeCoの活用術

- ファイナンシャルプランナー(FP)相談のポイント

- 退職・老後など人生イベント別

資産形成対策 - 年代別のおすすめ運用方法

- 資産額別のおすすめ運用方法

- 保険の見直しや資産運用との関係

- 資産運用のよくある失敗事例と

その対策 - 富裕層のための資産運用・

節税対策