閉じる

- トップ

- 投資初心者におすすめの資産運用9種類! よくある失敗例や成功しやすい始め方を解説

投資初心者におすすめの資産運用9種類!

よくある失敗例や成功しやすい始め方を解説

資産運用を始めてみたいけれど、「どんな方法があるの?」「自分に合ったやり方はどれ?」「初めてだから失敗したらどうしよう?」などなど、疑問や悩みは尽きませんよね。

そこで、この記事では9種類の資産運用方法の特徴と比較、それぞれのメリット・デメリットを紹介したうえで、初心者の方におすすめの方法をランキングでお伝えします。あわせて自分に合った資産運用の方法が分からない方には、おすすめの相談先も伝授します。

資産運用のやり方を勉強したい人、必読です。

目次

投資初心者におすすめの資産運用方法9種類

資産運用とは、自分が持っているお金を預貯金や金融商品などで効率的に運用しながらお金を増やすことです。

預貯金の他に、投資信託や株式投資、国債などの債券投資、保険、不動産投資、FX(外国為替証拠金取引)や仮想通貨(暗号資産)、ロボアドバイザーやファンドラップ、ポイント投資、やソーシャルレンディングなどの運用商品やサービスがあります。

これらの中には、耳慣れないものもあることでしょう。より効率よく、自分にあった資産運用をするためにも、まずはそれぞれの内容について知っておきましょう。

初心者におすすめの資産運用方法<早見表>

資産運用の各方法の特徴を一目で分かる表にまとめました。それぞれ運用にかかる期間、期待されるリスク・リターンの度合い、必要な元手、初心者が始める難易度(専門知識や労力など)を〇、△、×で、総合判定として初心者おすすめ度を◎、◯、△、×で表しています。

| 資産運用方法 | <総合判定> 初心者 おすすめ度 |

運用期間 (長期・短期) |

リスク・ リターン |

元手 (最低投資額) |

難易度 (専門知識・労力) |

|---|---|---|---|---|---|

| ①投資信託 | ◎ | 長期 | ◯ ミドルリスク・ミドルリターン |

◯ 1万円~※ |

◯ 低 |

| ②株式 | × | 短期・長期 | × ハイリスク・ハイリターン |

× 平均30万円程度~(株価×最低投資単位:100株以上)※ |

× 高 |

| ③債券(国債含む) | △ | 長期 | × ローリスク・ローリターン |

◯ 1万円~(個人向け国債) |

△ 中 |

| ④保険 | × | 長期 | × ローリスク・ローリターン |

△ 種類による |

△ 中 |

| ⑤不動産 | × | 長期 | × ハイリスク・ハイリターン |

△ 数百万円~※ |

× 高 |

| ⑥FX・仮想通貨 | × | 短期 | × ハイリスク・ハイリターン |

◯ FX:数千円~、仮想通貨:数百円~ |

× 高 |

| ⑦ロボアドバイザー・ファンドラップ | ◯ | 長期 | △ コースにより異なる |

△ ロボアドバイザー:10万円~※ ファンドラップ:300万円程度~ |

◯ 低 |

| ⑧ポイント投資 | ◯ | 短期・長期 | △ 投資先により異なる |

◎ 0円~ |

◯ 低 |

| ⑨ソーシャルレンディング | ◯ | 短期 | △ 投資先により異なる |

◯ 1万円~(投資先により異なる) |

△ 中 |

- ※表記はあくまで一般的な例(最近は少額、小ロットから購入できる新たなサービスもあり)

上表の9つの資産運用方法の中で、初心者に最もおすすめの運用方法としては、◎の投資信託が挙げられます。その理由としてはリスク・リターンについてがポイントになってきます。資産運用を考える場合、リスクとリターンは低すぎても高すぎてもふさわしくないからです。

リスクとリターンは表裏一体の関係ですので、リスクがとても低いのにリターンはものすごく高いという運用方法は存在しません。

上表でミドルリスク・ミドルリターンとお伝えした投資信託ですが、世の中には約6000本もあり、さまざまな投資対象の商品を取りそろえているためご自身に合ったリスク・リターンの商品を探すことが可能です。

元手となる最低投資金額も1万円からと手ごろな上、運用の難易度も高くないため、初心者には最もおすすめの運用方法と言えます。

初心者に投資信託がおすすめの理由

- ①自分に合ったリスク・リターンの商品が探せる

- ②1万円~と元手がかからない

- ③運用の難易度が高くない

続いて各運用方法について、簡単に見ていきましょう。

①投資信託とは?メリット・デメリットは?

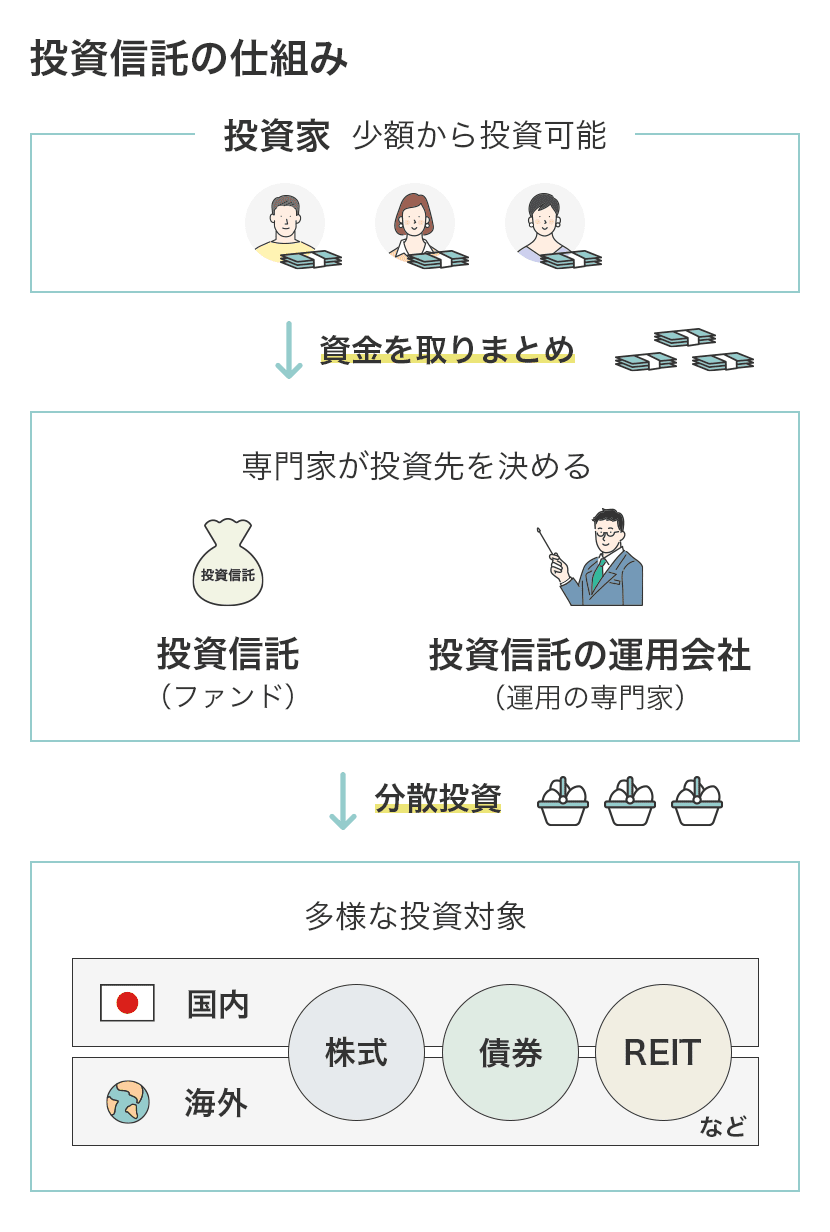

投資信託とは、投資家から集めた資金を大きく一つにまとめて、運用の専門家が各種の金融商品に投資しながら運用していくというものです。預けた資金の運用成果によって、投資した人たちの投資額に応じて分配される仕組みです。

何に投資をするのかはそれぞれの投資信託ごとに決められており、運用成績はマーケットの動きによって変動します。つまり、運用がうまくいかなかったときには損をするリスクがあり、元本が保証されていない金融商品です。

なお投資信託にはいくつかの種類があります。

投資する対象で分けると、株式だけ、あるいは債券だけに投資するものなど。投資する地域で分けると、国内のみあるいは海外全体に投資するものや、特定の地域をターゲットにしたものなど。

またインデックス型といって日経平均などの株価指数といった、指標となるものと同じような値動きを目指すものや、アクティブ型といって目標とする指標よりも高いリターンを目指して運用するものがあります。

投資信託のメリット・デメリット

【メリット】

- 運用をプロに任せられる

- 効率的に分散投資できる

- リスクを分散できる

- 取引価格が分かりやすく透明性がある

- 証券会社や銀行が破綻しても、預けた資産は守られる(金融商品取引法による分別管理)

【デメリット】

- 元本が保証されていない

- どのように値動きするかの判断が難しい

- 運用コストがかかる

- 株式ほどタイムリーに売買できない(売買申込の受付終了後に基準価格※が決まる)

- ※投資信託の値段のこと

メリット:運用をプロに任せられる

投資信託の一番のメリットは、運用をプロに任せられることです。

自分が運用するのではなく、運用会社に所属している運用の専門家であるファンドマネージャーに運用を任せることにより、損失が発生するリスクを少なくできます。

メリット:効率的に分散投資できる

投資信託の投資先は、日本だけでなく海外も含まれます。また、投資商品も株式や債券、不動産や先物などに分けられており、多くの地域の多くの投資商品に効率的に分散投資が可能です。

株式や債券を単体で購入すると、どうしても値動きの幅が大きくなってしまいますが、投資信託なら値動きの幅を抑えられる効果も期待できます。

メリット:リスクを分散できる

分散投資が行える投資信託を、さらに定期的に購入することで時間の分散も取り入れることができ、リスクコントロールにつながります。投資信託を初めとする運用商品は日々価格が変わりますので、購入するタイミングを分散することも大切です。

メリット:取引価格が分かりやすく透明性がある

投資信託の価格は基準価額と言われており、毎営業日公表されています。これをブラインド方式といい、新聞にも基準価額は公表されているため透明性があり、取引価格が分かりやすいというメリットがあります。

メリット:預けた資産は守られる

投資信託は、販売会社と委託会社(運用会社)そして受託会社(信託銀行)の3つの金融機関がかかわっています。投資家から集めた資金は受託会社である信託銀行で管理されるため、仮に販売会社である銀行や証券会社が破綻しても預けた資産は守られます。

デメリット:元本が保証されていない

投資信託も運用商品の1つであるため、元本割れのリスクがあります。基準価額は毎日変動しますので、市場の動きや社会情勢などの影響によって購入した時よりも価格が下がることもあることを理解しておきましょう。

デメリット:どのように値動きするかの判断が難しい

株のように投資先が分かっているならリアルタイムで売買注文の様子が見られるため、これから株価が上がるか下がるかの判断ができますが、投資信託の場合、広い地域の多くの投資商品に分散投資しているため、どのように基準価額が変動するのかを予測しにくいといったデメリットがあります。

デメリット:運用コストがかかる

投資信託には3つの金融機関がかかわるため、購入時や保有時、そして売却時にそれぞれ手数料が発生します。最近では購入時や売却時の手数料が発生しない投資信託商品もありますが、保有中の信託報酬は必ず発生します。そのため、できるだけ信託報酬の低い投資信託商品を選ぶことが運用コストを抑えるポイントです。

デメリット:株式ほどタイムリーに売買できない

株価はリアルタイムで変化するため、売買のタイミングがつかみやすいといった特徴があります。しかし投資信託の基準価額は1日に1度、売買の申込受付終了後に公表されるため、売買のタイミングがつかみにくく、タイムリーな取引を望んでいる人には向いていません。

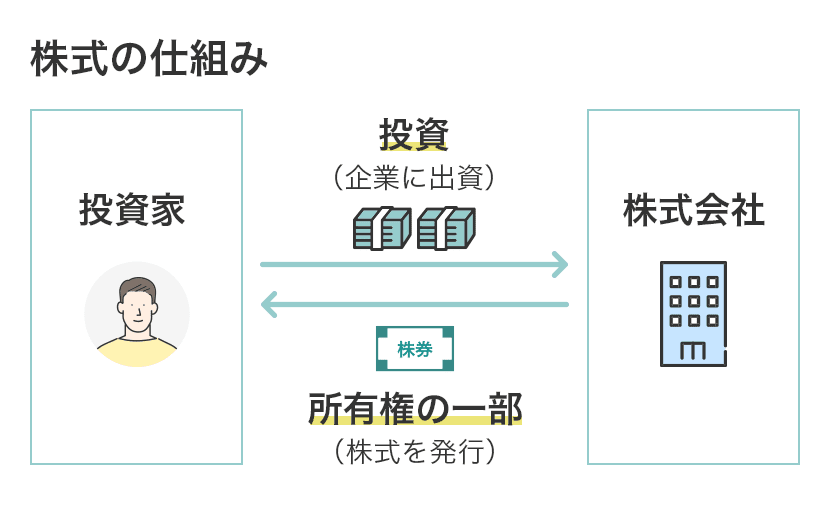

②株式投資とは?メリット・デメリットは?

株式投資では企業が発行した株式に投資(購入)することで、所有権が得られます。

利益が出たときには配当を受け取ることができますし、株主総会では自分の意見を直接発言できる権利もあります。

あくまでも投資なので、儲かりそうな会社に狙いを定めるのが王道です。ただ、これから成長してほしいと思う会社を応援するという目的で投資することもできます。

また、どのように株価が動くのかは分かりませんので、大きく儲けることが可能な反面、損をしてしまうこともあります。なお企業の業績だけでなく、天災や不正取引などによっても株価には影響が出るので、投資するには幅広い情報収集力と分析力が必要です。

株式のメリット・デメリット

【メリット】

- 売却益が期待できる

- 配当金や株主優待が受けられる

- 企業の経営に参加できる

【デメリット】

- 倒産すると、株券が紙くずになる可能性がある

- 元本は保証されていない

- 会社によっては投資するのにまとまった金額が必要

メリット:売却益が期待できる

購入した時よりも株価が高くなった時に売却することで、売却価格と購入価格の差を売却益として受け取れます。売却益はキャピタルゲインともいわれ、銘柄によっては大きく値上がりするケースもあるため、売却益は株式投資の醍醐味ともいえます。

メリット:配当金や株主優待が受けられる

株式銘柄の中には、配当金や株主優待が受けられるものもあります。配当金とは、企業の利益を株主に分配することで、株主は1株当たりの配当金に保有している株式数を乗じた額の配当金が受けられます。

また、保有している株式数に応じた優待制度を用意している企業もあり、利益確定日に株を保有している株主は商品やクーポンなどサービスを受け取れます。

メリット:企業の経営に参加できる

株を保有しているということは、株主であり、企業の経営に参加できる権利を持つことになります。具体的には、保有している株式数に応じた議決権を株主総会の時に行使できます。

株主総会とは、企業の事業に関する重要事項を決定する場でもあるため、株を保有している割合が多いほど経営に力を及ぼす結果につながります。

デメリット:倒産すると、株券が紙くずになる可能性がある

保有している銘柄の企業が倒産すると、その株は価値がなくなってしまい、結果として紙くずになってしまいます。そうなると、損失を取り戻すことはできません。株を保有している際には、企業の業績動向にも目を向けておく必要があります。

デメリット:元本は保証されていない

株式も取引状況や企業の業績によって株価が変化します。そのため、購入した時よりも株価が下がってしまうことも考えられます。もちろんその後株価が上昇すればいいのですが、下がり続けた場合には、タイミングをみて売却(損切り)する勇気も必要です。

デメリット:まとまった金額が必要

現在の取引所では、株式は単元株制度を用いており、単元株である100単位での注文になります。そのため、購入の際にはまとまった資金が必要です。株価が1,000円の場合だと10万円、株価が2万円だと200万円の資金を用意しなければなりません。

③債券とは?メリット・デメリットは?

債券とは、国(外国も含む)や地方公共団体、企業などが資金調達を目的として発行する有価証券です。

基本的に満期となる償還日まで持っていれば、額面通りの金額が受け取れ、約束された利息も受け取ることができます。

なお償還日前でも売買することは可能ですが、価格は変動しますので、償還日に額面通りの金額が受け取れたとしても、最終的に利益が出ないということもあります。

債券の中でも個人が購入しやすいのが国債です。

個人向けは1万円から購入できますし、中途換金もOKで国が発行しているため安心感があり、投資先として身近な存在です。3年・5年・10年の3つのコースで毎月発行され、いずれの国債も年率0.05%を最低金利として保証されています。

債券のメリット・デメリット

【メリット】

- 銀行の預金より金利が高い

- 中途売却して売却益を狙える

- 満期まで持てば元本保証されている

【デメリット】

- 債務不履行(デフォルト)のリスクがある

- 外貨建てのものは為替リスクがある

- 途中から購入すると利益が出ないことがある

メリット:銀行の預金より金利が高い

現在の低金利下では、銀行預金の利率は年利0.001%程度です。しかし、債券の場合は銀行預金よりも金利が高く設定されているケースが多く、発行体によっては年利1%を超えるものもあります。しばらく使う予定のないお金を預けておくなら、金利の高い債券を選ぶ方がいいでしょう。

メリット:中途売却して売却益を狙える

債券には購入時に金利と満期が設定されていますが、満期前の途中売却も可能です。売却時の債券価格が購入時よりも高ければ、その差額を売却益として受け取れます。ただし、逆に価格が下がっていると損失を生むことになりますので、中途売却を考える際にはタイミングを誤らないように注意しましょう。

メリット:満期まで持てば元本保証されている

債券は満期まで保有することで、利息と元本が受け取れます。投資信託や株式のように、保有中の価格変動をあまり気にする必要がない点もメリットです。ちなみに債券の満期は償還期限といわれることも覚えておきましょう。

デメリット:債務不履行(デフォルト)のリスクがある

満期まで保有することで利息と元本が受け取れる点が債券の魅力ですが、それは発行体が

しっかりしている場合に限られます。仮に発行体が債務不履行になった際には利息は受け取れませんし、満期まで保有していても元本を受け取ることはできません。

デメリット:外貨建てのものは為替リスクがある

債券には、外国の国債や海外の社債など外貨建てのものもあります。外貨建ての場合、為替変動の影響をうけるため、満期時に元本を受け取れたとしても、その時の為替レートによっては損失が発生する可能性がある点に注意しておきましょう。

デメリット:途中から購入すると利益が出ないことがある

債券によっては、途中で購入できるものもありますが、途中で購入するとその分満期までの保有期間が短くなり、受け取れる利息も少なくなります。設定されている金利や残りの保有期間によっては思ったほど利益が出ない可能性がある点に注意が必要です。

④保険とは?メリット・デメリットは?

保険には、人のための保障である生命保険と主にモノのための補償である損害保険があります。そして生命保険の中には、資産運用としても利用できる保険もあります。

資産運用として利用できる保険は、解約返戻金(解約時に戻ってくるお金のこと)があるタイプの保険、いわゆる貯蓄型保険であり、終身保険、外貨建て保険、医療保険などがあります。これらの保険は解約するタイミングによっては利益が得られます。

とはいえ、保険は投資手段として考えない方が無難です。保険はあくまでも保障を求める商品であり、資産運用の手段とは切り分けて考えることが必要です。

なぜなら保険の場合、必ずしも支払った保険料=解約返戻金ではありません。運用目的で利用すると、投資信託などと比べて割高になってしまいます。

保険のメリット・デメリット

【メリット】

- いざというときに備えられる

- 安心が得られる

- 掛け捨てでない保険もある(貯蓄性保険)

【デメリット】

- 利用する機会がない場合は損に感じる

- 元本割れする可能性がある

- 解約すると保障がなくなる

- 貯蓄性保険は保障+運用を行うので割高になる

- 保険会社が破綻すると保険金が減額される可能性がある

メリット:いざというときに備えられる

保険とは、死亡や高度障害の他、病気やケガになった際に保険金や給付金を受け取れる金融商品です。死亡時はもちろんのこと、病気やケガで収入が減少する可能性がある時でも、保険に加入しておくことで収入の減少や医療費などの出費に備えられます。

メリット:安心が得られる

保険には生命保険と損害保険があり、それぞれで特徴が異なります。ただ、どちらも万が一の時に保障もしくは補償が受けられるという安心感があります。特に損害保険の場合、賠償額が大きくなる可能性があるため、加入しておくと安心です。

メリット:掛け捨てでない保険もある

生命保険には、掛け捨ての保険と貯蓄型の保険があります。貯蓄型の保険の代表的なものが死亡保険ですが、貯蓄型の保険の場合、満期保険金や解約返戻金を受け取れるといったメリットがあります。

デメリット:利用する機会がない場合は損に感じる

保険に加入し、保障を得るためには保険料を支払わなければなりません。ただし、保険を利用する機会がなければ、単に保険料を払い続けているだけになり、払い込んだ保険料が無駄に感じることもあるでしょう。

デメリット:元本割れする可能性がある

最近では、保障に運用が付帯した変額保険が販売されており、運用実績次第では満期保険金が高額になるケースもあります。しかし、あくまでも運用商品であることには変わりがないため、運用実績や市場の状況によっては支払った保険料よりも受け取る保険金額の方が少なくなる、元本割れのリスクが発生します。

デメリット:解約すると保障がなくなる

保険料の支払いが負担になったなどの理由で解約すると、その後の保障がなくなります。また、再度加入しようと思っても、その時の健康状態によっては加入できない可能性がある他、加入する年齢が高くなるほど保険料も高くなるため、解約を考える際には十分に検討し、一部解約や払済などの方法も考えてみましょう。

デメリット:貯蓄性保険は保障+運用を行うので割高になる

貯蓄性の保険は掛け捨ての保険と異なり、満期保険金部分を積み立て、保険会社が運用する仕組みを取っています。そのため、掛け捨ての保険よりも保険料が割高になる傾向があります。

デメリット:保険金が減額される可能性がある

加入先の保険会社が破綻した場合、保険金が減額される可能性があります。ただし、生命保険契約者保護機構によって破綻時点の責任準備金の90%までが補償されることになっていますので、保険金額が0円になることはありません。

⑤不動産投資とは?メリット・デメリットは?

不動産投資で主なものは、物件そのものを購入して大家となって賃貸料を得るいわゆるアパート・マンション経営です。

物件はローンを組んで購入することがほとんどで、ワンルーム投資、一棟買い投資があり、規模が大きくなるほど必要な資金は多くなります。

一方、少額から始められるのが不動産に投資する投資信託のREIT(リート)、J-REITです。

アパート・マンション経営は実物への投資ですが、REITは金融商品への投資です。

不動産投資の中でもアパート・マンション経営のメリット・デメリットは次のとおりです。

不動産投資(アパート・マンション経営)のメリット・デメリット

【メリット】

- 節税効果がある

- 相続税対策になる

- レバレッジ効果があり、少ない資金で高額な資産を取得することができる

【デメリット】

- 空室になり、家賃が入ってこない可能性がある

- 家賃が滞納されることがある

- 価格変動のリスクがある

メリット:節税効果がある

不動産投資では、減価償却費を毎年経費計上できるため、所得税および住民税の節税効果が期待できます。減価償却費は実際の支出を伴わない経費となるため、計上できる額が多ければその分節税効果も高まります。

メリット:相続税対策になる

不動産投資を行うことで、相続税対策にも繋げられます。なぜなら、通常の不動産だと相続税評価額によって相続税額が計算されますが、収益用の不動産の場合、相続税評価額を約半分に下げることができるからです。

メリット:高額な資産を取得することができる

不動産投資用に購入した不動産は自分の資産です。そのため、収益用の不動産として活用した後に自分が利用するために利用することも可能です。自分の資産である以上、使い道は自由に決めることができるため、有効に活用できます。

デメリット:空室で家賃が入ってこない可能性がある

不動産投資は、不動産を購入し、第三者に貸し出すことで収入を得る投資方法です。そのため、入居者がいなければ家賃収入が入らず、維持管理費ばかりがかかってしまう結果にもなりかねません。

デメリット:家賃が滞納されることがある

家賃滞納リスクも不動産投資を行う上で考えておかなければなりません。家賃の滞納を回避するためにも、入居者審査をしっかりと行う他、保証会社との契約も視野に入れておきましょう。入居者の募集や不動産の管理までを行ってくれる賃貸管理会社を味方につけると安心です。

デメリット:価格変動のリスクがある

一般的に不動産はインフレに強いといわれていますが、投資物件を購入して不動産投資を続けた後に売却しようと思った時に、周辺環境の変化などの要因で価格が大幅に下落する可能性があります。場合によっては不動産投資で得た利益よりも損失額が大きくなるケースも考えられるため、売却の際にはタイミングの見極めが大切です。

⑥FX・仮想通貨とは?メリット・デメリットは?

FX(外国為替証拠金取引)はレバレッジをかけて投資できるため、少ない資金で取引ができます。

外貨を使った証拠金(担保となるお金のこと)取引のため、為替リスクはつきものです。

また決済前に損失が出た場合には、FX会社から強制的にロスカット(損切)され取引が終了したり、あるいは預けた証拠金がなくなった場合には追証(おいしょう)という追加金を支払わなくてはいけなくなったりします。

いずれにせよレバレッジは現状25倍まで可能ですので(国内FX会社での取引)、大きく儲けられる可能性もあれば、逆に大きな損失を抱え込んでしまう危険性もあります。

一方、仮想通貨とはインターネット上で取引できるデジタル通貨の一種です。暗号資産とも呼ばれます。不特定多数の人の間で物品やサービスの対価として使用でき、数千の種類があると言われていますが、中でも有名なのはビットコインやイーサリアムなどです。

ただ通貨といっても公的な発行主体はなく、いわゆる法定通貨としての保障はありませんでしたが、このたび世界初として中米エルサルバドルがビットコインを法定通貨に採用することを決めました。

FX・仮想通貨のメリット・デメリット

【メリット】

- 大きく増える可能性がある

- 24時間いつでも購入できる

- 少額からスタート可

- 仮想通貨はスピーディに海外へ送金できる

【デメリット】

- インターネットにアクセスできないと取引できない

- 元本は保証されない

- 価値の変動が激しく、大きく損する可能性がある

- FXではレバレッジを使うため損失額が大きくなる可能性がある

- FXでは預けた資産以上のマイナスが出たら、追加資金を投入しないとならない(追証)

メリット:大きく増える可能性がある

レバレッジとは、少ない証拠金を用いて高額な取引が可能となる仕組みです。FXや仮想通貨では、レバレッジを利用して大きな利益を狙えます。ただ、大きな損失を生む可能性もあるため、適切な資金管理が求められます。

メリット:24時間いつでも購入できる

FXや仮想通貨は24時間いつでも購入可能です。株式取引のように取引所が開いている時間しか取引できないといった制限がないため、日中取引の時間が取れない人に向いています。

メリット:少額からスタート可

仮想通貨FXは1円以下の小額からでも始められます。取引所ごとに決められている最低取引単価に応じた額を用意すればいいため、始められる金額が1円以下になるケースもあります。ただ、投資する金額が少ないとその分得られる利益も少なくなるため、100円や1,000円程度から始めるようにしましょう。

メリット:仮想通貨はスピーディに海外へ送金できる

仮想通貨は電子通貨ですので、インターネットでスピーディに海外に送金できます。また時間の制限もないため、いつでも送金可能です。また、銀行などの金融機関を使うよりも手数料が安いといったメリットもあります。

デメリット:インターネットにアクセスできないと取引できない

FXや仮想通貨の取引は全てインターネット上で行われます。そのため、インターネットにアクセスできないと取引ができません。通信障害などが発生した際には取引ができないため、心配なら、別のキャリアの通信手段を用意しておくと良いでしょう。

デメリット:元本は保証されない

FXや仮想通貨も運用商品ですので、元本は保証されません。そのため、絶対に元本割れは避けたいと考える人には向いていません。

デメリット:価値の変動が激しく、大きく損する可能性がある

FXや仮想通貨は運用商品の中でも価格変動が大きい商品として知られています。そのため相場が思った通りに動かなかった場合、大きく損をする可能性があります。また、ロスカットによって損失が確定してしまうため、損失が拡大するのを避けるためにもロスカット前に売却することを心がけましょう。

デメリット:損失額が大きくなる可能性がある

レバレッジを利用した取引を行うことで大きな利益を得られる可能性がある反面、相場によっては損失額が大きくなる可能性があります。FXはかなりハイリスク・ハイリターンの運用商品だということを理解しておきましょう。

デメリット:資産以上のマイナスが出たら、追加資金を投入しないとならない

FXでレバレッジを利用した取引を行った際、証拠金が損失によって一定額以上に減ってしまうと、証拠金を追加入金しなければなりません。追加資金が払えなかった場合には、全ての取引が強制的に決済されてしまいます。

⑦ロボアドバイザー、ファンドラップとは?メリット・デメリットは?

ロボアドバイザーとは「ロボット」+「アドバイザー」の略で、AI(人工知能)を用いて投資する人の特徴に合った資産運用のアドバイスや、運用代行をしてくれるサービスです。

いくつかの種類があり、投資する人のリスク性向を踏まえながら資産配分の提案だけでなく、商品購入や運用までを自動で行ってくれるものもあります。代表的なサービスにウェルスナビなどがあります。

ロボアドバイザーのメリット・デメリット

【メリット】

- 運用をお任せできる

- 金融知識は特にいらない

- ロボアドバイザー事業者が破綻しても、法律により資産は守られる

【デメリット】

- 元本割れの可能性がある

- 自分で商品を選んで運用するより、手数料は高くなる

一方、ファンドラップとは投資する人がどのように資産運用について考えているかなどの特徴をもとに、複数の金融商品を組み合わせた資産配分を提案するサービスです。

主に銀行や証券会社、IFA(独立系ファイナンシャルアドバイザー)で取り扱っています。提案だけでなく、配分に基づいた運用や管理をプロが行ってくれます。

ファンドラップのメリット・デメリット

【メリット】

- リスク許容度など自分の考えをある程度運用に反映できる

- 分散投資ができる

- 証券会社や銀行が破綻しても、法律により資産は守られる

【デメリット】

- 手数料が高くなる

- 利用可能金額が数百万円~と比較的高め

メリット:運用をお任せできる

ロボアドバイザーでは、利用者のリスク許容度や投資スタイルに合わせた商品を提案してもらえる他、投資一任型を選ぶことで運用商品の購入や売却まで行ってもらえます。運用を全てお任せできるため、運用初心者でも安心して利用できます。

メリット:金融知識は特にいらない

最初にいくつかの質問に答えることで、利用者のリスク許容度を判断し、運用の目的に沿った投資商品を提案してもらえるため、これまで運用の経験がなく、金融知識に乏しい人でも始められる点がメリットです。

メリット:破綻しても、法律により資産は守られる

ロボアドバイザーでは、利用者から預かった資産はロボアドバイザー事業者の資金とは別に管理されます。そのため、ロボアドバイザー事業者が破綻しても、日本投資者保護基金によって1,000万円までが保証されます。

ファンドラップの投資対象は投資信託ですので、証券会社が破綻したとしても利用者の資金は信託会社によって守られます。

デメリット:元本割れの可能性がある

いくらAIが運用を支援してくれるとはいえ、利用者の代わりに提案や運用を行ってくれるだけですので、市場の動きによっては短期的な損失が発生する可能性があります。ただ、長期運用を行うことで損失の局面が消える傾向にありますので、仮に損失がでたとしても静観しておくことをおすすめします。

デメリット:手数料は高くなる

ロボアドバイザーには、提案までを行い、実際の購入や売却については利用者が行うアドバイス型と、購入や売却までを行ってくれる投資一任型の2種類があります。初心者にとっては投資一任型の方が安心ですが、その分手数料が高くなってしまいます。運用コストを考えながら、どちらの種類を利用するかを考えるようにしましょう。

⑧ポイント投資とは?メリット・デメリットは?

ポイント投資とは、さまざまなポイントで投資商品を購入できるサービスで、ポイントを現金化した上で投資商品を購入する「ポイント投資型」と投資商品の値動きに応じてポイントの数が変動する「ポイント運用型」に分けられます。

ポイント投資型では、運用で得た利益を現金で引き出せますが、ポイント運用型の場合はそのままポイントとして利用することになります。

ポイント投資はアプリから簡単に申し込め、すぐに始められますが、ポイント投資型の場合は証券口座の開設が必要です。

ポイント投資とは?メリット・デメリット

【メリット】

- 口座開設がいらない場合がある

- 資金0円でスタートできる

【デメリット】

- 金融商品が限られる

- 手数料がかかる

メリット:口座開設がいらない場合がある

ポイント投資型を利用する場合は証券口座の開設が必要ですが、ポイント運用型を利用する場合は証券口座の開設は不要で、申し込み後すぐに運用が始められます。証券口座の開設には本人確認書類などを準備した手続きが必要なため、手軽に始めたい人はポイント運用型がおすすめです。

メリット:資金0円でスタートできる

既に貯まっているポイントを利用して運用を始められるため、実質の自己資金は0円です。今後本格的に自己資金を利用した運用を始めたいと考えている場合、それまでの疑似体験として利用できる点がメリットです。

デメリット:金融商品が限られる

通常の運用では、多くの金融商品から投資先を選べますが、ポイント投資の場合は選べる商品が限定されています。そのため、運用という意味では物足りない感じがするかもしれません。

デメリット:手数料がかかる

ポイント投資でも、取引にかかる手数料や信託報酬などのコストは通常の運用と同様に発生します。そもそもの投資額が少ないため、結果として運用コストが高くなり、思ったほどの利益が出ない可能性があります。

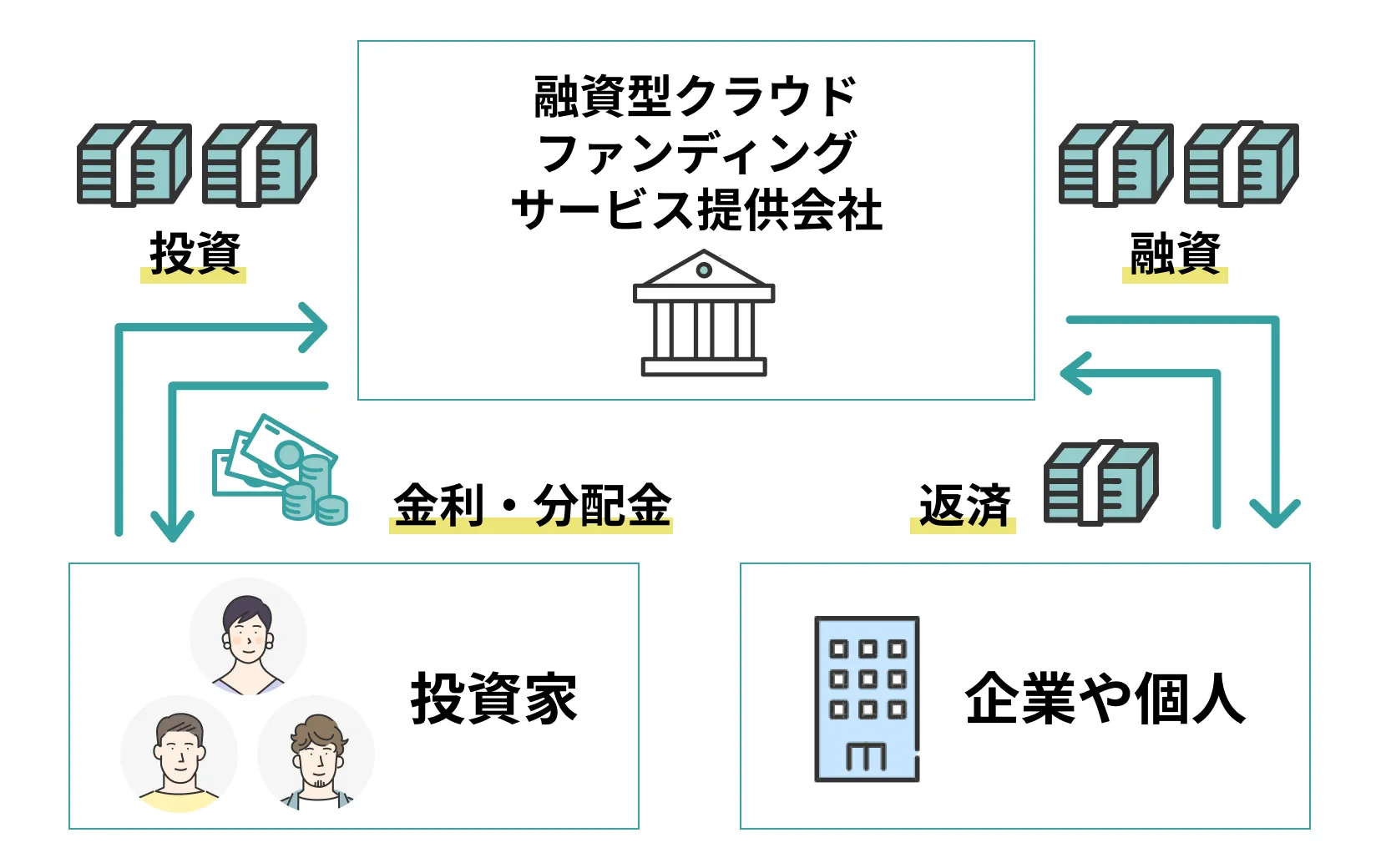

⑨ソーシャルレンディングとは?メリット・デメリットは?

ソーシャルレンディングとは、投資型クラウドファンディングの1つで、中でも融資型のクラウドファンディングを指します。特定の企業や個人にお金を預け、預けた期間に応じた金利を受け取ります。

一般的にソーシャルレンディングは融資型クラウドファンディングのサービス提供会社を通じて取引が行われます

ソーシャルレンディングでは、株式投資と同様に分配金を受けられるものが多く、利用者は投資家としての立場になります。

ソーシャルレンディングとは?メリット・デメリット

【メリット】

- 利回りが高め

- 運用コストを抑えやすい

- 短期間で収益を見込める

【デメリット】

- 一定期間解約できない

- 元本割れのリスクがある

メリット:利回りが高め

ソーシャルレンディングでは4%程度の利回りが期待できるものが多く、普通預金のみならず定期預金よりも高い利回りが見込めます。比較的低いリスクでリターンが見込めるため、投資初心者に向いています。

メリット:運用コストを抑えやすい

基本的に一定期間お金を預けておき、期間終了後に利息と元本を受け取る仕組みのため、他の運用商品のような取引手数料や信託報酬などのコストがかからない点がメリットです。

メリット:短期間で収益を見込める

預ける期間については資金を提供する先によって異なりますが、一般的に3ヶ月~1年程度に設定されています。そのため、短期間での収益が見込めます。

デメリット:一定期間解約できない

基本的にソーシャルレンディングで投資した金額は、運用期間中の解約ができないことを覚えておきましょう。一定期間を過ぎれば解約できるものもありますが、その分受け取れる利益が少なくなる可能性があります。

デメリット:元本割れのリスクがある

万が一、資金提供先が倒産した場合、ソーシャルレンディング会社は事業を続けることができず破綻する可能性があります。ソーシャルレンディングでは資金の分別管理は行われているものの保全の仕組みはないため、破綻した場合には預けたお金が戻ってこないリスクがあります。

初心者におすすめの資産運用方法

初心者におすすめの資産運用方法は、投資信託、ロボアドバイザー・ファンドラップ、債券が挙げられます。

もちろん資産運用なので、金融情勢によってはマイナスになることもありえますが、万一のことがあったときでも資産が保全されているという観点で、投資信託やロボアドバイザー・ファンドラップは他の運用手段と比べて比較的、安全性が高いといえます。

初心者の方は、まずはこれらのどれかからチャレンジしてみることをおすすめします。もちろん一つずつでも構いませんし、いくつかの商品・サービスを組み合わせてもOKです。

ただし、組み合わせ方にはやや注意が必要です。その理由は、資産運用の大事な考え方の1つである「分散」を意識した組み合わせにすることが鉄則だからです。

まさしく分散が効いた組み合わせにしないと、運用の成果が上がらないばかりか、商品手数料の無駄使いにもつながってしまうので気をつける必要があります。ですので、ここで少し分散の考え方を知っておきましょう。

投資の基本は投資対象を分散して組み合わせる

投資にまつわる格言に「卵を一つの籠に盛るな」というものがあります。

これは、複数の卵を一つの籠に入れてしまうと、万一落とした時にすべての卵が割れてしまうということ。投資にも同じことが言え、同じ対象資産にばかり投資することはリスクであり、値動きが異なる資産への分散が必要であると説いたものです。

たとえば投資信託では、初めから投資資産や対象国などによって抱えるリスクを踏まえて商品が設計されています。

投資信託での組み合わせなら、株式のみを対象にしたファンドと債券のみのファンドの組み合わせ、あるいは日本国内のみを対象にしたファンドと海外を対象にしたファンドの組み合わせなどが良いでしょう。

投資先を分散させるのは面倒だと思うかもしれませんが、リスクを分散する上では大切なことです。

ほかにもたとえば商品で分散させたい場合は、投資信託と債券を組み合わせると、元本割れリスクの差での組み合わせとなり、債券が運用の下支えの役割を果たしてくれます。

反対に、同じ地域ばかりに投資をしたり、対象資産が同じものに投資したりしても、分散効果はありません。

ところで、せっかく資産運用を始めるのならできるだけお得に始めたいですよね。ちなみにこれらの初心者におすすめの資産運用方法によっては、運用の際に活用できるお得な節税制度があるのをご存じですか。

資産運用でお得に活用できる節税制度

| 初心者おすすめの資産運用方法 | お得な節税制度 |

|---|---|

| 投資信託 | iDeCo、NISA(成長投資枠、つみたて投資枠) |

| ロボアドバイザー・ファンドラップ | ロボアドバイザー:NISA(成長投資枠、つみたて投資枠) |

| 債券 | - |

まず投資信託で利用できるのが、iDeCo(イデコ)、NISA(成長投資枠、つみたて投資枠)の2つです。

これらは金融商品ではなく、国が創設した資産運用に活用できる制度です。

運用の際にこれらの制度を使うのと使わないのとでは、税金面で多くの差が付きます。

iDeCo(イデコ)、NISA(成長投資枠、つみたて投資枠)の税制優遇

| 税制優遇 | |

|---|---|

| iDeCo (イデコ) |

|

| NISA(成長投資枠、つみたて投資枠) |

|

早速イデコ、NISA(成長投資枠、つみたて投資枠)について、ポイントを簡単に押さえておきましょう。

iDeCo(イデコ)とは?メリット・デメリットは?

イデコ(iDeCo、個人型確定拠出年金)は、確定拠出年金法に基づく私的年金の制度で、加入は任意です。そのため自ら申し込み、掛金や運用先を選び、自分で掛金を運用します。

掛金や運用益を受け取る(給付)時には、税制上の優遇措置が受けられます。

イデコは年金制度であるため原則60歳まで引き出すことはできず、受取は60歳以降になります。

また60歳から70歳までの間であれば、一時金としても受け取ることができますし、年金+一時金とミックスして受け取ることも可能です。

イデコのメリット・デメリット

【メリット】

- 掛金の全額が所得控除になる(所得税・住民税が軽減)

- 運用益が非課税、受取時も一定額まで非課税になる

- 運用先を自分で自由に選べる

【デメリット】

- 原則60歳まで解約できない

- 運用状況によっては資産が減ってしまう

- 各種手数料がかかる

なお、イデコには加入できない人もいるのでご自身のケースを確認しておきましょう。

イデコに加入できる人、できない人

【加入できる人】

- 国民年金の第1号被保険者…自営業、フリーランスなど

- 60歳未満の厚生年金保険の被保険者

- 国民年金の第3号被保険者…専業主婦(夫)

【加入できない人】

- 国民年金保険料を払っていない人

- 農業者年金の被保険者

NISA(成長投資枠)とは?メリット・デメリットは?

NISA(少額投資非課税制度)とは、2014年1月にスタートした少額からの投資を行う方に向けた非課税制度のことです。

日本在住の18歳以上の人が利用でき、口座が開設できるのは1人1口座に限られます。

NISAには、後述するNISA(つみたて投資枠)もありますので、区別するためにNISA(成長投資枠)と呼ばれることもあります。

NISA(成長投資枠)で非課税となるのは、株式・投資信託等への投資で得られる配当金・分配金や譲渡益です。

非課税となる投資枠は毎年240万円まで、永久的に非課税で運用できます。また、投資できる額は最大で1200万円までです。

なお、年間の非課税投資枠を余らせてしまっても、その分を翌年以降に繰り越すことはできません。

また購入した商品を売却して入れ替える、いわゆるスイッチングもできますが、その分の非課税投資枠を再利用することはできません。購入するときには、新たにその年の非課税投資枠を使うことになるのでご注意ください。

NISA(成長投資枠)のメリット・デメリット

【メリット】

- 最大1200万円(年間240万円まで)を永久的に非課税で運用できる

- 商品が値上がりした場合の利益は非課税

- 配当金や分配金も非課税になる

【デメリット】

- 1人1口座しか開設できない

- 利用金融機関を変更したい場合、1年に一度しかできない

- 他の口座との損益通算※1や繰越控除※2は利用できない

- ※1…損益通算:株式などの売却で一定期間内に生じた利益と損失を合算し、課税金額を減らせる仕組み。

- ※2…繰越控除:損益通算してもまだ損失が残っているときに、翌年以降3年間にわたって繰り越せる仕組み(確定申告が必要)。

NISA(つみたて投資枠)とは?メリット・デメリットは?

NISA(つみたて投資枠)とは、NISAの一種として2018年1月にスタートした少額からの長期・積立・分散投資を支援するための非課税制度のことです。

対象となる商品は主に投資信託とETF(上場投資信託)で手数料が低水準、頻繁に分配金が支払われないなどの金融庁が限定した長期積立や分散投資に適したものに限定されています。

そのため初心者をはじめとする幅広い年代層に利用しやすくなっています。

日本在住の18歳以上の人が利用でき、口座が開設できるのは1人1口座です。

非課税の対象となるのは投資信託やETFへの投資から得られる分配金や譲渡益で、非課税の投資枠は毎年120万円までです。NISA(成長投資枠)と合わせ、最大で1800万円が非課税枠として利用できます。

NISA(つみたて投資枠)のメリット・デメリット

【メリット】

- 非課税投資枠は成長投資枠と合わせて1800万円(年間120万円まで)

- 運用益・分配金が非課税となる

- ドル・コスト平均法で買付単価を抑えられる

- 自動的に買い付けるので手間いらず

- 少額から投資可能なので初心者も気軽にスタートできる

【デメリット】

- 利用できる商品が限られる

- 非課税枠はその年のみ有効、繰越はできない

- 他の口座との損益通算や損失の繰越控除は利用できない

なお、NISAの成長投資枠とつみたて投資枠は併用可能です。

投資初心者によくある失敗例とは

せっかく投資を始めるなら、できるだけ失敗しないコツを押さえた上で取り組みたいものです。

ここでは、投資初心者によく見られる失敗例について紹介します。

金融商品をしっかり理解せずに選んでしまう

投資対象となる金融商品にはさまざまなものがあります。また、それぞれに特徴があり、メリットやデメリットが異なるため、商品の内容をしっかりと理解した上で購入するようにしましょう。

例えば、株式などは比較的値動きの幅が大きく、大きな利益を得られる時もあれば、反対に大きな損失をかぶる可能性もあります。それに対し、債券は値動きの幅が小さいため、得られる利益は株式よりも少ないものの安定した運用が望めます。

自分がどれだけのリスクを許容できるかを確認し、購入する金融商品を選ぶと同時に、迷った際にはプロに相談することも考えましょう。

深く考えずに積立金額を変更してしまう

積み立てながら投資を行うなら、頻繁に金額を変更することは避けましょう。投資している商品の価格が下がったからといって積立金額を減らす人もいますが、価格が下がった時は多く買えるチャンスと考えることが大切です。

一定の額で定期的に購入する方法は、最終的な平均購入金額を下げることにつながります。

少しの値動きで売却してしまう

投資を始めたときは、ちょっとした値動きで動揺してしまうものです。しかし、投資商品は市場の状況によって価格が変動するため、価格が下がったからといって過剰に反応するのではなく、長期的な目線で捉えることが失敗しないコツです。

長期で保有することで複利効果が得られる商品もあるため、下がったからといってすぐに売却せず様子をみる辛抱強さも必要です。

自分に合った資産運用方法を選ぶ前にすべきこと

ここまで、初心者におすすめの資産運用方法と、利用するとお得な節税制度を紹介してきました。

早速チャレンジしていきたいところですが、ここで一つ分からないのが、それらの中から「自分に合った資産運用のやり方はどれで、具体的にはどんな商品をどうやって選べばよいのか」ということです。

そのためにはまず「自分の投資目的を明確にする」ことと、「資産運用の基本」の2つを押さえておくことが必要です。ちょっと難しそうと思ったあなた、面倒なことはありません。簡単にポイントだけ見ていきましょう。

投資目的を明確にする

あなたが資産運用を始めたいと思ったきっかけは何でしょうか。次の理由に当てはまる人もきっと多いかもしれませんね。

資産運用を始める理由

- 老後資金

- 住宅資金

- 教育資金

- 介護資金

- 不測の事態への備え など。

では、そのために必要な目標金額を具体的に考えたことはあるでしょうか。

さらにはその金額を達成するために、今後何年間でどのくらい収益をあげなければならないのでしょうか。

それによって選ぶべき資産運用手段や適切な金融商品が変わってきます。

簡単にシミュレーションしてみましょう。

必要な目標額とリターンを考える

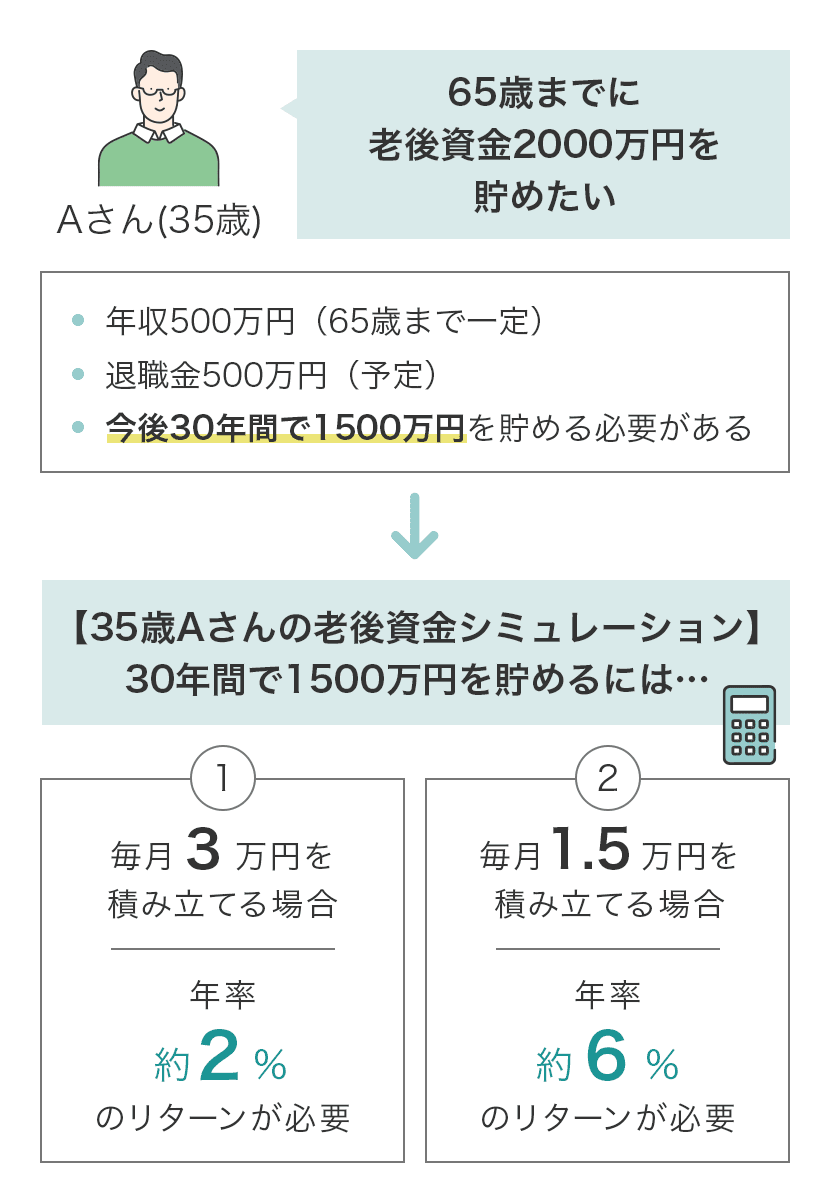

必要な目標額とリターンは人によって違います。そこで、「老後までに必要な資金を貯めたい35歳のAさん」と、「貯めた老後資金を取り崩してどれだけもつかを知りたい65歳のBさん」の二人の例を見てみましょう。

【35歳Aさんが老後に必要な目標金額を計算】

Aさんは企業に勤める会社員。年齢は30代半ば、35歳です。老後資金のために2000万円を用意したいというAさん。年収は500万円で今後一定だとして計算してみましょう。

65歳まで仕事を続け、退職金は500万円とすると、残り1500万円を65歳になるまでの30年間で達成するためには、毎月どのくらいの金額を積み立て、そしてどのくらいのリターン(年率)が必要でしょうか。

①のように、毎月3万円を30年間積み立て、年率約2%のリターンを確保できれば30年後に1500万円を手にすることができます。

②では毎月1万5000円の積み立てですので、年率6%のリターンを挙げられる運用をしなければ目標の1500万円には届きません。

続いて人生100年時代と言われる今、「老後資金がいつまでもつのか」も心配なところ。65歳のBさんのケースを見てみましょう。

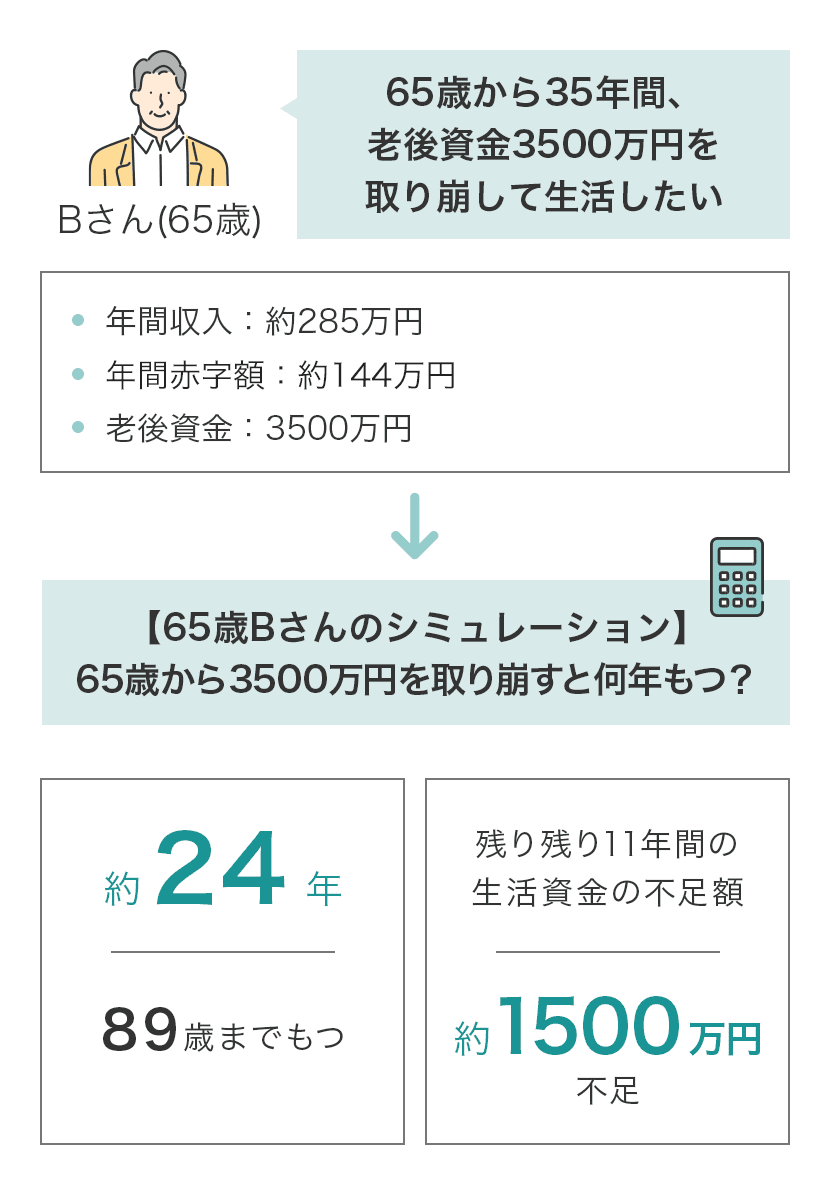

【65歳Bさんが貯めた老後資金が足りるかを計算】

Bさんは65歳。今年定年退職し2500万円の退職金を手にしました。この2500万円に預貯金の1000万円を加えた計3500万円を老後の生活費として考えています。

同い年の奥様と二人、それぞれ100歳まで生きると仮定して、老後資金は果たしてそれまでもつのでしょうか。老後資産の取り崩しをシミュレーションしてみましょう。

前提として、夫婦で月額収入約24万6000円(年金約22万円含む)、月の生活費を約38万円、結果、毎月赤字約13万円※が65歳から100歳までの35年間続くと仮定した場合、3500万円を取り崩していくと何年もつでしょうか。

- ※月額収入は総務省統計局「家計調査年報(家計収支編)」2022年、高齢無職世帯(夫婦)の家計収支より。月の生活費は生命保険文化センター「生活保障に関する調査」のゆとりある老後生活費の平均(2022年度)より

=老後資金が足りなくならないよう、「運用で増やしながら取り崩していく」必要がある

具体的には…3500万円を毎月13万円ずつ35年間で取り崩したい場合、年率2.7%の想定利回りが必要。

Bさんの場合、老後資金3500万円では全く運用をしない場合、残念ながら人生100年時代を乗り切れないことが分かりました。

さらにこのシミュレーションには、老後の突発的な出費(医療費や介護費など)は含んでいないので、実際には89歳以前に資産が尽きてしまうことも十分考えられます。

つまり、老後資金を長持ちさせるには「取り崩しながら運用する」必要があるのです。

ではAさんもBさんもどのような運用手法であれば、これらの必要な利回りを達成できるのでしょうか。

少額からスタートする

最初から高額な資金を投じて運用商品を購入すると、値動きの幅によっては大きな損失をかぶる可能性があります。投資を始めたばかりで大きな損失を生んでしまうと、自分は投資に向いていないと感じ、投資自体をやめてしまう傾向が多くみられますので、最初は小額から始めるようにしましょう。

そして日々の値動きに慣れてきたら、徐々に購入金額を上げていくなど、自分の状況にあった額で運用していくことが大切です。また、その際には、複数の商品に分散して投資することも忘れないようにして下さい。

長期的な運用を前提にする

短期間での運用では、どうしても損失を生む確率が高くなります。しかし、長期運用を行うことで損失が発生する局面が徐々に少なくなるというデータもあるため、10年や20年など長期間での運用を考えることがポイントです。

運用の原則は「長期」「継続」「分散」だということを意識し、初心者でも始めやすい投資信託などで運用していきましょう。

資産運用の入門 リスクとリターンの関係とは?

資産運用をする際に覚えておきたいのが、リスクとリターンの関係です。

リスクとは金融商品の価格の振れ幅、値動きのこと。つまり、投資したお金が確実にいくらになるかは分からないということです。

一方のリターンとは、資産運用を行って得られる成果、つまり利益のことを言います。

どの金融商品にもリスクとリターンがありますが、その幅は、金融商品ごとに違ってきます。具体的な商品を基にリスクとリターンのイメージを見てみましょう。

縦軸は上に行くほどリターンが高くなり、横軸は右に行くほどリスクが高くなります。

表からは、預貯金が最もリスクが低く、続いて債券、投資信託、株式の順にリスクが高くなることが分かります。ただリスクが高い分、大きなリターンが得られる可能性を秘めていることも分かるでしょう。

実際に運用するときには、どのようなリスクとリターンが見込める商品なのかを考えながら、投資先を分散させることが大切です。

リスクとリターンについてより詳しく勉強したい人は初心者にもおすすめの本などもたくさん出ていますから、まずは1冊読んでみることもおすすめです。

投資の注意点 高すぎる利回りをうたう勧誘には乗らない

また、おすすめ資産運用方法の早見表で挙げた投資信託、ロボアドバイザー・ファンドラップ、債券のほか、①~⑨のいずれの金融商品にも、銀行の定期預金のような元本保証はありませんので、マーケットの変動による値動きには十分注意しましょう。

なお株式投資など選んだ運用方法によっては配当金で利益が出た際などに確定申告が必要となるケースもあります。

では、どの運用方法を使えばどれくらいのリターンがあげられるかについてですが、将来的なマーケットの動向について正確に予想することは残念ながら不可能です。

ですので、この運用方法を使えば確実にハイリターンな実績を得ることができますとは言えないのが現状です。

逆に資産運用年利5%、元本保証で月20万円必ず儲かりますといった勧誘は間違いなく詐欺です。

最近は特に大学生や20代といった若年層を狙ったこうした講座や勉強会、スクールもあると聞きますので十分注意してください。たとえよくみるyoutuberが推奨するセミナーだからといって、安全であるとは限りません。

年率2%を目指すシミュレーション

では結局、どの運用方法を使っても期待するリターンを得ることは難しいのでしょうか。それは期待するリターンをどの程度に設定するかによっても変わってきます。

先ほどのAさんとBさんのシミュレーションで考えてみましょう。

【35歳Aさんのシミュレーション】1500万円を30年間で貯めるには…

- ①毎月3万円を積み立てると、年率約2%のリターンが必要

【65歳Bさんのシミュレーション】3500万円を毎月13万円ずつ35年間で取り崩すには…

- ①毎月13万円ずつを取り崩すには、年率約3%のリターンが必要

Aさん、Bさんとも年率約2%~3%が必要となりますね。ちなみにこの率はローリスク・ローリターン~ミドルリスク・ミドルリターンの範囲です。

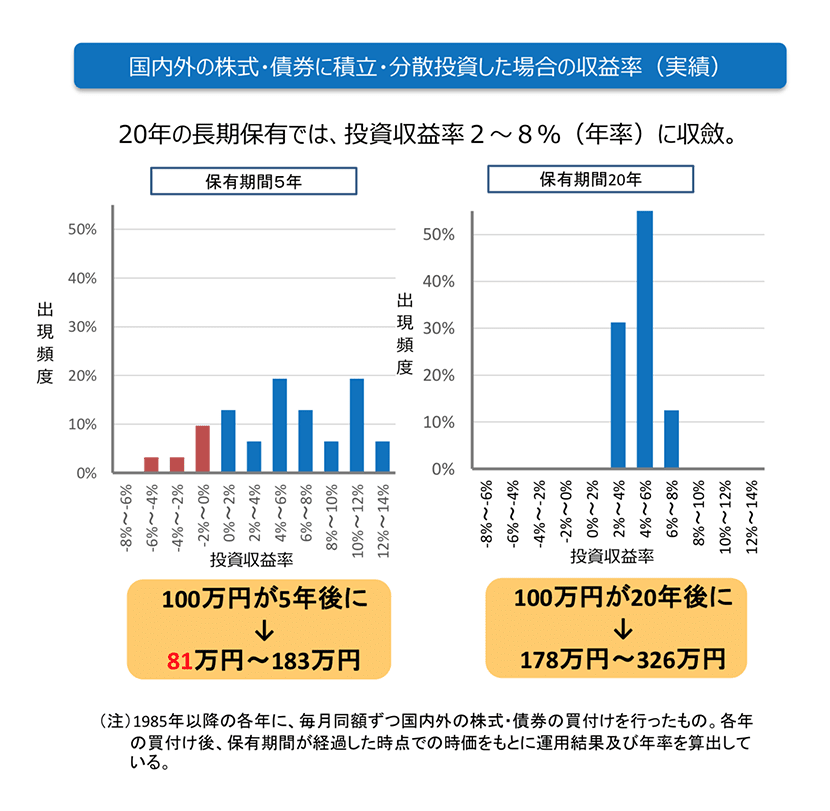

では、この年率約2%~3%というリターンを金融庁が過去に発表した運用実績の資料と照らし合わせて見てみましょう。すると意外なことが分かります。

上表は国内外の株式・債券に積立・分散投資した場合の収益率(実績)です。

保有期間5年の場合では元本割れも見られますが、保有期間20年では年率2~8%の投資収益率を挙げています。

もちろん過去の実績ですので、必ずしも未来にも当てはまるとは言い切れませんが、長期間の保有と投資対象を分散することで年率2%~3%以上の収益を達成しています。

このように、「大きく儲けなくてもいいから、なるべく減らしたくない」というスタンスで期待リターンを考えれば、自ずとローリスク・ローリターン~ミドルリスク・ミドルリターンの目標設定が現実的でしょう。

老後資金も、「大儲けして増やす」というよりは、「リスクを抑えてなるべく減らさない」という投資スタンスに当たります。

ですので、退職金などのまとまったお金を手にしたとしても、全部をまとめて一括投資するのは控えた方が良いでしょう。

その理由はドル・コスト平均法というメジャーな投資手法でも説明できます。

投資初心者も知っておきたいドル・コスト平均法

投資には、まとまった金額を一度に投資する一括投資のほか、決まった金額で毎月1回など、定期的に定額で購入して時間を分散する分割投資があります。

一括で投資した場合は、その商品が激しく値動きすると大きな損失を被ってしまう可能性があります。

一方、定期的に決まった金額で購入し時間を分散する分割投資はドル・コスト平均法とも言います。

毎月決められた金額を投資しますので、投資商品の価格が高いときには買い付けは少なくなり、反対に安いときには多く買い付けることができます。結果として、平均購入単価を引き下げられる効果があります。

ドル・コスト平均法で行う分散投資の例としては、NISAやつみたてNISAは年齢制限がないためシニアでも使えます。

資産形成層ならイデコもフル活用でき、ドル・コスト平均法で長期分散積立のメリットが享受できます。

そのほか教育費や老後資産の運用でも、一部は一括投資で、残りは分散投資で行うことがおすすめです。

いずれにしてもドル・コスト平均法は、長期間の資産形成をする際に役立ちます。

「米国株で大儲け」、「配当金で一山当ててfireに」といった一攫千金を夢見るのは自由ですが、ブログや漫画などの体験談には多少の脚色もあるかもしれませんし、あくまで一例にすぎず、誰もが同じような結果を得られるとは限りません。

高いリターンを得るには相応のリスクを負う必要があります。

不労所得を目指し、高い利回りだけにこだわって資産運用方法を探している人は、その分失敗する確率も高まってしまいますので注意しましょう。

資産運用に回す元手の計算方法は?

投資に回すべき割合はどのくらい?

では人生100年時代を乗り切るために、資産運用はいくらから始めればいいのでしょうか。当然ながら、個人によってその金額は変わってきます。

大事なことは、ご自身の今ある資産全体を把握し、さらに今後見込めるであろう資産額をプラスして、将来的に達成したい目標額に向けてどのような手段を取るべきかを知ることです。

そのためにも、元手となる投資に回せる資金がどのくらいあるのかを確認しましょう。

まず自分の現状資産をおおまかに、①生活資金、②予備資金、③余裕資金の3つに分けて考えると分かりやすくなります。

①生活資金

日常生活に必要な食費、住居費、光熱費、被服費、医療費、交通費、通信費、教育費、教養娯楽費などのことです。ライフスタイルや家族構成によって必要な額は変わります。

②予備資金

万一、収入が減ったときなどの緊急事態のために備えておくべきお金が予備資金です。たとえ収入が減ったとしても、支払各種は続きます。万一のために備えておくことが大切です。

③余裕資金

生活資金や予備資金を除いて残ったお金が余裕資金です。投資に使うお金は、この余裕資金からが望ましいと言われています。ない場合は家計の見直しなどを行い、支出が抑えられないかを確認することをおすすめします。

余裕資金とは具体的には定期預金に預けている貯金などが挙げられます。

その余裕資金のうち、どのくらいの比率をどの資産運用方法に割り当てて投資すべきなのでしょうか。

そのプランを自分で考えるにしても、ぼんやりとしたイメージしか浮かばない人も多いのではないでしょうか。自分一人で取り組もうとしても方法が分からないので、結局放置…というパターンに陥ってしまいかねません。

そんな方には一度ご自身の資産を棚卸し、資産運用のプロから客観的な視点で将来に向けてのアドバイスを受けてみることもおすすめです。

自分に合った資産運用方法の選び方

ご自身の資産状況について、現状の把握と今後の方向性を見てもらう際、相談できる場所は幾つかあります。

お金の相談といってまず思い浮かぶのは、銀行や証券会社、あるいはファイナンシャルプランナー(FP)などでしょう。

資産運用のプロに診断してもらう選択

資産運用の相談にあたってまず必要なのが家計診断です。エクセルのテンプレートやアプリなどを使って家計簿をつけている人もいるかもしれません。

ところがそうした個人の資産状況の基礎から分析してくれるところは限られています。

例えば銀行や証券会社では、資産運用の相談といっても金融商品の販売がメインの仕事ですので、細かい家計の分析をしてくれたり、投資割合をどうすべきかなどの話を一から丁寧に教えてくれたりということは期待しにくいでしょう。

その点、ファイナンシャルプランナーなら家計診断をメイン業務としていますから、その結果をふまえて適切な資産運用方法をアドバイスしてくれるはずです。

なおファイナンシャルプランナーへの相談は有料としている会社もありますので、調べてから相談することをおすすめします。

より具体的な資産運用の提案がほしいならIFA

ところでファイナンシャルプランナーには金融商品を販売する資格を持つ人は少ないということをご存じでしょうか。

ファイナンシャルプランナーは、相談者ごとの事情や、将来のライフイベントなどを考慮したうえで資産設計をすることが本業で、具体的な金融商品での運用といった提案や購入についての手続きには、専門の資格が必要となります。

そのため、自分にはどんな金融商品での運用が合っていて、それらをどう組み合わせて最適なポートフォリオを作るべきかは、金融商品販売の資格を持つところにあらためて相談する必要が出てきます。

あなたがどの金融商品にどのくらいの割合で投資すべきか、また投資の際の現金比率はどの程度にしておけばよいのか、あるいは資産運用に当たって具体的な商品名までを教えてほしいと考えているなら、IFA(独立系ファイナンシャルアドバイザー)という資産運用に特化した専門職へ相談してみることも一案です。

IFAは銀行、証券会社と並ぶ資産運用のプロ

IFAとは、銀行や証券会社といった金融機関から独立した立場で資産運用のアドバイスを行う職種です。

銀行や証券会社にもそうしたアドバイスを行う担当者がいますが、彼らと違う点は、特定の金融機関に所属していない分、広く顧客の立場に立った資産運用のサポートを行えることにあります。

IFAは日本では15年ほど前から普及し始めましたが、まだなじみが薄い存在かもしれません。

一方、資産運用大国であるアメリカでは、30年以上前から一般的な資産運用の相談先として主流となっています。

日本でも、従来の銀行や証券会社などでの運用が思うようにいかないと感じている人々などを中心にそれらに替わる相談先として徐々にその存在感が増しています。

IFAとは?

- 独立系ファイナンシャルアドバイザーという資産運用の提案、助言を行う専門家

- 特定の金融機関に所属していないため、中立的な立場からアドバイス

- 顧客ごとに個別のカウンセリングを行い、その人に合った提案ができる

- 金融商品の販売資格を持つため、投資信託や債券などの提案から販売まで可能

- 銀行や証券会社と並ぶ資産運用の専門家として存在感が増している

- アメリカでは医師や弁護士と並ぶほど社会的地位が高く、人生に欠かせない専門家

中立的な立場で資産運用をアドバイス

銀行や証券会社の担当者は、ノルマのために系列企業の商品を優先的に販売せざるをえなかったり、また異動や転勤などで短期間で入れ替わったりすることがあり、定期的なサポートを受けづらいなどのデメリットも見受けられます。

その点、IFAにはノルマはなく、特定の金融機関の商品を優先的に販売しなければならない縛りもありません。

また転勤もなく、一人の顧客を長くサポートすることが基本のスタイルです。

銀行や証券会社のように「担当者が変わるたびに新しい商品をすすめられる」といった心配もありません。

そのIFAですが、金融商品を販売する専門資格(金融商品仲介業)を有しており、顧客ごとそれぞれの資産状況に合った金融商品のポートフォリオを提案、適した商品を販売することが可能です。

IFAもファイナンシャルプランナーのように、資産状況をヒアリングし、各自の個別事情から分析していく相談形式を基本としています。

そして相談者に合ったポートフォリオをオーダーメイドで提案し、資産運用をサポートしていくスタイルがその特徴となっています。

自分に合った資産運用の方法を選ぶのは難しい

これまでご説明してきたとおり、初心者におすすめの資産運用方法は多数あります。

しかし、その中から「自分にあった方法を選び出し、それらをどの割合で組み合わせて運用するのが適切か」という答えはなかなか見つけにくそうと思う方もいるかもしれません。

そんな方は一度、客観的に資産運用のプロにご自身の資産状況を見てもらうことを検討してみてはいかがでしょうか。

中でも企業に勤めるサラリーマンのみならず、法人経営者、役員、医師、公務員など数多くの顧客の相談に乗ってきたIFAからは、豊富な金融知識と経験に基づいてあなたに合った提案を受けられることでしょう。

多くのIFAは、もともと銀行や証券会社などの金融業界で経験を積み、「もっと幅広い提案ができる環境で真にお客様の役に立ちたい」と考え、独立したという経緯を持っています。

顧客対象は男性・女性問わず、20代、30代、40代、50代、60代、それ以上といった年齢も幅広い多くの人が相談に訪れています。

経験方法な資産運用のプロに相談するメリット

多種類の資産運用方法を比較して、あなたに最適な金融商品を選んでくれるだけでなく、資産運用の考え方、必要性といった基礎的な入門事柄から、税金対策といった節税に関する情報提供まで、資産運用に関するありとあらゆる課題を解決するコンサルタントとして任せることのできる存在がIFAです。

最近は口コミでも人気のウェルスナビをはじめとしたロボアドバイザー(AI)に自動で資産運用をおまかせしたい人も増えていますが、IFAでも取り扱っているところはもちろんあります。

このようにIFAとひと口に言っても、実は会社によって取扱商品にはさまざまな違いがあります。資産運用に対する哲学ともいえる基本的な考え方についても、それぞれ多様な価値観を持っているのが実情です。

IFAは日本全国に900社ほども存在すると言われています。その中から自分に合ったIFAを自力で選び出すのは至難の業と言えるでしょう。

資産運用で叶えたいご自身の希望と照らし合わせ、最適なアドバイスを提案できるIFAを手軽に無料で探すことができたらいいですよね。

数ある資産運用方法の中から、ご自身の資産状況に合った方法で目標とするリターンを目指したいなら、資産運用のオンライン相談センターを頼ってみるのも一案です。

【初心者向け】投資の始め方を解説

初めて投資を行うなら、以下の手順で初めるようにしましょう。

投資の目標額や種類を決める

まず、投資を行うことにより、どのくらいの資産を形成したいのかを決めます。そしてそのためにはどのような金融商品を購入して運用していくかを考えましょう。購入する金融商品については特徴が異なるものを複数選び、組み合わせることも忘れないようにしましょう。

ポートフォリオを作成する

ポートフォリオとは資産配分ともいい、購入する金融商品の組み合わせのことです。どの商品をどのくらいの割合で保有するかを考え、自分が立てた投資の目標額や種類に応じた組み合わせを具体的に考える必要があります。

投資先を選択する

ポートフォリオが作成できたら、次は実際に購入する投資商品を選びましょう。購入する商品については、その商品が持つリスクや仕組みを理解した上で選ぶことが大切です。

運用会社や証券会社などのサイトで商品の詳細を確認すると共に、必要に応じてプロに相談してみましょう。

証券口座を開設する

証券会社によって、取り扱っている商品や取扱数は異なります。自分が購入したい商品があるかどうかを確認した上で、口座を開設する証券会社を選び、口座の開設を申し込みましょう。

また、証券会社を選ぶ際には、取り扱う商品の充実さだけなく、ポイントの還元率やカスタマーサービスの充実度など、使い勝手の良さも合わせて選ぶようにしましょう。

証券口座に入金する

証券口座が開設されると、自分専用の口座に運用資金を入金しなければなりません。入金方法は証券会社によって異なりますので、事前に確認しておくようにしましょう。

証券会社によっては、クレジットカードで積み立て購入できる仕組みを用意しているところもありますので、自分の使いやすい入金方法を用意しているかどうかも証券会社を選ぶ基準といえます。

よくあるご質問

Q.初心者に特におすすめの資産運用とは?

A.

初心者に特におすすめの資産運用とは以下のとおりです。

- 投資信託

- ロボアドバイザー・ファンドラップ

なぜならこれらの運用方法およびサービスは、投資する人のリスク選好に合わせて商品を選ぶことができるからです。株式投資やFXほど過度なリスク・リターンを追わない運用範囲に収まることが多く、安定的に運用したい初心者におすすめです。

また運用に際しても、投資信託は多様な投資先があらかじめパッケージされた商品で分散投資がされていますし、ロボアドバイザーやファンドラップは運用をお任せできます。いずれも専門的な知識をそれほど持たない初心者も始めやすい資産運用方法といえるでしょう。

Q.初心者は投資の勉強をするべきですか?

A.

自分なりの方法で勉強することをおすすめします。

勉強方法には、公開講座やオンラインセミナーの受講の他、投資に関係した本を購入して読むなどがあります。

セミナー受講や本の購入の際には、初心者向けのものを選ぶと分かりやすいでしょう。

その上で徐々に難易度を上げていくと、投資のコツや運用の仕組みがより理解できます。

Q.資産運用の勉強をしたいのですが、おすすめの本やアプリは?

A.

資産運用におすすめの勉強法として、本やアプリはさまざまあります。

本を読んだり、アプリを活用したりして知識を身につけるのももちろんおすすめですが、資産運用の世界は奥深く、マーケット状況の移り変わりも早いのが特徴です。

そのため、今の金融情勢に合った資産運用をしたいのならリアルな情報をいち早くつかんで投資に活かしている資産運用の専門家に相談してみることもおすすめです。分からないことを質問すれば丁寧に教えてくれますし、初心者の方も勉強しながら知識を身に付けていくことが可能です。

Q.できるだけリスクを抑える方法はありますか?

A.

リスクを抑えたいなら、定期預金や外貨預金を併用してみましょう。

定期預金なら元本が保証されますし、外貨預金は定期預金よりも高い金利が期待できます。ただ、外貨預金の場合は為替リスクがあることを忘れないようにして下さい。

定期預金のメリット・デメリット

定期預金は半年~10年など期間を決め、その間お金を預ける金融商品です。普通預金よりも金利が高く設定されており、しばらく使わないお金があるなら普通預金に預けておくよりも定期預金に預けておく方がいいでしょう。

定期預金で貯蓄するメリットは、なんといっても元本が保証されることです。どうしても元本割れを受け入れられない人は定期預金を利用することをおすすめします。

しかし、現在の低金利下では保有していてもほとんど増えないばかりか、元本の価値が物価の上昇について行かないインフレリスクがある点に注意が必要です。

外貨預金のメリット・デメリット

外貨預金の特徴は、日本の普通預金よりも高い金利が適用されるケースが多いことです。そのため、適用される金利によっては大きく増える可能性があります。

ただ、日本円を外貨に両替する時や外貨を日本円に両替する時には為替手数料が発生する他、為替変動の影響を受けるため元本割れする可能性もある点に注意しておきましょう。

外貨預金を選ぶなら、複数の外貨預金に分散して預けると良いでしょう。

資産運用でお悩みの方へ

無料相談サービスとは?

記事一覧

- 投資の基本・はじめての資産運用

-

-

お金を増やす方法まとめ!お金の増やし方や注意点を解説

-

【比較表あり】定期預金はおすすめしない?後悔する5つの理由と資産を守る賢い選択肢を徹底解説

-

投資初心者におすすめの資産運用9種類!よくある失敗例や成功しやすい始め方を解説

-

【具体例あり】分散投資の例をポートフォリオ付きで初心者向けに解説

-

一括投資と積立投資の違いとは?シミュレーションでリターンを確認

-

資産運用で年利5%を達成させる方法とは?|おすすめのポートフォリオも紹介

-

【イラスト解説】米国債「買ってはいけない」は本当?7つの理由とメリット・デメリット、賢い始め方を解説

-

投資信託に100万円投資!1年後どうなる?リターンとリスクを徹底解説

-

一括投資×ほったらかし運用を徹底解説!初心者でも分かるリスクと成功のポイント

-

損切しないで待つべき?目安やタイミングを解説

-

投資顧問会社とは?おすすめの相談先や具体的なサービス内容も紹介

-

- 資産運用の始め方・相談ガイド

- NISA・iDeCoの活用術

- ファイナンシャルプランナー(FP)相談のポイント

- 退職・老後など人生イベント別

資産形成対策 - 年代別のおすすめ運用方法

- 資産額別のおすすめ運用方法

- 保険の見直しや資産運用との関係

- 資産運用のよくある失敗事例と

その対策 - 富裕層のための資産運用・

節税対策