閉じる

- トップ

- 【職業・年収別】iDeCoの節税効果をシミュレーション!メリットを感じられる人とは

【職業・年収別】iDeCoの節税効果をシミュレーション!メリットを感じられる人とは

税制の優遇を受けながらも老後の資産形成ができる手段として注目されるiDeCoについて、関心がある人も多いのではないでしょうか。iDeCoは節税効果を得られることがメリットですが、利用にあたっては実際にどれほどの節税効果が得られるのかシミュレーションし、理解した上で利用することが大切です。

この記事ではiDeCoの仕組みとメリットを解説すると共に、職業および年齢別の節税効果をシミュレーションします。さらにiDeCoを利用する際に必要な手続きについても見ていくので、iDeCoに関心があるという方はぜひお読みください。

目次

iDeCoの仕組みとメリットを解説

iDeCoとは、自分で運用方法を決めてつくる年金制度です。iDeCoは私的年金の1つで、必ずしも加入しなければならない訳ではありません。加入はあくまでも任意です。

日本の年金は国民年金と厚生年金の2段階になっており、さらに個別にiDeCoや個人年金保険などに加入することで、老後に受け取れる年金額を増やせます。

iDeCoでは、毎月掛金を払い(拠出し)、自分で選んだ運用商品で運用し、原則として60歳以降に受け取りを開始します。後述のように、iDeCoにはお得な節税効果があるため、効率よく老後資金を増やせることがメリットです。

受け取りは60歳から75歳までの間で選ぶことができ、受け取り方法も一時金として一括で受け取る方法や、年金形式で分割して受け取る方法、さらに一部を一時金として受け取り、残りを年金形式で受け取るといった方法もあります。

メリット1:掛金全額が所得控除される

iDeCoの最低掛金は5,000円と決まっており、1,000円単位で決められます。掛金は年に1度変更できるので、掛金が負担に感じた時には変更手続きを行いましょう。

iDeCoのメリットは、掛金全額が所得控除の対象になることです。具体的には「小規模企業共済等掛金控除」に該当しますが、所得控除が適用されることにより、所得税および住民税の節税効果が得られます。

メリット2:非課税で再投資できる

iDeCoでは自分が選んだ運用商品で運用を行い、その運用益は非課税で再投資されます。そのため、複利効果を得ることができ、効率よく資産を増やすことが可能です。

通常、運用で得た利益については20.315%が課税されるので、実際の手取り額は少なくなってしまいますが、iDeCoではその心配はありません。

さらに運用益を再投資することで運用元本が増え、同じ利回りでも多くの利益を得ることができます。

メリット3:税控除を受けられる

iDeCoを利用して増やした資産は、原則として60歳以降に受け取れます。そして、受け取り方法に応じた税控除が用意されています。

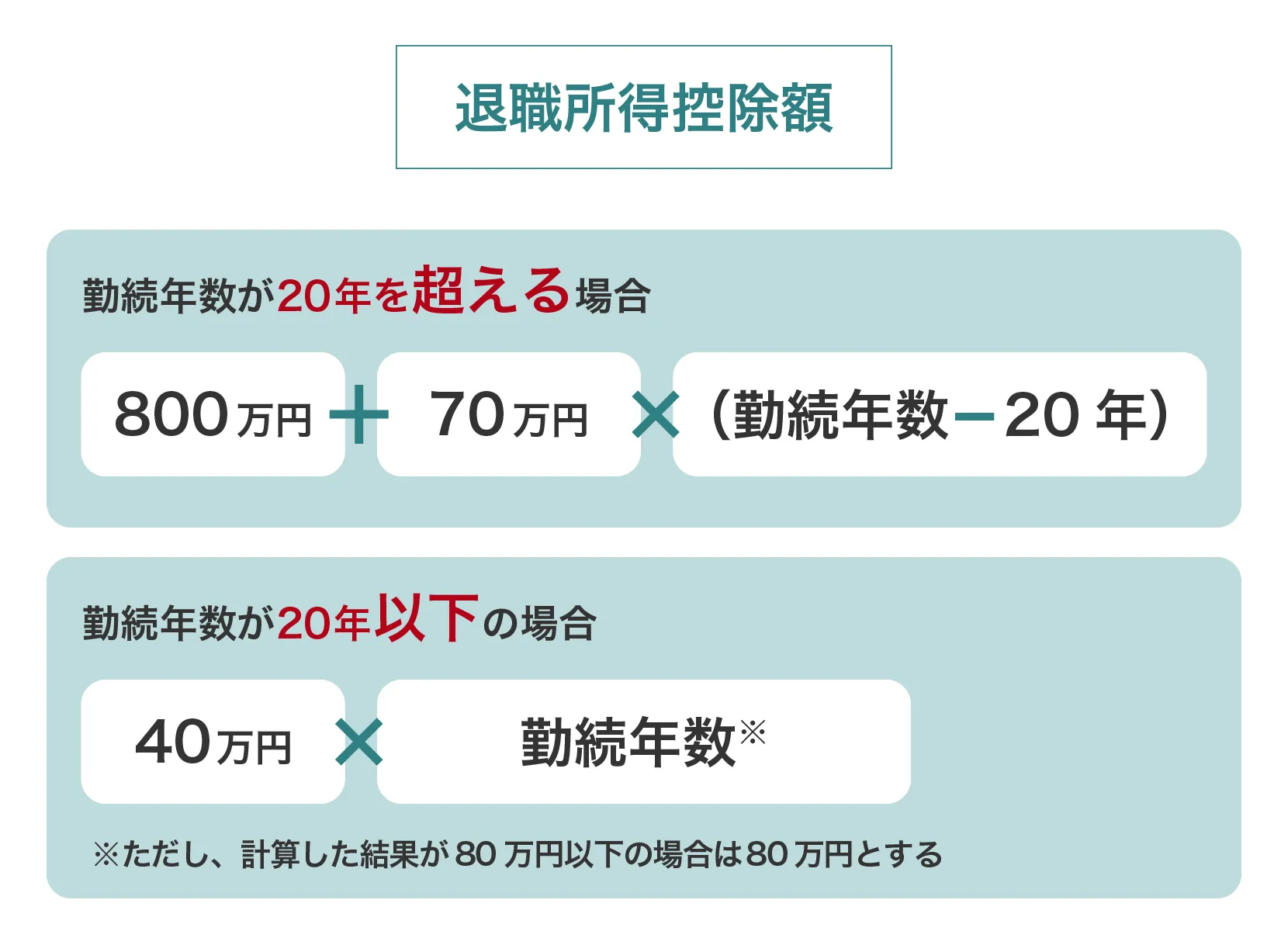

例えば、退職時に合わせて一時金として一括で受け取る場合は、退職所得として扱われ、退職所得控除が適用されます。

退職所得控除額は勤続年数に応じて、以下のように計算します。

また、分割して年金形式で受け取る場合は雑所得として扱われ、「公的年金等控除」が適用されます。公的年金等控除とは、公的年金などにかかる雑所得以外の合計所得金額とその人の年齢に応じて収入から一定額が控除される仕組みで、65歳未満と65歳以上で控除額が異なる点も覚えておきましょう。

iDeCoの拠出限度額は職業によって異なる

iDeCoの掛金拠出限度額は、加入している人の職業に応じて以下のように異なっています。

| 職業 | 月額 (年額) |

|

|---|---|---|

| 自営業者など(第1号被保険者および任意加入被保険者) | 6万8,000円 (81万6,000円) |

|

| 会社員および公務員など(第2号被保険者) | 勤務先の会社に企業年金がない | 2万3,000円 (27万6,000円) |

| 企業型の確定拠出年金のみに加入している | 2万円 (24万円) |

|

| 企業型の確定給付年金と企業型の確定拠出年金に加入している | 1万2,000円 (14万4,000円) |

|

| 企業型の確定給付年金のみに加入している | ||

| 公務員 | ||

| 専業主婦(夫)など(第3号被保険者) | 2万3,000円 (27万6,000円) |

|

ただし、企業型の確定拠出年金のみに加入する場合は、掛金上限が月額5万5,000円から毎月の事業主掛金額を引いた額で上限は2万円になります。

また、企業型の確定拠出年金と企業型の確定給付年金両方に加入している場合の掛金上限は、月額2万7,500円から毎月の企業型確定給付年金の事業主掛金額を引いた額で上限は1万2,000円です。

加入資格を含む詳細は以下の資料でも確認できます。

【職業・年収別】iDeCoの節税効果をシミュレーション

ここからは、職業別・年収別のiDeCoの節税効果をシミュレーションしていきます。シミュレーションにおける条件は以下の通りです。

| 年齢 | 30歳 |

|---|---|

| 年収 | 400万円、500万円、600万円(自営業者の場合は所得金額) |

自営業

自営業の場合、年間81万6,000円まで拠出できます。この場合、所得金額別の1年間の所得税および住民税を含めた税制優遇額、そして、65歳まで加入した場合の積立総額および税制優遇総額は以下の通りです。

| 所得金額 | 所得税減税額 | 住民税減税額 | 積立総額 | 税制優遇総額 |

|---|---|---|---|---|

| 400万円 | 4万800円 | 8万1,600円 | 2,856万円 | 428万4,000円 |

| 500万円 | 6万1,325円 | 8万1,600円 | 2,856万円 | 500万2,375円 |

| 600万円 | 8万1,600円 | 8万1,600円 | 2,856万円 | 571万2,000円 |

住民税の所得割は一律10%ですので節税額は年間の掛金の10%になります。ただし、所得税に関しては所得金額に応じて所得税率が異なるため、所得金額が多くなるほど節税効果が大きくなることが分かります。

また、ここでは65歳まで加入したと仮定して計算していますが、自営業者などの第1号被保険者は原則として国民年金加入期間である60歳までとなっており、任意加入期間があれば65歳まで加入できる点を覚えておきましょう。

会社員

会社員の場合は、加入している年金の種類によって掛金上限額が異なるため、ここでは企業型の確定拠出年金のみに加入していると仮定します。その際、年収別の1年間の所得税および住民税を含めた税制優遇額、そして、65歳まで加入した場合の積立総額および税制優遇総額は以下の通りです。

| 年収額 | 所得税減税額 | 住民税減税額 | 積立総額 | 税制優遇総額 |

|---|---|---|---|---|

| 400万円 | 1万2,000円 | 2万4,000円 | 840万円 | 126万円 |

| 500万円 | 2万4,000円 | 2万4,000円 | 840万円 | 168万円 |

| 600万円 | 2万4,000円 | 2万4,000円 | 840万円 | 168万円 |

企業型の確定拠出年金のみに加入している会社員の場合、毎月の拠出額上限は2万円です。自営業者と比べると拠出できる金額が少ないため、あまり効果がないように見えるかもしれませんが、毎月2万円拠出することで65歳までに840万円積み立てることができ、その間の税制優遇総額は168万円にものぼります。

公務員

公務員の場合、月額拠出金額の上限は1万2,000円、年間で14万4,000円です。この掛金だとどのくらいの税制優遇額が期待できるのでしょうか。結果は以下の通りです。

| 年収額 | 所得税減税額 | 住民税減税額 | 積立総額 | 税制優遇総額 |

|---|---|---|---|---|

| 400万円 | 7,200円 | 1万4,400円 | 504万円 | 75万6,000円 |

| 500万円 | 1万4,400円 | 1万4,400円 | 504万円 | 100万8,000円 |

| 600万円 | 1万4,400円 | 1万4,400円 | 504万円 | 100万8,000円 |

シミュレーションにおいて、給与所得金額から控除される所得控除としては、iDeCoの小規模企業共済等掛金控除以外では社会保険料控除と基礎控除のみを想定しているため、年収500万円と600万円では同じ所得税率となり、節税効果は同じ結果となっています。ただ、年収が増えるに伴い、適用される所得税率は高くなるため、昇級などで年収が増えることでより大きな節税効果が期待できます。

iDeCoで控除されたお金の還元方法とは

iDeCoを利用することで、一定額の節税効果が得られるものの、控除されたお金はどのようなかたちで戻ってくるのでしょうか。

ここではiDeCoで控除されたお金の還元方法について解説します。

所得税の還元方法

所得税については、確定申告もしくは年末調整で還元されます。会社員の場合で特に確定申告の必要がない場合は会社の年末調整を利用する方が手間がかからずおすすめです。

年末調整で申告すれば、12月もしくは1月の給与にて精算が行われます。

自営業者の場合は確定申告を行わなければなりません。その際には小規模企業共済等掛金払込証明書に記載されている金額を所得控除欄に記載して申告するようにしましょう。確定申告で税金の還付を受ける場合は、原則として確定申告書に記載した口座に振り込まれます。一般的に申告を終えてから振込までの期間は、1ヶ月半程度だと思っておきましょう。

住民税の還元方法

住民税からの還付は、所得税の確定申告もしくは年末調整の内容に基づいて、翌年6月から始まります。特段手続きは必要ありませんが、毎年5月~6月にかけて送られてくる住民税決定通知書などで、きちんと控除されているかを確認しておきましょう。

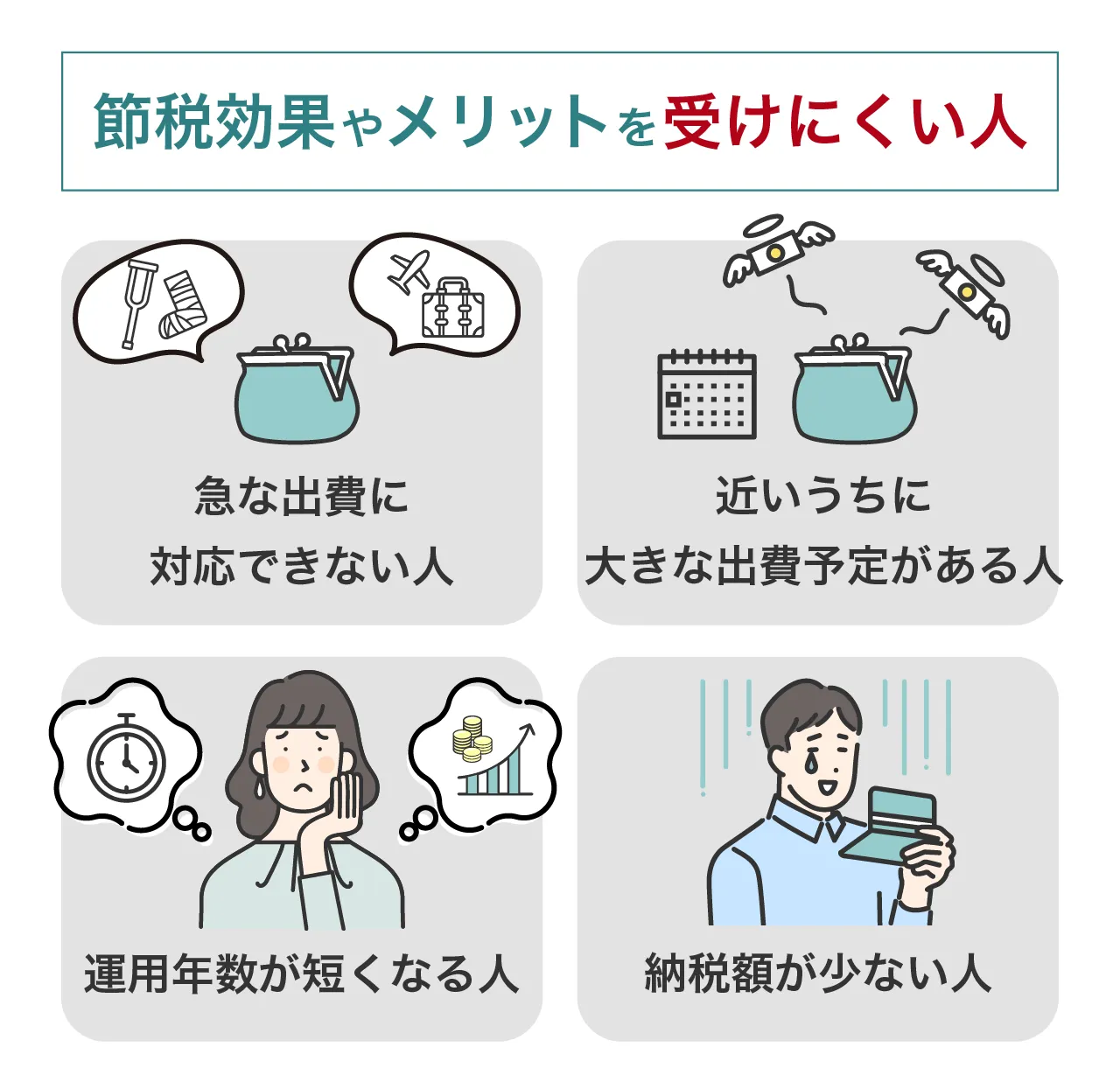

iDeCoの節税効果やメリットを受けにくい人もいる

iDeCoは、拠出時、運用時、受取時の3つの時点で税制の優遇を受けられますが、iDeCoに加入した人全員が節税効果を得られる訳ではありません。中には思ったほどの節税効果を得られない人もいます。

節税効果を得られない人とは、以下に当てはまる人です。

貯金があまりない状態で急な出費に対応できない人

iDeCoも運用の1つですので、余剰資金で行うことが大切です。

運用は、生活防衛資金を除いた余剰資金で行うことが基本ですので、貯金があまりなく、今後の急な出費に対応できない人は、掛金額を低く設定する必要があるため、あまり節税効果を得られないでしょう。

近いうちに大きな出費をする予定がある人

iDeCoは自分で決めた掛金を毎月拠出していくものです。また、原則として60歳まで引き出せません。そのため、近いうちに大きな支出が予定されている場合は、iDeCoに回せるお金が少なくなるため、節税効果が感じにくいといえます。

運用年数が短くなる人

運用期間が短いと、運用元本としての資金の積立期間が短くなり、運用益が非課税になる効果を得られにくくなります。また、60歳から受け取りを開始するためには、iDeCoの加入期間が10年以上なければなりません。

iDeCoは早めに始めるほど節税効果が高くなることを忘れないようにしましょう。

納税額が少ない人

そもそも収入が少なく、所得税額や住民税額が少ない場合は、所得控除の効果があまり期待できません。特に扶養の範囲内で仕事をしている人や専業主婦、収入のない学生などは節税効果を感じにくいです。

iDeCoで節税効果を狙うなら、所得税や住民税を納める最低基準以上の収入が必要です。

iDeCoの節税効果やメリットを受けやすい人の特徴

逆にiDeCoの節税効果を感じやすい人にはどのような特徴があるのでしょうか。

iDeCoの節税効果を感じやすい人とは、以下に当てはまる人です。

資金に余裕があり、収入が安定している人

資金に余裕があり、かつ収入が安定しているなら、自身の該当する掛金上限額まで拠出し、運用できます。収入が多ければその分節税効果も感じやすいでしょう。

また、iDeCoの掛金を拠出してもなお余裕があるなら、少額から非課税で投資でき、いつでも引き出せるNISAを利用して資産を増やすことを考えましょう。

老後のためにしっかりお金を貯めたいと考えている人

iDeCoのデメリットは60歳までお金を引き出せないことです。ただ、逆に考えれば税制優遇を受けながら老後資金を確実に貯められる方法ともいえます。

資産形成には色々な方法がありますが、現在の低金利下では預貯金だけではなかなか増やすことができません。iDeCoのような税制優遇が用意されている資産形成方法を積極的に取り入れることが大切です。

iDeCoの節税効果を感じるために必要な手続きを解説

iDeCoの節税効果は自動的に適用されるものではありません。節税効果を得るにはそれぞれの場面で適切な手続きを行う必要があります。

拠出時に必要な手続き

拠出時には、毎月指定された口座から掛金が引き落とされます。拠出した掛金については、全額が所得控除の対象になるため、年末調整もしくは確定申告にて手続きを行わなければなりません。

その際には国民基金連合会から毎年10月下旬に送られてくる小規模企業共済等掛金払込証明書が必要になので、忘れずに保管しておきましょう。

拠出時に必要な手続き:会社員・公務員の場合

会社員や公務員の場合、年末調整で手続きができます。

年末調整の時に提出する「保険料控除申告書」の中に、小規模企業共済等掛金控除を記入する部分があります。確定拠出年金法に規定する個人型年金加入者掛金の欄に1年間に拠出した金額を記入し、控除証明書と合わせて会社に提出しましょう。

年末調整での手続きが間に合わなかった場合は、自分で確定申告を行う必要があります。

拠出時に必要な手続き:自営業の場合

自営業者は確定申告にて手続きを行います。確定申告書の所得控除の中に小規模企業共済等掛金控除の金額を記入する欄があるので、そこに1年間の拠出金額を記入し、税務署に提出します。

確定申告時期は翌年の2月16日から3月15日までなので、期間内に忘れずに提出しましょう。還付金額は確定申告後1ヶ月半~2ヶ月程度で、確定申告書に記載した口座に振り込まれます。

運用時に必要な手続き

iDeCoの運用で得た利益は自動的に再投資されます。途中で引き出せないことからも、運用中に得に必要な手続きはありません。

ただ、掛金額を年に1度変更できるので、掛金の変更が必要な時はiDeCoの口座を開設した金融機関を通して変更手続きを行うようにして下さい。

受取時に必要な手続き

退職時に退職金と合わせて一括で受け取る場合は、退職所得控除の適用を受けるため「退職所得の受給に関する申告書」を会社に提出する必要があります。この申告書がないと退職所得控除が適用されませんので注意して下さい。

また、退職金と合わせて受け取るため、控除適用後の退職所得金額が高くなり、支払う税金が多くなる可能性がある点にも気をつけておきましょう。

年金として分割して受け取る場合は、原則として手続きは必要ありませんが、収入金額によっては確定申告の対象になるため、当てはまる場合は必ず確定申告を行うようにしましょう。

具体的には、以下のいずれかに該当する場合に確定申告が必要です。

iDeCoの節税効果に関するQ&A

ここでは、iDeCoの節税効果に関するよくある質問とその回答を合わせて紹介します。

Q.年収500万円のiDeCoの節税効果はどれくらい?

A.

自営業者であれば、年間の節税額は14万2,925円、会社員や公務員の場合だと、約2万8,000円~4万8,000円です。いずれも上限額を掛金として拠出した場合ですが、自営業者は拠出上限額が高く設定されているため、その分節税効果も大きくなります。

Q.年収600万円のiDeCoの節税効果はどれくらい?

A.

いずれも拠出上限額まで拠出した場合、自営業者だと年間16万3,200円、会社員や公務員の場合は年収500万円のケースと同様に約2万8,000円~4万8,000円の節税効果が得られます。

まとめ

iDeCoは税制の優遇を受けながら老後資産を形成する方法として有効です。ただし、加入に関しては要件を満たす必要があることや、職業によって毎月の掛金額の上限が異なる点に注意しておきましょう。

また、iDeCoは原則として60歳まで引き出すことができません。そのため、直近で大きな支出を予定している人や、急な出費に耐えられる資金がない人は、加入したとしてもできるだけ少ない掛金額で運用することをおすすめします。

ただ、iDeCoは自分で運用商品を選ばなければなりませんので、運用の知識が不可欠です。加えてiDeCoにもメリットやデメリットがあるため、資産運用を全てiDeCoだけで行うのは現実的ではありません。iDeCoの基本的な制度の理解に不安がある、もしくはiDeCoを含め自分の資産やライフプランニング全体について専門家のアドバイスを受けたいと思っている人は、資産運用の専門家であるIFAへの相談がおすすめです。

自分の相談理由に合うIFAを探すのであれば、資産運用の無料相談窓口の利用を検討してください。資産運用の無料相談窓口では、ご希望の条件に合わせてあなたに合うIFAを無料でご紹介します。また、IFAへの相談も無料です。

資産運用でお悩みの方へ

無料相談サービスとは?

記事一覧

- NISA・iDeCoの活用術

-

-

NISA・つみたてNISA・新NISAの相談先はどこ?おすすめ3選と選び方のコツを解説

-

新NISAはデメリットしかない?従来の制度との違いや運用のコツを解説

-

【比較表あり】銀行でNISAはやめたほうがいい?4大理由とおすすめ相談先、メリット・デメリットを解説

-

NISAを始めるタイミングはいつにすべき?手続きや運用のポイントを解説

-

新NISAは月いくら投資すべき?平均額や投資金額の決め方を解説

-

新NISAの成長投資枠を最大限活用!月間上限や非課税限度額を分かりやすく解説

-

新NISAは売却後に枠復活するって本当?仕組みや活用方法を解説

-

ジュニアNISA終了後に最適!新NISAで子どもの教育資金を賢く準備する方法

-

確定拠出年金とは?入らない方がいいって本当?その理由と加入するメリットを解説

-

iDeCoの節税効果をシミュレーション!メリットを感じられる人とは

-

【図解あり】iDeCoで月1万円の積立は意味ない?シミュレーション結果と損しないための注意点を解説

-

50歳から始める資産形成!iDeCoとNISAはどっちがお得?失敗しない運用のコツ

-

iDeCo(イデコ)の相談窓口はIFAがおすすめな理由とは?メリットなども解説

-

- 資産運用の始め方・相談ガイド

- 投資の基本・はじめての資産運用

- ファイナンシャルプランナー(FP)相談のポイント

- 退職・老後など人生イベント別

資産形成対策 - 年代別のおすすめ運用方法

- 資産額別のおすすめ運用方法

- 保険の見直しや資産運用との関係

- 資産運用のよくある失敗事例と

その対策 - 富裕層のための資産運用・

節税対策