閉じる

- トップ

- 【図解あり】iDeCoで月1万円の積立は意味ない?シミュレーション結果と損しないための注意点を解説

【図解あり】iDeCoで月1万円の積立は意味ない?シミュレーション結果と損しないための注意点を解説

iDeCoを月1万円ずつ積み立てても、「意味がない」とは本当でしょうか?

こうした話を聞くと、「少額では積み立てても老後資金に足りず無駄かも?」と不安に感じる方もいるでしょう。しかし、結論からお伝えすると、たとえ1万円や少額からでも、iDeCoには税制優遇や複利効果などの大きな効果があります。

例えば、利回り3%で月1万円ずつ30年続ければ580万円ほどの運用効果が見込めます。また、同じ条件で利回り5%を達成できれば、815万円ほどの運用効果が期待できます。

この記事では、月1万円のiDeCo積立が「意味ない」と言われる理由から、具体的なシミュレーション結果、損をしないためのポイントまで、図やイラストを使ってわかりやすく解説します。老後の準備は、早く始めるほど効果的です。ぜひ、この記事を資産形成の一歩を踏み出すための参考にしてください。

【この記事のポイント!】

- iDeCoで月1万円ずつの積立は、資産形成に大きな節税効果がある!

- ただし、iDeCoには手数料や、60歳まで引き出せない注意点もあり、計画性必須。

- 賢い老後資産形成には、iDeCoとそれ以外の資産運用の、適切なバランスが重要!

- 「お金の計画」と「バランスの良い資産運用」をまとめて相談するなら、IFA(独立系資産アドバイザー)への無料相談がおすすめ

目次

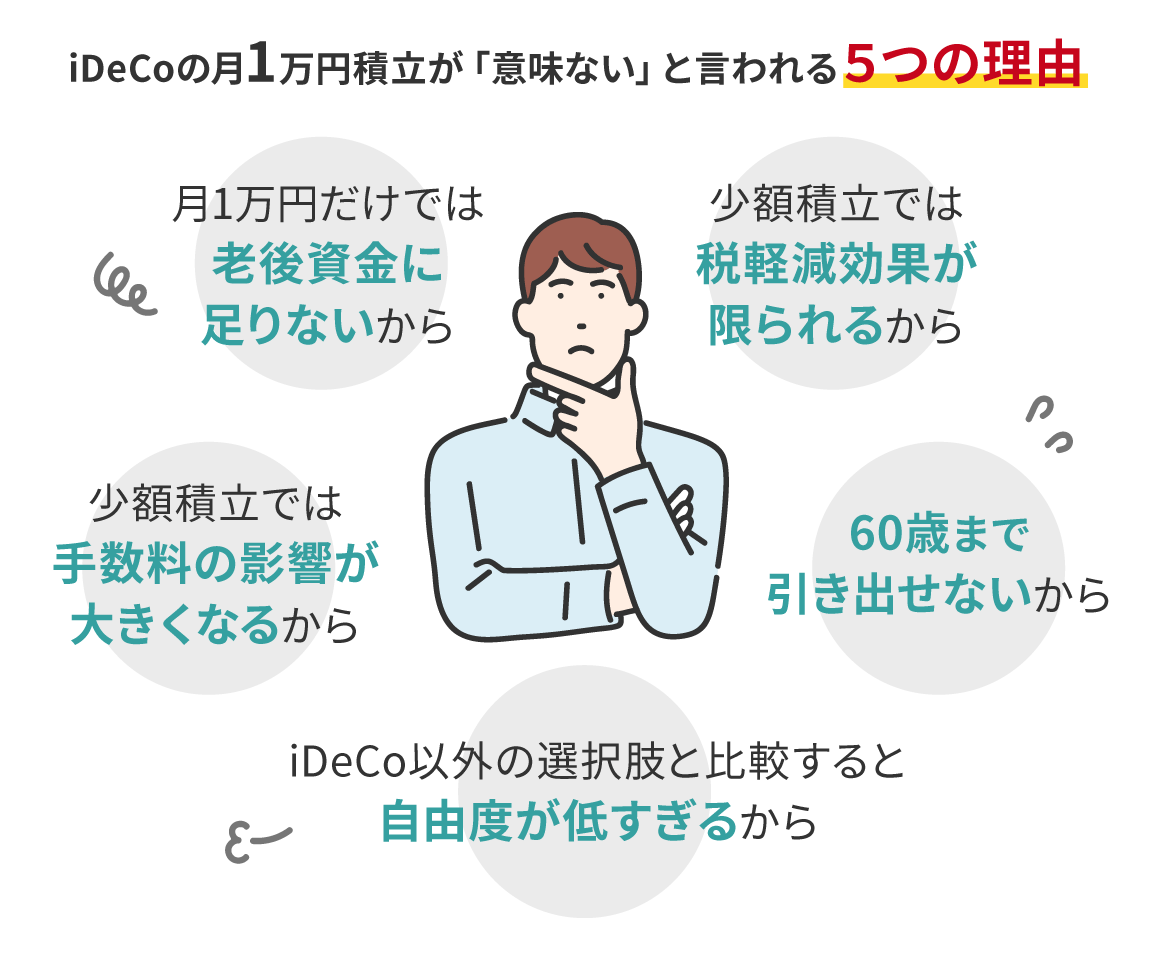

iDeCoの月1万円積立が「意味ない」と言われる5つの理由

iDeCoは節税しながら積立運用ができる資産形成にピッタリの制度ですが、一方で、月1万円の積立では「意味がない」、「効果が薄い」と言われることも少なくありません。ここでは、そのように言われてしまう背景と、具体的な5つの理由、そしてそれに伴う注意点を詳しく解説します。

月1万円では老後資金に足りないから

iDeCoを月1万円ずつ積み立てても意味がないと言われる理由は、「それだけでは十分な老後資金に足りないから」です。

iDeCoには「60歳まで引き出せない」などのデメリットがあります。そのため、「デメリットもあるのにiDeCoだけでは老後生活費の準備に足りないなら、わざわざiDeCoを始めなくてもいいだろう」と考える人がいます。

では、実際に老後の生活費はどれくらい不足するのでしょうか。

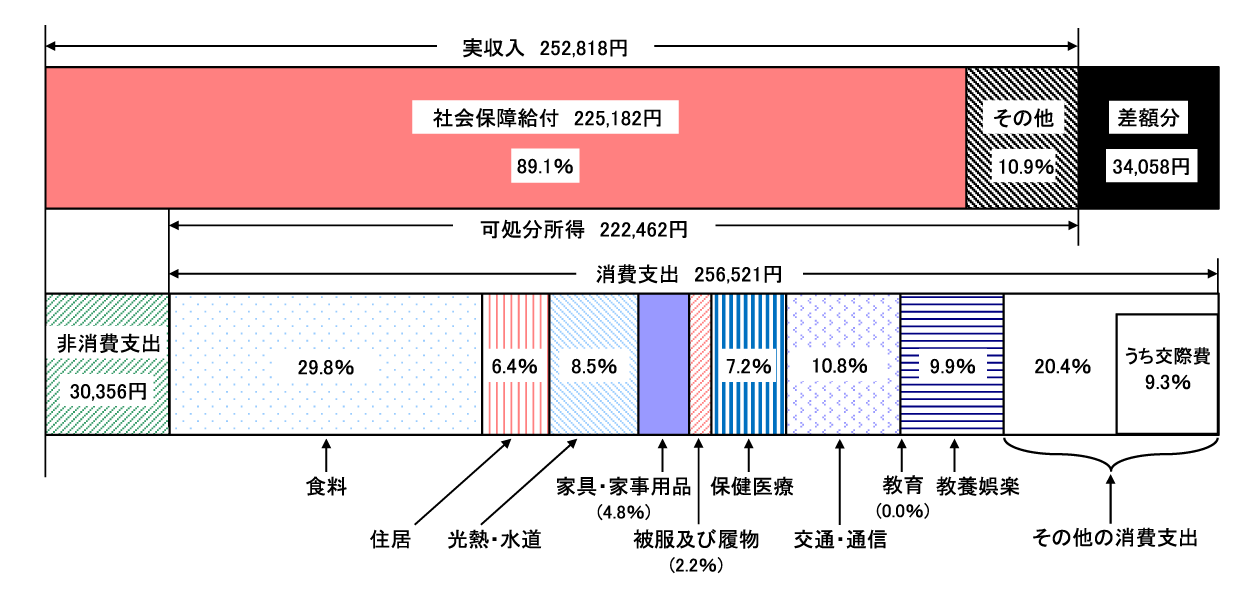

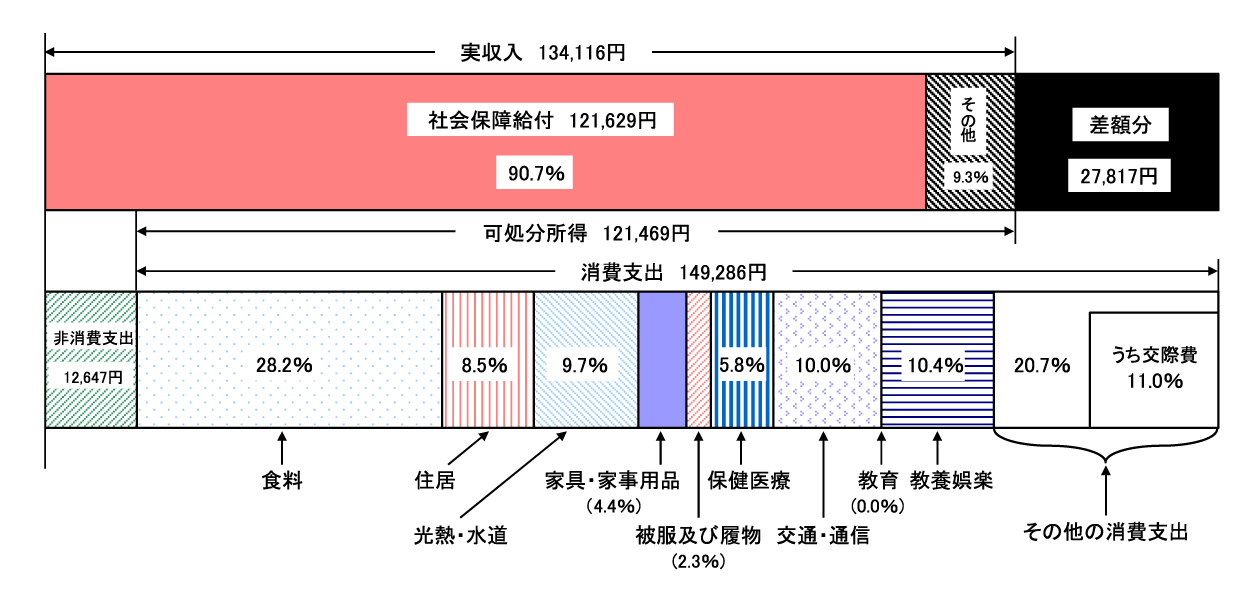

総務省統計局の『家計調査報告2024年(令和6年)平均結果の概要』によると、65歳以上世帯の家計収支は以下の通りです。

注目ポイント

- 65歳以上夫婦の無職世帯なら、生活費が月3.4万円(=年間で40.8万円)不足する

- 65歳以上単身の無職世帯なら、生活費が月2.8万円(=年間で33.6万円)不足する

- 2024年以降の物価上昇によって不足金額はさらに増える可能性もある

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支 -2024年-

65歳以上の単身無職世帯(高齢単身無職世帯)の家計収支 -2024年-

次に、月1万円の積立運用でどのくらい資金を準備できるか、シミュレーションしてみましょう。

| 運用期間 | 積立元本 | 運用 利回り3% |

運用 利回り5% |

|---|---|---|---|

| 10年間 | 120万円 | 約140万円 | 約155万円 |

| 20年間 | 240万円 | 約330万円 | 約410万円 |

| 30年間 | 360万円 | 約580万円 | 約830万円 |

- ※楽天証券 シミュレーション | 個人型確定拠出年金(iDeCo)にてIFAナビ作成(2025年7月現在)

月1万円の積立運用では、利回り5%でも、20年で410万円、30年間で830万円ほどです。これを仮に、65歳から85歳までの20年間(240ヶ月)で取り崩すと、

- 410万円なら月に17,083円、年間で205,000円

- 580万円なら月に24,166円、年間で290,000円

となります。

これらのデータはあくまで平均値や単純計算であり、老後の生活費がどの程度不足するのかはその人の暮らし方や収入の状況、資産運用の結果によっても変化します。しかし、少子高齢化による年金不安や、昨今の物価上昇も考えると、たしかに月1万円のiDeCoだけでは老後の準備に足りない可能性があります。

ではどうやって老後資産の準備をすればいいのでしょうか。一番のおすすめは、iDeCoの積立と、通常の資産運用を組み合わせることです。iDeCoの持つ強力な節税メリットを活かしながら、月1万円からでも早めに資産形成を開始し、将来的には積立の増額も視野に入れた長期的な資産運用プランを立てることが大切です。

少額積立では税軽減効果が限られるから

iDeCoの大きなメリットの一つは、掛金が全額所得控除の対象となる点です。しかし、所得税や住民税の軽減額は掛金と所得税率によって決まるため、月1万円ずつ(年間12万円)の積立では、この所得控除による税軽減の効果を十分に受けられない可能性があります。このことも、月1万円のiDeCoは効果が薄い、意味がないと言われるポイントです。

まずは、年収と掛金によるiDeCoの節税効果を確認しましょう。

ここでは、iDeCo公式サイトのかんたん節税優遇シミュレーションを利用して、年収と掛金によって、節税効果がどう変わるか確認します。

| 年収 | 掛金 | |||

|---|---|---|---|---|

| 月0.5万円 | 月1万円 | 月1.5万円 | 月2万円 | |

| 300万円 | ¥9,000 | ¥18,000 | ¥27,000 | ¥36,000 |

| 400万円 | ¥9,000 | ¥18,000 | ¥27,000 | ¥36,000 |

| 500万円 | ¥12,000 | ¥24,000 | ¥36,000 | ¥48,000 |

| 600万円 | ¥12,000 | ¥24,000 | ¥36,000 | ¥48,000 |

| 700万円 | ¥18,000 | ¥36,000 | ¥54,000 | ¥72,000 |

| 800万円 | ¥18,000 | ¥36,000 | ¥54,000 | ¥72,000 |

| 900万円 | ¥18,000 | ¥36,000 | ¥54,000 | ¥72,000 |

| 1000万円 | ¥18,000 | ¥36,000 | ¥54,000 | ¥72,000 |

- ※iDeCo公式サイト かんたん税制優遇シミュレーションにてIFAナビ作成(2025年7月現在)

図からわかるように、所得が高い人ほど税率が高くなるので、iDeCoの掛金に比例して節税効果は大きくなります。所得が低い人の場合、月1万円の掛金では税負担軽減のメリットを感じにくいかもしれません。

しかし、節税効果が小さいからと言って、iDeCoの積立に意味がないわけではありません。

例えば、年齢35歳で年収400万円の方が、掛金月 1万円でiDeCoに加入した場合、65歳までの30年間でiDeCoによる税制優遇額は約54万円になります。少額ではあっても、iDeCoを続けることで得られるメリットは決して少なくないと言えます。

少額積立では手数料の影響が大きくなるから

iDeCoでは、加入時や運用中に手数料がかかります。これらの手数料は、積立額から差し引かれるため、積立額が少ない場合は相対的に運用成果への影響が大きくなります。

iDeCoでかかる主な手数料は以下の通りです。

| 手数料の種類 | 金額 | 頻度・ タイミング |

支払先 |

|---|---|---|---|

| 新規加入 手数料 |

2,829円 | 初回のみ | 国民年金基金 連合会 |

| 国民年金基金 連合会 掛金納付事務手数料 |

105円 | 毎月 | 国民年金基金 連合会 |

| 事務委託先金融機関 資産管理手数料 |

66円 | 毎月 | 信託銀行 |

| 運営管理機関手数料 | 0~450円程度 | 毎月 | 運営管理機関 |

| 運用商品の信託報酬 | 資産額の0.1% 〜1.0%程度 |

年率 (商品による) |

運用会社 |

加入時には国民年金基金連合会に支払う手数料などがかかり、運用期間中も国民年金基金連合会や信託銀行に支払う手数料、さらに金融機関によっては運営管理手数料が発生します。

iDeCoの費用は最低でも、基本手数料(105円+66円)だけで月171円、つまり、年間で2,052円発生します。これは月に1万円ずつ積み立てる場合、積立額の1.71%に相当します。また、金融機関によっては追加で口座管理費用がかかるケースもあります。

仮に年間の運用利回りが3%だった場合、その利益の半分以上(1.71%分)が手数料で消えてしまう計算になります。だからこそ、少額で始める場合、運営管理手数料が無料の金融機関を選ぶことが極めて重要なのです。

iDeCoを始める際には、手数料も気にして金融機関を選びましょう。特に、ネット証券は費用が低い傾向にあり、地方銀行などは追加の費用が掛かる可能性があるため注意が必要です。iDeCoの費用を比較する際には、iDeCoナビ(個人型確定拠出年金ナビ)の比較機能などを参考にしましょう。

原則60歳まで引き出せないから(流動性の低さ)

iDeCoは原則として60歳まで換金できません。これはiDeCoが老後資金形成を目的とした「私的年金制度」である以上仕方ない面はありますが、この流動性(換金のしやすさ)の低さは大きなデメリットと言えます。

予想外の失業や災害、けがや病気などで急に資金が必要になったとしても、iDeCoで運用している資金は引き出せません。一方で、月1万円ずつの投資では、iDeCoを活用しても、期待できる利益は限定的かもしれません。こうした流動性に対する期待リターンの低さが、月1万円ずつのiDeCoは意味がないと言われる理由の一つです。

iDeCoを利用する際には、将来的に手元資金が足りなくならないように、今後いつ、いくらくらいのお金が必要になるのか、ライフプランを書き出して整理しておきましょう。また、急な出費にも対応できるよう、少なくとも3カ月分の生活費はすぐに下せる預金などで管理しましょう。

なお、加入者が死亡し積み立てたお金を「死亡一時金」として受け取るケースや、加入者が高度障がい者になり積み立てたお金を「障害給付金」として受け取るケースなど、やむを得ない場合は途中で引き出すことも可能です。

運用状況によっては元本割れのリスクもあるから

iDeCoで選べる運用商品は「元本確保型」と「元本変動型」の2種類に分けられています。そのため、選択する運用商品によっては、市場の変動によって元本を下回る、つまり、元本割れのリスクがあります。特に、投資信託などの価格変動がある商品を運用対象とした場合、運用状況によっては積み立てた金額よりも将来の受け取り額が少なくなる可能性があります。

iDeCoは長期投資を前提としているため、短期的な価格変動に一喜一憂せず、長期的な視点で運用を続けることが重要ですが、元本割れのリスクがあることは理解しておく必要があります。元本割れを避けたい場合は、定期預金や保険などの元本確保型商品を中心に運用する方法がありますが、元本確保型でも手数料によっては元本割れする可能性はゼロではありません。

投資信託で元本割れリスクを軽減するには、国内外の株式や債券など、値動きの異なる複数の資産に分散投資を行うことや、毎月一定額を買い付ける積立投資(ドルコスト平均法)によって時間分散を図ることが有効です。

【開始年齢別】iDeCoで月1万円を積み立てた場合の将来シミュレーション

iDeCoで月1万円を積み立てた場合の資産額は、積立期間や運用利回りによって大きく変わります。ここでは、iDeCoを始める年齢別に、運用結果がどう変わるのかをシミュレーションします。

30歳から65歳までのシミュレーション結果

ここでは、30歳から65歳までiDeCoで月に1万円ずつ積み立て運用した場合の効果を、利回り3%と5%の二通りでシミュレーションします。シミュレーションの結果は下記の通りです。

![]() サンプルプロフィール

サンプルプロフィール

- 年齢:30歳

- 年収:431万円(※国税庁調査結果の30~34歳平均年収)

- 職業:会社員(第2号被保険者)

- 企業年金:あり

| 年率3% | 年率5% | |

|---|---|---|

| 積立総額 | 420万円 | 420万円 |

| 運用益 | 約322万円 | 約716万円 |

| 合計金額 (積立元金+運用益) |

約742万円 | 約1136万円 |

| 運用益の節税額 | 約64万円 | 約143万円 |

| 所得税・住民税の 節税額 |

約63万円 | 約63万円 |

- ※楽天証券 シミュレーション | 個人型確定拠出年金(iDeCo)にてIFAナビ作成(2025年7月現在)

- ※本シミュレーションは概算であり、実際の金額や将来の収益を保証するものではありません。

40歳から65歳までのシミュレーション結果

ここでは、40歳から65歳までiDeCoで月に1万円ずつ積み立て運用した場合の効果を、利回り3%と5%の二通りでシミュレーションします。シミュレーションの結果は下記の通りです。

![]() サンプルプロフィール

サンプルプロフィール

- 年齢:40歳

- 年収:501万円(※国税庁調査結果の40~44歳平均年収)

- 職業:会社員(第2号被保険者)

- 企業年金:あり

| 年率3% | 年率5% | |

|---|---|---|

| 積立総額 | 300万円 | 300万円 |

| 運用益 | 約146万円 | 約296万円 |

| 合計金額 (積立元金+運用益) |

約446万円 | 約596万円 |

| 運用益の節税額 | 約29万円 | 約59万円 |

| 所得税・住民税の 節税額 |

約60万円 | 約60万円 |

- ※楽天証券 シミュレーション | 個人型確定拠出年金(iDeCo)にてIFAナビ作成(2025年7月現在)

- ※本シミュレーションは概算であり、実際の金額や将来の収益を保証するものではありません。

50歳から65歳までのシミュレーション結果

ここでは、50歳から65歳までiDeCoで月に1万円ずつ積み立て運用した場合の効果を、利回り3%と5%の二通りでシミュレーションします。シミュレーションの結果は下記の通りです。

![]() サンプルプロフィール

サンプルプロフィール

- 年齢:50歳

- 年収:545万円(※国税庁調査結果の50~54歳平均年収)

- 職業:会社員(第2号被保険者)

- 企業年金:あり

| 年率3% | 年率5% | |

|---|---|---|

| 積立総額 | 180万円 | 180万円 |

| 運用益 | 約47万円 | 約87万円 |

| 合計金額 (積立元金+運用益) |

約227万円 | 約267万円 |

| 運用益の節税額 | 約9万円 | 約17万円 |

| 所得税・住民税の 節税額 |

約36万円 | 約36万円 |

- ※楽天証券 シミュレーション | 個人型確定拠出年金(iDeCo)にてIFAナビ作成(2025年7月現在)

- ※本シミュレーションは概算であり、実際の金額や将来の収益を保証するものではありません。

あなたのケースで試算!iDeCo月1万円シミュレーションの活用例

サンプルを見て大体の感覚がつかめたら、次はiDeCoの月1万円積立で、将来どのくらいの資産が形成できるのか、ご自身のケースで具体的に試算してみましょう。

iDeCoの節税効果は年収や掛金額だけでなく、職業によっても変わります。

職業・年収別のiDeCoの節税効果はこちらの記事でシミュレーションしているので、合わせて参考にしてください。

また、多くの金融機関のウェブサイトやiDeCo関連の情報サイトでは、シミュレーションツールを提供しています。これらのツールを活用し、現在の年齢・掛金額・想定利回り・積立期間を入力することで、将来の運用成果の概算を知ることができます。

これらのシミュレーションは、あくまで仮定に基づいたものであり、実際の運用成果を保証するものではありませんが、iDeCoを続けた場合にどの程度の資産形成が見込めるのか、具体的なイメージを持つ上で非常に役立ちます。また、シミュレーションツールによっては、掛金に対する所得控除による節税効果を試算できるものもあります。 ご自身の年収や所得税率を入力することで、年間および積立期間全体での税軽減効果を把握できます。

シミュレーションを活用する際は、複数の運用利回りで試してみることをお勧めします。これにより、運用成果の振れ幅を理解し、リスクについても考慮した上で、より現実的な資産形成計画を立てることができます。そして、シミュレーション結果を踏まえ、月1万円という金額がご自身の老後資金計画にとって十分かどうかを判断し、必要であれば掛金額の見直しや他の資産形成方法との併用を検討する際の参考にしてください。

もし、自分にとってiDeCoの積立金額月1万円が妥当なのか不安に感じたら、お金の専門家へ相談しましょう。専門家に相談し、将来のお金の収支計画を整理すれば、もしかしたら月1万円以上出資する余裕があることが分かるかもしれません。あるいは、月1万円でiDeCoを始めるよりも先に、他の運用方法を優先すべきか分かるかもしれません。

ライフプランニングや資産運用全般についての相談なら、IFA(独立系資産運用アドバイザー)への相談をおすすめします。IFAなら、ライフプランだけでなく、資産運用の具体的なアドバイスまで広くワンストップの相談が可能です。

iDeCoで月1万円を積み立てる4つのメリット

月1万円という少額でも、iDeCoなら他の資産形成制度にはない「税制優遇」を受けながら、効率的に老後資産を形成することができます。以下では、主な4つのメリットを見ていきましょう。

掛金に対する所得控除

iDeCo最大のメリットは「掛金が全額所得控除の対象になる」ことです。所得税は、個人の所得に対してかかる税金です。所得とは年収ではなく、「年収 − 各種控除(給与所得控除・社会保険料控除・基礎控除・iDeCo掛金)」で計算されます。

所得税は、会社員や個人事業主だけでなく、アルバイトやパートでも一定額以上の収入がある人は納税しなくてはいけません。しかし、iDeCoで運用しているお金は所得にならないので、この所得税がかかりません。つまり、たとえ月1万円ずつでも、積み立てた分だけ課税所得が減り、税負担が軽くなります。さらにiDeCoは住民税でも節税効果があります。

iDeCo公式サイトの「かんたん税制優遇シミュレーション」を使って、年収500万円・40歳の会社員が月1万円(年間12万円)を25年間積み立てたケースを見てみましょう。

| 項目 | iDeCo 加入時 |

iDeCo 未加入時 |

|---|---|---|

| 課税所得(所得税) | 約224万円 | 約236万円 |

| 所得税額 | 約13万円 | 約14万円 |

| 住民税額 | 約23万円 | 約24万円 |

| 年間の税軽減額 | 2.4万円 | 0円 |

| 25年の税軽減総額 | 60万円 | 0円 |

このように、たとえ月1万円の積み立てでも、25年で60万円もの節税効果が得られます。

これは「元本300万円に対して約20%の節税リターン」に相当します。

税制優遇は、たとえ月1万円という少額からでも受けられるiDeCoの大きなメリットです。

運用益が非課税になる利点

通常、投資で得た利益(運用益や分配金)には20.315%の税金がかかります。しかし、iDeCoの運用利益には、この税金がかかりません。つまり、運用でお金が増えれば、まるごと「非課税」で受け取ることができます。

| 内容 | 通常の投資 | iDeCo |

|---|---|---|

| 運用益への税金 | 約20%課税 | 非課税 |

| 複利の再投資 | 税引後のみ可能 | 利益のすべてを再投資に回せる |

この運用益の非課税措置は、特に長期的な資産形成において有利に働きます。それは、長期投資では複利効果が期待できるからです。複利効果とは、運用で得た収益や利息をそのまま再び投資に充てることで、利息が利息を生んでどんどんふくらんでいく効果を指します。

iDeCoなら利益から税金が差し引かれることなく、まるごと再投資に回せるため、複利効果を最大限に活かすことができます。

資産受け取り時の税負担軽減

iDeCoは積み立て中だけでなく、60歳以降に資産を受け取る際にも税制優遇があります。受け取り方法に応じて、次のような控除が適用されます。

| 受け取り方法 | 適用される控除 | 特徴 |

|---|---|---|

| 一時金として 一括で受け取る |

退職所得控除 | 勤続年数に応じて控除額が増加。退職金と同様に低い税率で済む可能性が高い。 |

| 年金として 分割で受け取る |

公的年金等控除 | 年金収入の合計額に応じて所得控除。年金生活者に有利な税制。 |

退職所得控除とは?

「一時金」で受け取る場合、勤務年数×40万円(20年超は70万円)の退職所得控除が使えます。

たとえば会社員がiDeCoに20年以上加入していた場合、退職所得控除は以下のように計算されます。

【例】勤続(積立)年数25年の場合

退職所得控除:

= 40万円 × 20年 + 70万円 ×(25年−20年)

= 800万円 + 350万円 = 1,150万円

⇒ この控除額以下であれば、課税されずに非課税で一括受け取りが可能です。

公的年金等控除とは?

「年金形式」で受け取る場合には、他の公的年金と同様に「公的年金等控除」が適用されます。年金収入が年間110万円以下なら、全額が非課税になるケースも。

注意点

- 受け取り方を選べるため、「非課税」で受け取る工夫が可能。

- 退職金がある人は、iDeCoを年金形式で受け取ることで控除の重複を避けられる。

- ライフプランに合わせて「一時金+年金の併用」も選べる。

まとめ

iDeCoは「積立中 → 運用中 → 受取時」まで3段階すべてに節税メリットがある!

長期投資による資産増加の可能性

iDeCoは「長期・積立・分散」投資を自然に実践できる制度です。月1万円でも30年間積み立てることで、前述のように複利の力で資産を大きく育てることが可能です。

さらに、価格変動のある商品に毎月同じ金額を積み立てることで、以下のような効果も期待できます。

- ドルコスト平均法:

価格が高いときは少なく、安いときは多く買える

→ 平均取得価格が下がる可能性あり

また、非課税で再投資できるため、得られた運用益も含めて「利益が利益を生む」資産形成の好循環が生まれやすくなります。

月1万円という少額でも、時間を味方につければ大きな資産が生まれます。老後資金として「将来の安心」を手に入れる一歩として、十分意味のある選択肢です。

iDeCoの掛金額の決め方と注意点

iDeCoの積立金額を決めるときには、自分自身の収支や将来の資金計画、ライフイベントを踏まえて「無理なく続けられる金額」に設定することが重要です。以下の4つの視点を参考に、適切な金額を見極めましょう。

自分の加入区分を確認する

iDeCoの掛金額は、月5,000円(年6万円)から、1,000円単位で自由に設定が可能です。一方で、iDeCoの毎月の掛金には上限額が定められており、この上限額は国民年金の加入区分によって異なります。

| 加入者区分 | 拠出限度額 |

|---|---|

| 自営業者など (第1号被保険者・任意加入被保険者) |

月額6.8万円(年額81.6万円) (国民年金基金または国民年金付加保険料との合算枠) |

| 会社員(企業年金なし) | 月額2.3万円(年額27.6万円) |

| 会社員(企業型DCのみ加入) | 月額2.0万円(年額24.0万円) |

| 会社員(DBと企業型DCに加入) | |

| 会社員(企業型DBのみ加入) | |

| 公務員 | |

| 専業主婦(夫)など (第3号被保険者) |

月額2.3万円(年額27.6万円) |

- ※出典:iDeCo公式サイト

拠出限度額の詳細な条件は人によって異なるため、具体的な金額はiDeCo公式サイトなどで確認してください。まずはご自身の状況を正確に把握することが、適切な積立金額を決める第一歩です。

老後必要となる資金額を試算する

iDeCoは老後資金の形成を目的とした制度です。したがって、「老後にいくら必要か」、「年金や退職金でどこまでカバーできるか」、「リフォームや自動車の買い替えなどの予定があるか」などを考え、不足分を補う金額をiDeCoで用意するという考え方が基本です。

金融庁や各金融機関などがインターネット上に公表しているライフプランシミュレーションツールを使えば、将来の支出予定を、無料で簡易的に確認することができます。より詳細なプランニングをしたいなら、FP(ファイナンシャルプランナー)や、IFA(独立系資産運用アドバイザー)に相談するといいでしょう。

現在の積立額で目標達成できそうかを確認する

すでにiDeCoに加入している方は、現在の積立額を続けた場合、老後に目標金額を達成できるかシミュレーションしてみましょう。

もし現在の積立額では目標達成が難しいようであれば、積立額の増額を検討する必要があります。ただし、無理な増額は日常生活に支障が出る可能性があるため、家計の状況とバランスを取りながら検討することが大切です。

シミュレーションツールなどを活用することで、より具体的に将来の資産見込み額を把握できます。ライフプランのシミュレーションツールは金融庁などが無料で公開しています。

定期的な積立計画の見直し

一度iDeCoの積立金額を設定したらそれで終わりではなく、定期的に積立計画を見直すことが重要です。収入や支出の状況、家族構成など、ライフプランは変化していくものです。それに応じて、iDeCoに充てられる金額も変わる可能性があります。

また、運用状況によっても、当初想定していたペースで資産が増えていない、あるいは想定以上に増えているような状況が考えられます。年に一度など、定期的に自身の家計やiDeCoの運用状況を確認し、必要に応じて積立金額や運用商品の見直しを行うことが、より効果的な資産形成に繋がります。

月1万円でできるiDeCo以外の資産形成方法

iDeCoは多くのメリットを持つ制度ですが、現金化には制約もあります。そのため、月1万円でできる他の資産運用方法も選択肢として知っておきましょう。たとえば、以下のようなケースではiDeCo以外の方法も積極的に検討すべきです。

- iDeCoの掛金上限に達してしまった、またはもうすぐ達してしまいそうな場合

- 資金の流動性(引き出しの自由度)を重視したい場合

- 老後資金だけでなく、中期的な目標にも備えたい場合

ここでは、月1万円で始められる他の資産形成方法を紹介します。

NISAを活用した積立投資

月1万円の積立投資を行うなら、最もおすすめなのはNISA(少額投資非課税制度)制度の活用です。NISAもiDeCoと同様、「運用益が非課税」になる制度で、2024年から始まった新NISA制度では、以下の2つの投資枠が利用できます。

| 枠の 種類 |

年間 投資枠 |

特徴 |

|---|---|---|

| つみたて 投資枠 |

120万円 | インデックス型投信中心。初心者向けで長期積立に最適 |

| 成長 投資枠 |

240万円 | 投信だけでなく、個別株・ETFなど幅広い商品に投資可能 |

つみたて投資枠であれば、月1万円からでも十分スタート可能です。さらに、NISAは原則「いつでも引き出し可能」な点がiDeCoとの大きく違います。

iDeCoとNISAの併用例

- iDeCo:老後資金のために60歳以降まで積立

- NISA:教育費・住宅購入・老後前の取り崩し用など中期目標に対応

iDeCoとNISAは「目的に応じて使い分ける」のが賢い選択です。

ただし、NISAは資産運用ですので、相場の状況によって持っている商品の価格は上下します。そのため、いざ「解約してお金を使いたい」という時に、購入価格よりも値下がりしていれば、損をしてしまいます。NISAでの運用はiDeCoよりも流動性が高いですが、頼り過ぎず、常の一定の緊急用のお金は手元に置いておきましょう。

iDeCoとNISA、結局どっちがいいの?簡単診断フローチャート

![]() iDeCoとNISA、どちらを優先すべきか分からない…

iDeCoとNISA、どちらを優先すべきか分からない…

そんな方のために、ライフスタイルや目的に合わせて選べる【簡単診断フローチャート】をご用意しました。

Q1. お金を60歳まで引き出せなくてもいい?

はい

いいえ

NISAが

向いています!

Q2. 所得税・住民税を支払っている?

はい

いいえ(専業主婦・収入なしなど)

NISAが

向いています!

Q3. 老後のための資産形成が主な目的?

はい

iDeCoが

向いています!

いいえ(教育資金・住宅資金なども含む)

NISAが

向いています!

| 特徴 | iDeCo | NISA (つみたて枠) |

|---|---|---|

| 引き出し制限 | 60歳まで引き出し不可 | いつでも引き出しOK |

| 節税効果 | 所得控除あり(掛金全額が控除対象) | 所得控除なし(運用益が非課税) |

| 運用益 | 非課税 | 非課税 |

| 向いている人 | 老後資金をじっくり積み立てたい/税金を減らしたい人 | 柔軟に使える資産を増やしたい/主婦や若年層など |

■併用も可能!組み合わせ例

- 会社員で所得控除を活かしたい方:

→ iDeCoで老後資金+NISAで中期資金 - 主婦や学生など非課税世帯の方:

→ iDeCoは控除の恩恵が薄いので、まずはNISAを活用

このフローチャートを参考に、「自分に合った制度」から始めてみましょう。iDeCoとNISAはどちらも強力な資産形成制度。ライフステージや目的に合わせて、上手に選び・組み合わせることがポイントです。

その他の選択肢と比較検討

NISA・iDeCo以外にも、月1万円程度で始められる資産形成手段があります。以下にNISAとiDeCoを含む、主な選択肢を比較一覧表にまとめました。

資産運用を始める際は参考にしてください。

| 方法 | 特徴 | 流動性 | 税制メリット | 向いている目的 |

|---|---|---|---|---|

| iDeCo | 掛金控除・運用益非課税・受取時も控除あり | ✕(60歳まで引き出せない) | ◎(3重の優遇) | 老後資金 |

| 新NISA (つみたて投資枠) |

運用益非課税。いつでも引き出し可能。商品によっては換金に時間がかかる事には注意。 | ○ | ○(運用益非課税) | 中長期の資産形成、教育資金など |

| 特定口座での投資信託 | 商品選択が自由。運用益には課税あり。商品によっては換金に時間がかかる事には注意。 | ○ | ✕(課税あり) | 柔軟に投資したい人 |

| 個人年金保険 | 保険機能+貯蓄機能あり。途中解約で元本割れリスクも | △ | △(保険料控除あり) | 老後資金+保障が欲しい人 |

| 財形年金貯蓄 | 給与天引きで強制積立。一定条件で非課税 | △ | ○(条件付きで非課税) | 会社員で確実に積立したい人 |

iDeCoのよくある失敗事例紹介

iDeCoは強力な節税効果を持ち、資産形成の味方となる制度ですが、使い方を誤ると「失敗した」と感じる場面もあります。ここでは、実際の代表的な失敗パターンを5つ紹介し、それぞれの対策ポイントもご提案します。

失敗パターン1

元本確保型ばかり選んで運用益が出ない、『安全第一のはずが手数料負け……』パターン

- 内容

リスクを避けるため定期預金型等の元本保証型商品を中心に選んだが、利回りが低いため数年経っても資産がほとんど増えなかったどころか、手数料分損をしてしまったケース。 - 対策ポイント

リスク許容度(自分が許せる値動きの幅)を考え、インデックス型投信などを一部組み込んで利回りの取れる分散投資を行う。

失敗パターン2

暴落時に慌てて資産移動(スイッチング)し損失を確定する、『パニックで大損』パターン

- 内容

相場下落時にパニックになり、安値でリスク資産を売却。回復後には高くなってから買い直すのが悔しく、長い間金利のつかない普通預金で資産を無駄に寝かせてしまったケース。 - 対策ポイント

長期投資では値動きの波はあるものだという前提を理解し、暴落時でも冷静にホールド、または段階的な移行を行う。

失敗パターン3

掛金を無理に上限設定し、家計で苦しくなる、『はじめから無理しすぎ』パターン

- 内容

最初に掛金を高めに設定してしまい、出産や転職などで収入が減る中も高額掛金を継続したため、生活が圧迫されたケース。 - 対策ポイント

ライフイベントを早めに想定し、年1回の変更機会を見逃さずに活用して掛金を調整する。

失敗パターン4

手数料の高い金融機関をそのまま利用し続けた、『ちりも積もれば痛い出費に』パターン

- 内容

開始から数十年後になって金融機関ごとの手数料の差に気づき、資産の減りに愕然とした事例。 - 対策ポイント

金融機関ごとの手数料・取り扱い商品を事前に比較。必要に応じて金融機関の切替を検討する。

失敗パターン5

ほったらかしすぎてタイミング悪く受け取り時に損失がでる、『終わり悪ければ全て台無し』パターン

- 内容

受け取りが近づいても特に対策をしておらず、直前の暴落で元本割れしてしまい、出口戦略未整備のせいで辛い思いをした例。 - 対策ポイント

相場は定期的に荒れるもの。定年が近づくにつれ徐々に元本安定型にシフトし、受取りまでのリスクを軽減する出口戦略を設計が必要。

失敗事例から学ぶ!iDeCo活用の3つの心得

- 「長期投資」の意味を理解し、暴落時にも慌てない心構えを

iDeCoは老後の年金を自分で準備する私的年金制度。長期運用の間は、相場の一時的な変動に振り回されず、計画に沿った資産配分を維持しましょう。 - 手数料・金融機関選びは長期コストに直結する重大事項

年間数千円の差であっても、30年続ければ数十万円の差になることも。手数料は早めの比較検討し、不満があれば切替をおすすめします。 - ライフプランに合わせて掛金&運用戦略を柔軟に見直す

出産や転職、教育費などの変化に合わせ、ライフプランは常に変化するもの。iDeCoの掛金や商品構成は年1回ペースでライフプランと一緒に見直すのが賢明です。

iDeCoに関するよくある質問(FAQ)

Q.iDeCoは途中でやめることはできますか?

A.

iDeCoは、原則として60歳まで途中で解約し、資産を引き出すことはできません。しかし、掛金の支払いを一時的に停止することは可能です。掛金の拠出を止める場合は、「加入者資格喪失届」を提出し、「運用指図者」となる手続きを行います。この手続きにより、新規の掛金拠出はストップしますが、それまでに積み立てた資産の運用は継続されます。

ただし、掛金の支払いを停止している間は、掛金に対する所得控除のメリットは受けられなくなります。また、運用指図者となっても、口座管理手数料などが継続して発生する場合があるため注意が必要です。掛金の停止はあくまで一時的な措置と考え、可能な状況になれば掛金の拠出再開を検討するのが良いでしょう。

Q.iDeCoの積立金額は途中で変更できますか?

A.

はい、iDeCoの積立金額は途中で変更することが可能です。ただし、変更できるのは1年に1回となります。変更の受付期間は通常12月から翌年11月までの間です。 変更手続きには、加入している金融機関を通じて変更届を提出する必要があります。 また、掛金の最低金額は月額5,000円と定められています。 加入者の国民年金加入区分によって掛金の上限額が異なるため、変更後の金額が上限を超えないように注意が必要です。

Q.iDeCoの元本割れリスクを避けるにはどうすればよいですか?

A.

iDeCoの運用において元本割れリスクを避けるには、主に運用商品の選択と運用方法が重要です。元本割れを避けたい場合は、定期預金や保険などの元本確保型商品を中心に運用する方法があります。ただし、元本確保型でも手数料によっては元本割れする可能性はゼロではありません。一方、積極的にリターンを狙いたい場合は投資信託を選びますが、価格変動リスクが伴います。投資信託で元本割れリスクを軽減するには、国内外の株式や債券など、値動きの異なる複数の資産に分散投資を行うことや、毎月一定額を買い付ける積立投資(ドルコスト平均法)によって時間分散を図ることが有効です。長期運用を前提とし、市場の短期的な変動に動じず運用を続けることもリスク対策となります。定期的に資産配分を見直すことも重要です。

Q.iDeCoの金融機関選びで最も重要なポイントは何ですか?

A.

iDeCoの金融機関選びでは、手数料の安さが最も重要なポイントの一つです。特に毎月かかる口座管理手数料は、金融機関によって異なり、長期運用においては無視できないコストとなります。運営管理手数料を無料としている金融機関を選ぶことで、手数料負担を抑えられます。また、運用する商品の信託報酬も確認が必要です。これらの手数料が低いほど、運用成果に繋がる可能性が高まります。商品ラインナップの充実度や、サポート体制も比較検討する価値があります。複数の金融機関を比較し、自身に合った条件のところを選ぶことが大切です。

Q.iDeCoは50代から始めても意味がありますか?

A.

はい、十分意味があります。

iDeCoは「長期運用が前提」と言われることもありますが、50代からでも節税効果と運用益の非課税という2つの大きなメリットがあります。

例えば、50歳から月1万円(年12万円)を60歳まで10年間積み立てると、所得控除による節税効果だけで最大約24万円(※年収500万円・税率20%の場合)が得られる可能性があります。

さらに、運用益も非課税なので、預貯金より効率的に資産を増やすチャンスが広がります。定年退職後の「退職所得控除」なども利用すれば、受け取り時にも税負担を抑えられる点も見逃せません。

Q.パート・アルバイトでも月1万円のiDeCoはやるべき?

A.

所得税・住民税を支払っていれば検討する価値はあります。

iDeCoの最大のメリットは「所得控除による節税」です。つまり、課税所得がある方(=税金を払っている方)ほど恩恵が大きくなります。

パート・アルバイトの方でも、たとえば年収103万円を超えている場合は住民税や所得税が発生する可能性があります。その場合、iDeCoによる節税効果を受けられます。

ただし、iDeCoは原則60歳まで引き出しができないため、生活費に余裕があるか、他に急な出費に対応できる資金があるかも併せて検討することが大切です。

Q.転職・退職した場合、iDeCoの手続きはどうなりますか?

A.

転職・退職しても、iDeCoは継続できます。手続きは必要ですが、資産がなくなることはありません。

iDeCoは個人型年金のため、職業が変わっても口座はそのまま維持できます。

ただし、以下のように「加入者区分」が変わる場合は手続きが必要です。

| 状況 | 必要な手続き例 |

|---|---|

| 転職して企業型DCに加入 | iDeCoとの併用可否を確認し、加入者種別の変更届を提出 |

| 自営業になった | 掛金上限が増えるため、掛金額の変更手続き |

| 専業主婦になった | 掛金上限が月2.3万円に変わる。所得控除は受けられない点に注意 |

| 一時的に無職 | 掛金停止(運用指図者への変更)または継続掛金の設定が必要 |

転職・退職のタイミングでは、1~2か月以内に必要書類の提出を忘れずに。手続きの詳細は、口座を開設している金融機関に問い合わせるのが確実です。

まとめ:iDeCoは月1万円でも意味がある。向いている人・いない人を最終チェック!

この記事では、iDeCoの月1万円積立運用に意味がないのかを、詳しく網羅的に説明しました。

最後に、iDeCoの月1万円積立運用が向いている人と、向いていない人の特徴を押さえておきましょう。

向いている人

- 毎年の所得税・住民税を少しでも安くしたい人

- 貯金が苦手で、半強制的に老後資金を準備したい人

- NISAはすでに利用しており、さらなる非課税枠を探している人

他の選択肢を検討した方が良い人

- 60歳より前に使う可能性がある資金を投資したい人

- 所得が低く、所得控除のメリットをあまり受けられない人

- まずはNISAの非課税枠を使い切りたいと考えている人

iDeCoで月1万円の積立は、「意味がない」と一概に言えるものではありません。

確かに、iDeCoには、

- 月1万円だけで老後資金の全てを賄うのは難しい

- 少額ゆえに税軽減効果が限定的になる

- 手数料負担が気になる

などの気になるデメリットがあります。

しかし、月1万円からでもiDeCoを始めることには、下記のように『税制優遇を受けながら長期の積立投資を実践できる』というたくさんの大きなメリットがあります。

- 掛金が所得控除になることで毎年の税負担が軽減

- 運用益が非課税になることで効率的な資産増加が期待できる

また、強制的に積み立てが行われるため、貯蓄が苦手な人でも継続しやすいという側面もあります。

特に、投資経験がない方や、まずは少額からiDeCoを始めてみたいという方にとって、月1万円という金額は無理なく始められる現実的な選択肢と言えるでしょう。長期間続けることで複利効果の恩恵も大きくなります。iDeCoを活用する際は、自身のライフプランや他の資産形成方法との比較も行いながら、無理の無いペースで積立を行うことが重要です。

![]() わたしはiDeCoをいくらずつ積み立てればいいだろう?

わたしはiDeCoをいくらずつ積み立てればいいだろう?

![]() iDeCo以外の、NISAを使った資産運用も始めたい

iDeCo以外の、NISAを使った資産運用も始めたい

![]() 老後資金を作るために効率のいい計画を誰かに相談したい

老後資金を作るために効率のいい計画を誰かに相談したい

もしあなたがこのような疑問や不安を感じているなら、中立的な立場からアドバイスを提供するIFA(独立系ファイナンシャルアドバイザー)に相談することをおすすめします。

IFAは特定の金融機関に属さないため、中立的な立場から、本当にあなたに合った最適な資産運用プランを提案できます。また、FPのようにライフプランニングのお手伝いをするだけでなく、資産運用の具体的なアドバイスも出来るのがIFAの特徴です。

600以上存在するIFA事業者から、「自分一人で最適なIFAを探すのは大変だ」と感じたら、私たちIFAナビの『資産運用の無料相談窓口』をご利用ください。

IFAナビは、一人ひとりの状況やご希望に合わせ、厳選した提携IFAの中から最適なIFAをお探しし、無料でご紹介するサービスを提供しています。

『資産運用の無料相談窓口』なら、

- 厳選IFAからご希望に合わせて紹介するので、自分でIFAを探すお手間が不要に。

- IFAとの相談前に解決したい基本的な疑問は、コンシェルジュがお答えします。

- 紹介後はIFAから面談のご案内が来るので、待っているだけでOK。

また、ご自身で様々なIFA法人について情報収集を進めたい方のために、IFAナビでは「IFA検索機能」も提供しています。エリアや相談内容、IFA法人の特徴などの条件を指定して、約100社のIFA法人情報を検索し、比較検討することができます。

納得のいくIFA選びを実現するために、ぜひIFAナビを活用してください。

資産運用でお悩みの方へ

無料相談サービスとは?

記事一覧

- NISA・iDeCoの活用術

-

-

NISA・つみたてNISA・新NISAの相談先はどこ?おすすめ3選と選び方のコツを解説

-

新NISAはデメリットしかない?従来の制度との違いや運用のコツを解説

-

【比較表あり】銀行でNISAはやめたほうがいい?4大理由とおすすめ相談先、メリット・デメリットを解説

-

NISAを始めるタイミングはいつにすべき?手続きや運用のポイントを解説

-

新NISAは月いくら投資すべき?平均額や投資金額の決め方を解説

-

新NISAの成長投資枠を最大限活用!月間上限や非課税限度額を分かりやすく解説

-

新NISAは売却後に枠復活するって本当?仕組みや活用方法を解説

-

ジュニアNISA終了後に最適!新NISAで子どもの教育資金を賢く準備する方法

-

確定拠出年金とは?入らない方がいいって本当?その理由と加入するメリットを解説

-

iDeCoの節税効果をシミュレーション!メリットを感じられる人とは

-

【図解あり】iDeCoで月1万円の積立は意味ない?シミュレーション結果と損しないための注意点を解説

-

50歳から始める資産形成!iDeCoとNISAはどっちがお得?失敗しない運用のコツ

-

iDeCo(イデコ)の相談窓口はIFAがおすすめな理由とは?メリットなども解説

-

- 資産運用の始め方・相談ガイド

- 投資の基本・はじめての資産運用

- ファイナンシャルプランナー(FP)相談のポイント

- 退職・老後など人生イベント別

資産形成対策 - 年代別のおすすめ運用方法

- 資産額別のおすすめ運用方法

- 保険の見直しや資産運用との関係

- 資産運用のよくある失敗事例と

その対策 - 富裕層のための資産運用・

節税対策