閉じる

- トップ

- 60歳からもらえる年金一覧|損する条件は?平均受給額は?注意点や賢い受け取り方をわかりやすく解説

60歳からもらえる年金一覧|損する条件は?平均受給額は?注意点や賢い受け取り方をわかりやすく解説

「60歳から年金がもらえるって本当?」、「具体的にはいくらもらえるの?」、「私も60歳から年金を受け取れる?」

60歳が近づくにつれ、こうした年金への疑問や不安を感じる方もいるでしょう。

基本的に年金の受給は65歳からですが、60歳から受け取る方法もあります。

しかし、60歳から年金がもらえる人には一部条件があります。また、60歳から年金を受け取り始めると、最終的には損をする場合があります。なぜなら、いつから年金を受け取るかによって、生涯にわたる受給総額は大きく変わるからです。

「知らなかったせいで損をした」などということが無いよう、安心して退職後の生活を送るためには、年金制度を正しく理解し、ご自身に最適な受給戦略を立てることが不可欠です。

この記事では、60歳から年金をもらえる条件やパターンをわかりやすく解説するだけでなく、損をしないための年金の賢い受け取り方、老後の生活費との関係、そして年金以外に必要な老後資金の準備まで、網羅的に解説します。

この記事を読んで、年金の不安を解消し、最適な老後資金計画を立てるための一歩を踏み出しましょう。

【この記事のポイント!】

- 年金を早く受給すると最大24%額が減る、逆に年金を遅く受給すると最大84%増える

- 60歳からの繰上げ受給は、80歳より長く生きると合計額で損をする可能性がある

- 年金だけでは老後生活費が月約3.4万円不足するかも。不足分はiDeCo・NISAで補える

- 年金不足や、老後の備えの不安は、IFA(独立系資産アドバイザー)への無料相談が吉

目次

60歳からもらえる年金の種類と、もらえる人の条件一覧

日本の公的年金の受給は原則65歳からですが、「60歳からもらえる」ケースも存在します。しかし、60歳から年金をもらえる条件を満たしていたとしても、「実際にいくらもらえるのか」は加入履歴や年金制度の種類によって大きく異なります。ここででは、60歳から年金を受け取れる主なパターンと、日本の年金制度の基本を解説します。

年金は原則65歳からの受給、でも60歳から受け取れるケースも

日本の公的年金制度は、老後の生活を支える大切な仕組みです。その基本原則として、年金の受給開始年齢は65歳と定められています。これは、老齢基礎年金と老齢厚生年金の両方に当てはまります。

しかし、この原則には例外が存在します。特定の条件を満たすことで、65歳よりも前の、60歳から年金を受け取り始めることが可能なケースがあるのです。この点が、「60歳から年金がもらえる」という言葉が生まれる所以であり、多くの方が関心を持つポイントです。

ご自身の状況が、この「60歳からの年金受給」に該当するのかどうかを正しく把握することは、老後のライフプランを具体的に考える上で非常に重要となります。次項では、その具体的なケースについて詳しく見ていきましょう。

60歳から年金が受け取れる「3つのパターン」

60歳から年金を受け取れるパターンは、主に以下の3つです。まずはご自身がこのいずれかに該当するかを確認しましょう。

| 年金の種類 | 60歳から受給できるか | 条件の概要 |

|---|---|---|

| 老齢基礎年金(繰上げ受給) | △(任意) | 本来は65歳開始だが60歳から繰上げ可能。ただし早くから受け取れる分、減額あり。 |

| 特別支給の老齢厚生年金 | ○ | 昭和36年4月1日以前(男性)/昭和41年4月1日以前(女性)生まれなど。 |

| 障害年金・遺族年金など | ○(条件次第) | 障害の程度・遺族の状況に応じて受給権が発生。 |

①繰上げ受給(前倒しで受け取る)

年金の「繰上げ受給」制度を活用すると、60歳から年金を受け取ることができます。年金には、個々人の選択で受け取りを早めたり、逆に遅らせられる制度があります。

「繰上げ受給」とは、ご自身の選択によって、本来65歳から受け取る老齢基礎年金と老齢厚生年金を、60歳から64歳までの間に前倒しして受け取る制度です。これは個々人の経済状況や健康上の理由により、「早く年金を受け取りたい」というニーズに応えるための選択肢ですが、その分、生涯にわたる年金額が減額されるという大きな注意点があります。

- 減額率:請求した月から65歳に達するまでの月数に応じて、1ヶ月あたり0.4%の減額率が適用されます(昭和37年4月1日以前生まれの方は0.5%)。例えば、1年繰上げて64歳から年金を受給すると、1ヶ月あたり0.4%の減額×12ヶ月分=4.8%となるので、1年で受け取れる年金は4.8%減ってしまうことになります。

- 最大減額率:最も減額率が大きくなるのは、60歳0ヶ月から受給を開始した場合です(65歳になるまでの60ヶ月前倒し)。この場合、0.4% × 60ヶ月分=24%の減額となります。この減額率は一生涯続き、65歳になったからといって元の金額に戻ることはありません。いくら60歳から年金が受け取れるとしても、毎年もらえるはずの金額が約4分の1も減ってしまうのは大きなリスクだと言えます。

早期に収入を得られるメリットがある一方で、減額の影響は大きいため、利用すべきかは慎重な検討が必要です。この制度については、後述の「繰上げ受給の仕組み・メリット・デメリットと具体例」でより詳しく解説します。

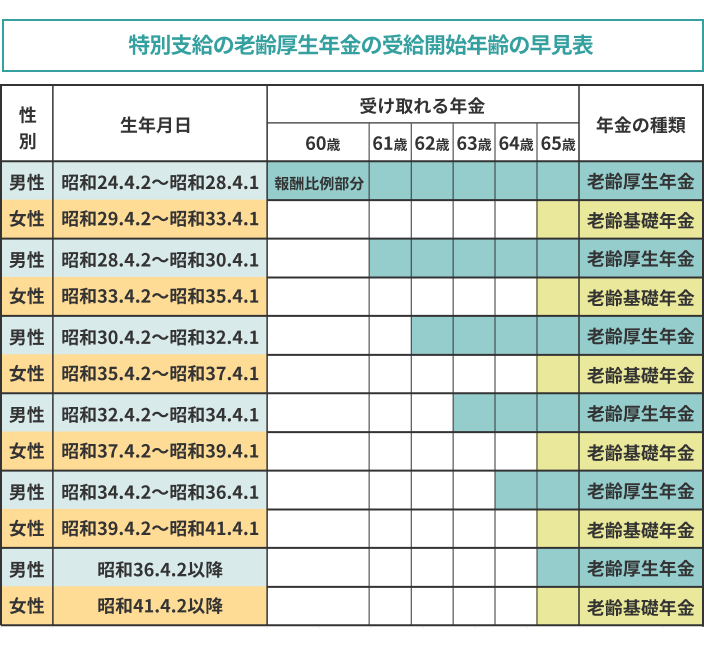

②特別支給の老齢厚生年金(特例の年金)

厚生年金保険の受給開始年齢はもともと60歳からだったのですが、昭和60年の法律改正により65歳からに引き上げられました。「特別支給の老齢厚生年金」は、厚生年金の受給開始年齢が段階的に65歳に引き上げられた際の、経過措置として設けられた年金です。そのため、全ての人が対象となるわけではなく、特定の生年月日以前に生まれた方が、60歳から65歳になるまでの間に受け取ることができます。

なお、特別支給の老齢厚生年金は、「報酬比例部分」と「定額部分」に分かれており、生年月日と性別に応じて、それぞれの受給開始年齢が異なります。

<特別支給の老齢厚生年金の主な受給条件>

- 生年月日:

- 男性:昭和36年4月1日以前生まれ

- 女性:昭和41年4月1日以前生まれ

- 年金加入期間:老齢基礎年金の受給資格期間(原則10年以上)を満たしていること。

- 厚生年金加入期間:厚生年金保険などに1年以上加入していたこと。

- その他:生年月日に応じた受給開始年齢に達していること。

特別支給の老齢厚生年金の対象者の多くは65歳を上回りつつあるため、この制度の対象者は年々少なくなっています。そのため、ご自身が特別支給の対象となるかどうかは、下記の早見表や、ご自身の生年月日と厚生年金加入期間を「ねんきん定期便」などで確認することが重要です。

③ 特定の年金(障害年金・遺族年金など)

これらは「老齢年金」とは異なる種類の年金ですが、受給条件を満たせば年齢に関わらず受け取ることが可能です。

- 障害年金:病気やケガによって生活や仕事に支障が出た場合に支給される年金です。初診日や年金保険料の納付状況など、特定の条件を満たすことで、60歳になる前でも受給対象となることがあります。

- 遺族年金:国民年金や厚生年金の加入者が亡くなった場合に、残された遺族(配偶者、子など)に支給される年金です。こちらも、亡くなった方の年金加入状況や遺族の年齢・状況に応じて、年齢に関わらず受給が開始されることがあります。

これら特定の年金は、老齢年金とは目的や条件が大きく異なるため、ご自身の状況に当てはまる可能性がある場合は、別途確認が必要です。

- ※【参考】日本年金機構ホームページ

- 老齢年金の繰上げ受給

- 特別支給の老齢厚生年金について

老齢基礎年金と老齢厚生年金:日本の年金制度の基本

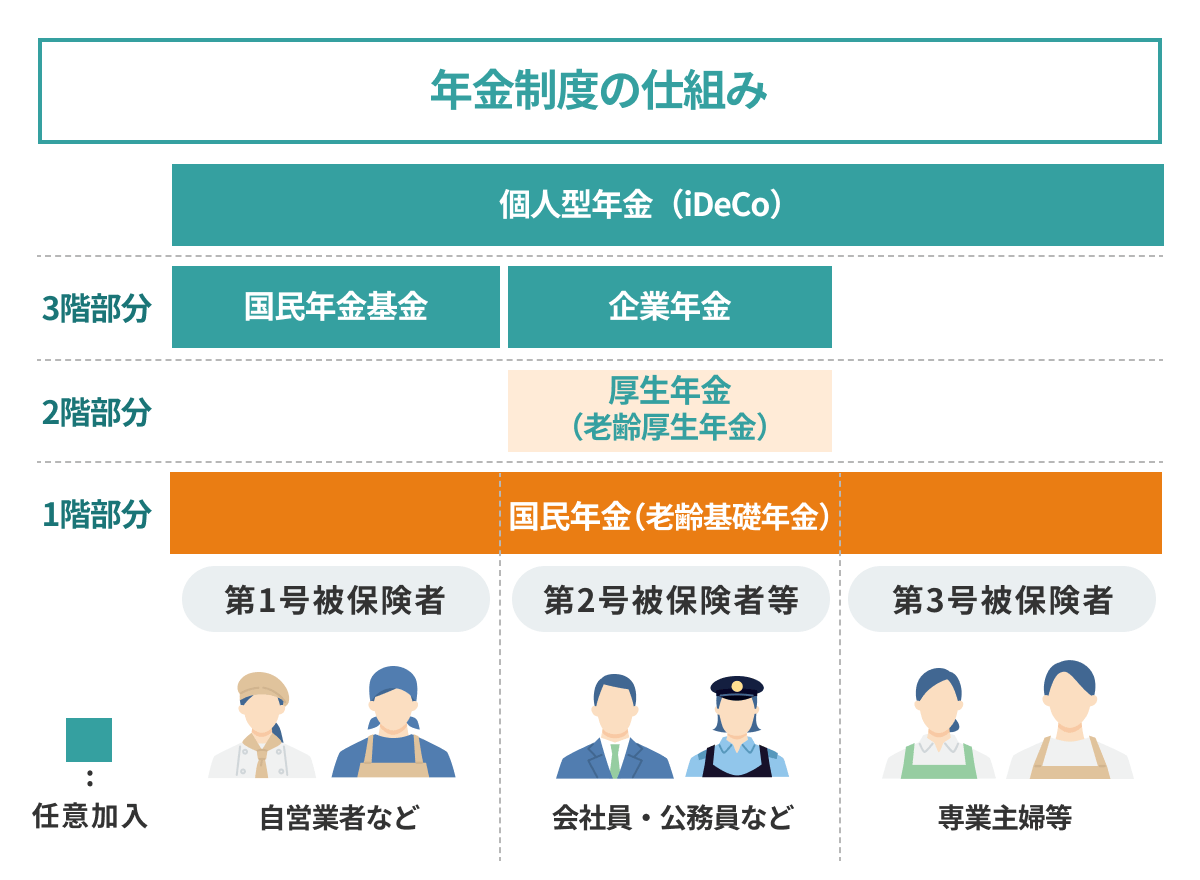

60歳から年金を受け取る方法をより正しく理解するため、ここで、日本の公的年金制度の基本的な構造である「2階建て」について改めて確認しておきましょう。なお、私的年金を含めると3階建てとも呼ばれます。

老齢基礎年金 / 国民年金(1階部分)

老齢基礎年金とは、日本国内に住む20歳以上60歳未満の全ての人が加入する「国民年金」から支給される年金です。名前の通り、老後の生活を支える基礎となる年金で、原則、65歳から支給されます。

老齢基礎年金は、保険料を納めた期間(厚生年金保険や共済組合等の加入期間を含む)と、保険料の免除を受けた期間などを合算した資格期間が、原則として10年以上ある場合に、終身にわたって受取ることができます。また、受給額は原則として、保険料を納めた期間や免除期間に応じて受給額が決まります。保険料を40年間(480ヶ月)全て納めると、満額の老齢基礎年金を受け取れます。

老齢厚生年金 / 厚生年金(2階部分)

老齢厚生年金は、会社員や公務員として働く方が加入する「厚生年金」から支給される年金です。会社員や公務員は、老齢基礎年金に上乗せされる形で受け取ります。

受給額は現役時代の給与や賞与の額(標準報酬月額・標準賞与額)、厚生年金への加入期間に応じて受給額が決まります。収入や勤続年数が長いほど、将来の老齢厚生年金額は高くなります。

国民年金と厚生年金の主な違いは、以下の表のとおりです。

| 国民年金(基礎年金) | 厚生年金 | |

|---|---|---|

| 加入対象 | 20歳以上60歳未満のすべての方 | 会社員、公務員など |

| 受給要件 | 保険料納付済期間と保険料免除期間などを合算した受給資格期間が10年以上ある | 老齢基礎年金の受給要件を満たす方に厚生年金の加入期間がある |

| 保険料(月額) | 定額(令和6年度は月額16,980円) | 給与に応じて(事業主と折半) |

| 主な給付 | 老齢基礎年金、障害基礎年金、遺族基礎年金 | 老齢厚生年金、障害厚生年金、遺族厚生年金 |

| 老齢年金の受給額 | 加入期間に応じて | 報酬額と加入期間に応じて |

| 受給開始年齢 | 原則65歳 | 原則65歳(生年月日によって60歳から64歳で受給できる方もいる) |

これらの年金は、原則として65歳から老齢基礎年金と老齢厚生年金が合算されて支給されます。

■主要な年金の種類と平均額の目安

具体的にどの年金でいくら受け取ることができるのでしょうか。どの年金でいくら程度受け取れるかはその人によって異なりますが、日本年金機構ホームページの例が参考になります。

| 令和7年度(月額) | 令和6年度(月額) | |

|---|---|---|

| 国民年金(老齢基礎年金(満額))※1 | 69,308円 | 68,000円 |

| 厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)※2 | 232,784円 | 228,372円 |

- ※1 令和7年度の昭和31年4月1日以前生まれの方の老齢基礎年金(満額)は、月額69,108円です。

- ※2 平均的な収入(平均標準報酬(賞与含む月額換算)45.5万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準です。

- ※【参考】日本年金機構ホームページ 令和7年4月分からの年金額等について

何歳から受け取るのがお得?年金受給の最適解は「あなた次第」

「年金をいつから受け取るべきなのか?」多くの方がこうした疑問を抱えるはずです。早めに受け取れば老後の安心感が得られる一方、一生涯受け取る年金額が減額されるというデメリットもあります。逆に受け取りを遅らせれば増額されますが、寿命の問題もありますからいつまで受け取れるかという不安もあります。

結論として、「年金を何歳から受け取るのが最もお得か」という疑問に、正解はありません。あなたの状況に合わせ、納得したうえで最適な年金の受け取りタイミングを決めることが重要です。

年金の損得は「健康寿命」と「ライフプラン」で大きく変わる

年金の損得を考える上で、最も重要な要素の一つが「健康寿命」です。健康寿命とは、健康上の問題で日常生活が制限されることなく生活できる期間を指します。

健康寿命と平均寿命

厚生労働省の「健康寿命の令和4年値について」によると、日本人の健康寿命は男性が72.57歳、女性は75.45歳です。一方、平均寿命は男性が約81歳、女性が約87歳(厚⽣労働省 簡易生命表 令和4年)です。この健康寿命と平均寿命の差(約8~12年)は、健康上の理由で他者の介助や医療を必要とする期間があることを示唆しています。

繰上げ受給のメリット

早期から年金を受け取れば、健康なうちに年金を受け取り、旅行や買い物などの活動に使うことができます。体を壊してしまっては、お金があってもやりたいことができないと考えるなら、早めに年金を受け取ることも考えて良いでしょう。また、もし平均寿命より早く亡くなった場合には、需給を遅らせて後から受け取り始めるよりも、結果として総受給額が多くなる可能性があります。

繰下げ受給のメリット

「女性は2人に1人が90歳まで生きる」という話があります。想定していた以上に長生きした場合、資産を取り崩し過ぎてしまって生活が出来なくなる可能性があります。繰下げ受給で65歳よりも後から年金を受け取ると、その分増額された年金額が生涯続くため、長生きした場合には総受給額が早期受給を上回ることになります。健康に不安が無く、長寿が見込める場合には繰下げ受給が有利だと言えます。

このように、年金は「長生きリスク」と「早期受給による減額リスク」のバランスで成り立っています。ご自身の健康状態や将来のライフプラン(何歳まで生きるか、いつまで働くか、どんな生活を送りたいかなど)を具体的に描くことが、最適な受給タイミングを見極める鍵となります。

- ※【参考】厚生労働省ホームページ

- 健康寿命の令和4年値について

繰上げ受給の仕組み・メリット・デメリットと具体例

「繰上げ受給」とは、原則65歳からの年金受給を、60歳から64歳の間で早める制度です。代わりに、受け取る年金額は減額されます。

仕組み

請求した月から65歳に達するまでの月数に応じて、年金額が減額されます。

減額率は1ヶ月あたり0.4%減額(昭和37年4月1日以前生まれの方は0.5%)です。

最も注意すべきなのは、繰上げ受給の減額は一生涯続くことです。65歳になったからといって元の金額に戻ることはありません。

メリット

- 早期に安定収入を確保:60歳で退職し、65歳までの無収入期間を避けたい場合や、貯蓄の取り崩しを抑えたい場合に有効です。

- 健康なうちに年金を活用:健康寿命が比較的短いと考える場合や、健康なうちに活動的な老後を楽しみたいと考える場合は、年金を有効活用できます。

- 総受給額が有利になる可能性:比較的早世した場合(損益分岐点より前に亡くなった場合)は、結果的に総受給額が多くなることがあります。

デメリット

- 生涯にわたる年金額の減額:繰上げ受給の減額は一生涯です。60歳になってすぐに年金を受け取ると、最大24%の減額が続きます。この場合、長生きすればするほど総受給額の「損」が大きくなります。

- 他の年金制度への影響:繰上げ受給を選択すると、国民年金の任意加入ができなくなったり(例えば「61歳から加入したかったが不可だった」等)、障害基礎年金や遺族厚生年金の受給に制限がかかる場合があります。特に健康に不安がある場合は注意が必要です。

- 取り消し・変更不可:一度繰上げ請求すると、後から取り消したり、受給開始時期を変更したりすることはできません。

<繰上げ受給の具体例>

ここでは、令和7年度の老齢基礎年金(国民年金)の満額831,700円を例に、受給開始年齢を早めた場合の年金額がどれだけ減額されるかを試算します。

| 受給開始年齢 | 減額率 (%) | 年金額 (円) |

|---|---|---|

| 65歳 | 0 | 831,700 |

| 64歳 | -4.8 | 791,800 |

| 63歳 | -9.6 | 751,900 |

| 62歳 | -14.4 | 712,000 |

| 61歳 | -19.2 | 672,100 |

| 60歳 | -24 | 632,200 |

このケースでは、60歳から年金を繰上げ受給すると、毎年20万円近く受取額が減ることが分かります。

繰下げ受給の仕組み・メリット・デメリットと具体例

「繰下げ受給」とは、原則65歳からの年金受給を、66歳から75歳の間で遅らせることで、年金額を増やせる制度です。

仕組み

繰上げ受給とは逆に、繰り下げた月数に応じて、年金額が増額されます。

増額率は1ヶ月あたり0.7%とされており、繰上げ受給の減額0.4%よりも大きく設定されています。最も増額率が大きくなるのは、75歳0ヶ月から受給した場合(120ヶ月繰下げ)です。この時、0.7% × 120ヶ月 =84%の増額となります。また、大事な注意点として、この増額も一生涯続きます。

メリット

- 生涯にわたる年金額の増加:最大84%の増額は非常に大きく、長生きすればするほど経済的な恩恵を大きく受けられます。

- 長寿リスクへの備え:平均寿命が延び続ける現代においては、想定外に長生きした場合に生活資金が尽きてしまう恐れがあります。繰下げ受給で年金額を増やせば、こうしたリスクを軽減できます。

デメリット

- 年金受給開始までの無収入期間:年金受給のタイミングを繰り下げると、それまでの生活費用は自ら賄うことになります。生活費が不足しないよう、貯蓄や就労収入で生活費をカバーする必要があります。

- 総受給額が不利になる可能性: 年金は生きている間しか受け取れません。万が一、繰り下げた後に比較的早世した場合(損益分岐点より前に亡くなった場合)は、結果的に総受給額が少なくなることがあります。

- 税金・社会保険料の負担増:年金額が増額されると、所得税や住民税、国民健康保険料などの負担も増える可能性があります。手取り額で考えることが重要です。

- 加給年金への影響:繰下げ受給を選択すると、65歳時点で受け取れるはずの加給年金(配偶者や子を扶養している場合に支給される加算)が受け取れなくなる場合があります。

<繰下げ受給の具体例>

ここでは、令和7年度の老齢基礎年金(国民年金)の満額831,700円を例に、受給開始年齢を遅らせた場合の年金額がどれだけ増額されるかを試算します。

| 受給開始年齢 | 増額率 (%) | 年金額 (円) |

|---|---|---|

| 65歳 | 0 | 831,700 |

| 66歳 | +8.4 | 901,600 |

| 67歳 | +16.8 | 971,500 |

| 68歳 | +25.2 | 1,041,400 |

| 69歳 | +33.6 | 1,111,300 |

| 70歳 | +42.0 | 1,181,200 |

| 71歳 | +50.4 | 1,251,100 |

| 72歳 | +58.8 | 1,321,000 |

| 73歳 | +67.2 | 1,390,900 |

| 74歳 | +75.6 | 1,460,800 |

| 75歳 | +84.0 | 1,530,700 |

このように、年金受け取りの開始を繰り下げれば、その分だけ受け取れる年金額は増加します。但し、年金には生きている間しか受け取れないことや、健康寿命はもっと早いという問題がありますから、いつ受け取るべきかは、一人ひとりのライフプランや資金計画に合わせて考える必要があります。

つまり、年金の「繰上げ受給」や「繰下げ受給」を利用するか考えるためには、まずは自分が90歳や100歳まで生きる場合の詳細な計画が必要だという事です。

「寿命まで生活資金が不足しないか?」、「年金受け取りを繰り下げたら、それまでの生活費は持つのか?」といった悩みをファイナンシャルプランニングで解決すれば、おのずと年金の賢い使い方もわかります。

年金について考えるなら、まずは専門家にシミュレーションしてもらいませんか?

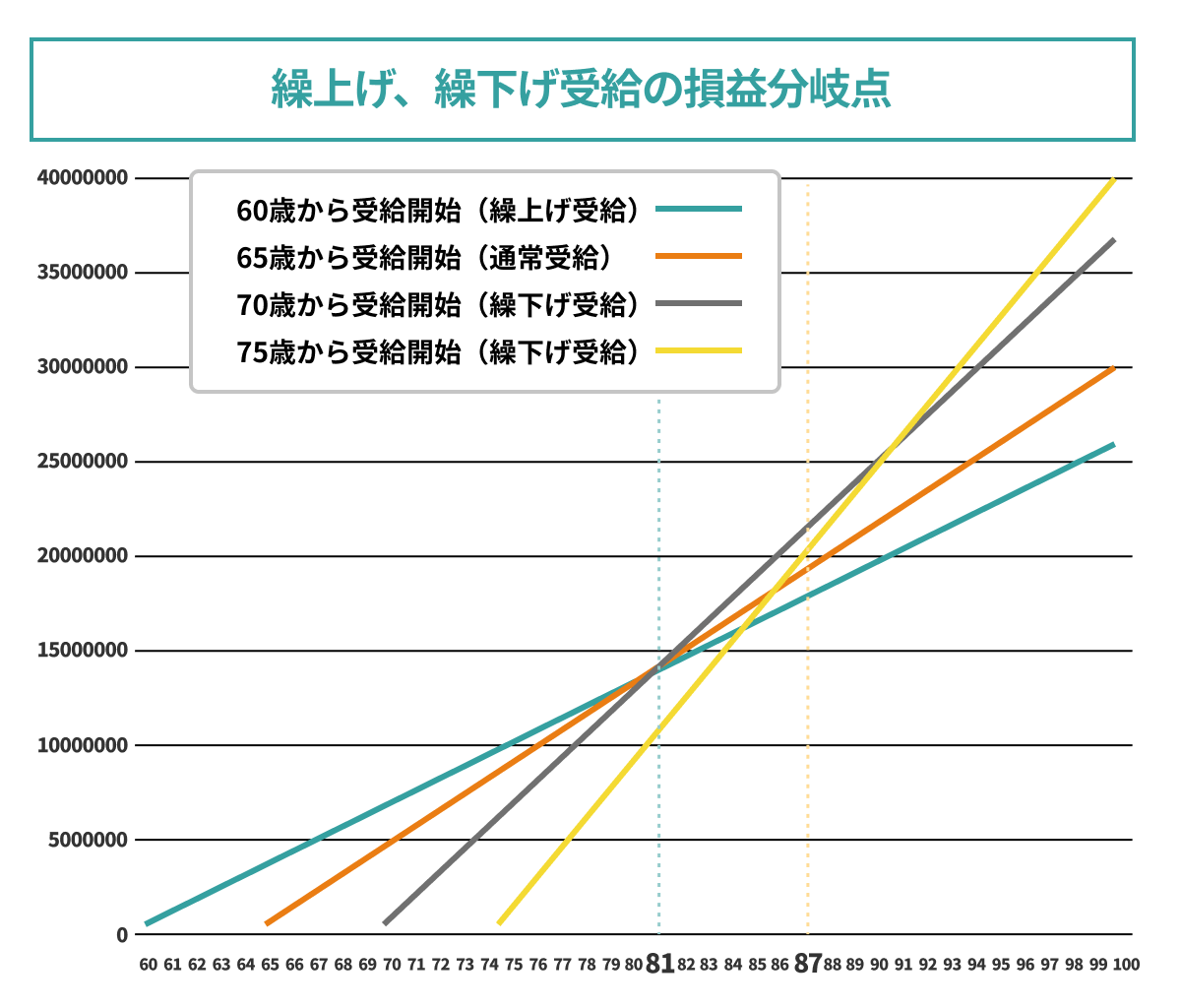

60歳繰上げは本当に損?損益分岐点を簡単に解説

繰上げ受給や繰下げ受給を検討する際、「何歳まで生きれば得になるのか」という「損益分岐点」を意識することが重要です。「損益分岐点」は、65歳から年金を受け取る場合と比べて、総受給額が逆転する年齢を指します。

損益分岐点の傾向は下記のようになります。

繰上げ受給の損益分岐点

60歳から繰上げ受給を開始した場合、男性の平均寿命(約81歳)まで生きたとすると、通常の65歳受給に比べて総受給額が少なくなる傾向にあります。一般的に、80歳前後が損益分岐点となるケースが多いとされています。

繰下げ受給の損益分岐点

70歳から繰下げ受給を開始した場合、80歳代前半で65歳受給の総受給額を上回ることが多くなります。

ここでは、具体的に令和7年度の老齢基礎年金(国民年金)の満額831,700円を例に、

- 60歳から繰上げ受給したとき

- 65歳から通常受給したとき

- 70歳から繰下げ受給したとき

- 75歳から繰下げ受給したとき

それぞれの受給総額を計算します。

65歳での通常受給開始と比較したとき、それぞれの損益分岐点は以下のようにまとめられます。)

以上のグラフから、

- 60歳から繰上げ受給した場合、80歳より長く生きると損をする

- 70歳から繰下げ受給を開始した場合、81歳より長く生きると得をする

- 75歳から繰下げ受給を開始した場合、86歳より長く生きると得をする

事が分かります。

損益分岐点は、年金額や個人の状況によって異なりますが、あくまで目安です。

年金受け取り開始のタイミングは、ご自身の健康状態や将来の経済状況、ライフプランを総合的に考慮して判断することが大切です。

60歳以降の働き方と年金:在職老齢年金と受給調整の仕組み

60歳以降も働き続ける場合、給与収入と年金受給額の合計によっては、年金の一部または全額が支給停止となることがあります。この仕組みを「在職老齢年金」と呼びます。せっかく生活費の足しにと仕事をしても、そのせいで受け取る年金が減ってしまっては困ります。年金を受給しながら働く方にとって非常に重要な制度ですので、正しく理解しておきましょう。

在職老齢年金とは?年金がカットされるケースを分かりやすく解説

在職老齢年金制度は、60歳以上で働いている高齢者の給与と年金の合計が一定額を超えた場合に、年金の一部が支給停止となる制度です。なお、在職老齢年金で支給停止の対象になるのは老齢厚生年金で、老齢基礎年金は減額されません。

この制度の目的は、年金収入と給与収入の合計が一定額を超えた場合に、年金の一部を調整(支給停止)することで、現役世代との賃金バランスや、年金財政の持続可能性を保つことにあります。

在職老齢年金制度は、2022年4月から大きな改正が行われ、支給停止の基準額が見直されました。改正前は60代前半(60歳~64歳)と60代後半(65歳以上)で基準が異なっていましたが、現在は原則として60歳以上の全ての人に同じ基準が適用されます。

働き過ぎに注意!年金がカットされる「調整額」とは?

2024年度は給与+年金が50万円以上になると在職老齢年金の対象でした。2025年度はこれが50万円から51万円に引上げられています。

| 時期 | 給与+年金の基準額 |

|---|---|

| ~2025年3月 (2024年度) |

50万円 |

| 2025年4月~2026年3月 | 51万円 |

| 2026年4月~(予定) | 62万円 |

在職老齢年金による年金の支給停止は、以下の計算式に基づき行われます。

支給停止の基準額(調整額)

年金の基本月額 + 総報酬月額相当額 の合計が、51万円(※2025年度の基準額)を超える場合に、超えた額の2分の1が年金から支給停止されます。

基本月額とは、老齢厚生年金(加給年金を除く)の月額を指し、総報酬月額相当額は、その月の標準報酬月額と、直近1年間の標準賞与額を12で割った額の合計のことです。

例えば、年金の基本月額が15万円、月給(総報酬月額相当額)が40万円の方の場合、

(15万円+40万円−51万円)×1/2

=2万円

となるので、支給停止になる金額は2万円とわかります。

このとき、在職老齢年金として受取れる年金額は15万円−2万円=13万円に減少します。

この在職老齢年金制度は、60歳以降も働き続ける上で、年金の手取り額に大きく影響する重要なポイントです。2026年4月以降は、高齢者の「働き損」を減らし60歳以降も働きやすくする目的から、基準額が62万円に引上げられる予定です。こうした基準額の引き上げが実現すれば、これまでよりも働いた成果が給与や年金に反映されやすくなります。

働き方によっては年金の多くが支給停止となる可能性もありますので、ご自身の収入と年金額をシミュレーションし、計画を立てることが大切です。

基本月額+総報酬月額相当額の合計が

51万円を超える

51万円を超えた額の

1/2の年金額が支給停止

51万円以下

老齢厚生年金は全額受給できる

60歳以降も働く場合の年金と税金・社会保険料

60歳以降も働き続け、給与と年金の両方を得る場合、税金や社会保険料の負担が増える場合があります。老後の生活費を計算するにはこうした負担も考慮する必要があります。

税金(所得税・住民税)

年金収入も給与収入も、所得税や住民税の課税対象となります。年金は「雑所得」として扱われ、公的年金等控除が適用されますが、給与所得との合算で課税所得が増えれば、税率が高くなる可能性があります。

社会保険料(健康保険料・介護保険料・厚生年金保険料)

厚生年金に加入して働く限り、厚生年金保険料は原則70歳まで支払い続けます。健康保険料や介護保険料(40歳以上の場合)も給与額に応じて発生します。年金額が増加することで、高齢者向けの国民健康保険料や後期高齢者医療保険料が上がる可能性もあります。

手取り額を最大化するためには、給与収入と年金収入のバランス、そしてそれらに伴う税金・社会保険料の負担を総合的にシミュレーションすることが重要です。

60歳からの生活費は足りる?年金だけに頼れない理由

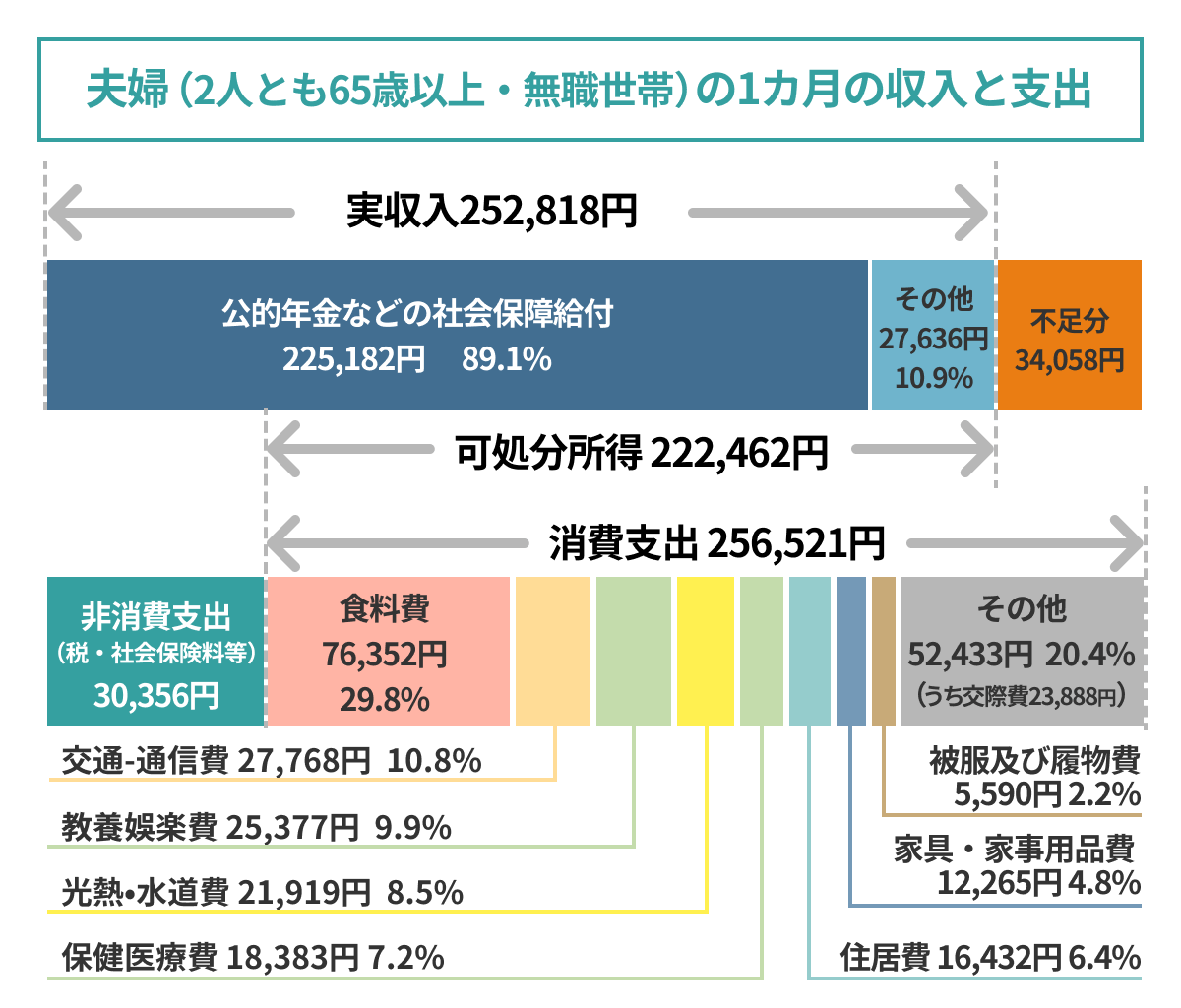

多くの人にとって、老後の生活を支える中心は公的年金ですが、現実問題として、「年金だけじゃ生活できない」という声も少なくありません。実際、家計調査データでも公的年金だけでは生活費が赤字になる世帯が存在します。残念ながら年金収入だけでは生活費が不足するケースが一般的です。この現実を理解し、年金以外の資金準備の必要性を認識することが、安心して老後を送るための重要なステップとなります。

年金と生活費のギャップ:データが示す老後資金の現実

65歳以上の無職夫婦世帯では毎月約3.4万円の不足があるというデータがあります。

総務省の「家計調査」(家計収支編_総世帯)によると、夫婦ともに65歳以上の無職世帯(夫婦のみの世帯)の家計をみると、実収入は252,818円です。ここから税金や社会保険料等を差し引くと、可処分所得は約22.2万円になります。これに対して、消費支出は約25.7万円なので、差し引き約3.4万円の不足が出ています。

また、65歳以上の単身無職世帯の家計をみると、可処分所得約12.1万円に対して消費支出は約14.9万円で、約2.8万円が不足しています。

2019年6月に金融庁の金融審議会「市場ワーキング・グループ」報告書から話題が広がった「老後2000万円問題」は、公的年金以外に約2,000万円の貯蓄が必要になる可能性を示し、多くの人々に老後資金への関心を高めました。この金額はあくまで目安であり、個人のライフスタイルや健康状態によって大きく変動しますが、「年金だけでは老後資金が不足する」可能性が高いという現実は共通認識として持っておくべきです。

長生きすればするほど、生活費、医療費、介護費などの支出が増える可能性があり、年金だけでは途中で資金が枯渇するリスクが高まります。

「60歳以降の出口戦略」としての貯蓄・退職金活用

年金収入だけでは不足する生活費を補うため、60歳以降のセカンドライフプランとして、貯蓄や退職金を計画的に活用することが不可欠です。

貯蓄の計画的取り崩し

預貯金や定期預金など、現役時代にコツコツと貯めてきた資産を、老後の生活費として計画的に取り崩す必要があります。闇雲に取り崩すのではなく、月々の不足額を明確にし、いつまでにいくら必要かを見える化することが重要です。

退職金の活用

退職金は、老後資金の大きな柱となります。一時金として受け取るか、年金形式で受け取るか、または運用に回すかなど、その活用方法は多岐にわたります。退職金を賢く運用・管理することで、老後の資産寿命を大きく延ばすことが可能です。

年金の他に必要な準備額とは?

年金と退職金・貯蓄だけでは、老後の生活を支えきれない可能性もあります。 必要な準備額は、あなたの「理想の老後生活」と「現在の資産状況」によって大きく異なります。

生活費

ゆとりのある生活を送りたい場合、平均的な支出額では足りない可能性があります。趣味や旅行、交際費なども考慮に入れる必要があります。

医療費・介護費

高齢になると医療費がかさむ傾向があり、予期せぬ介護が必要になる可能性もあります。これらの費用は、長期にわたる場合、大きな負担となります。

住宅関連費用

自宅に住み続ける場合でも、修繕費やリフォーム費用が必要になることがあります。賃貸の場合は、家賃の支払いが生涯続きます。

これらの費用を考慮し、年金収入で賄えない部分をどれくらいの期間、いくら補う必要があるのかを具体的に把握することが、老後資金計画の出発点となります。

「老後資金、本当に足りるだろうか?」と不安に感じた方へ

退職金・年金・貯蓄だけでは、長寿化や医療費・物価高騰に対応できないこともあります。

万が一老後資金が不足しないよう、90歳までの毎年の収支やイベントごとをまとめた、ライフプラン表を作ってお金の動きをあらかじめ押さえておくのがベストです。

IFA(独立系ファイナンシャルアドバイザー)なら、

老後の不安に合わせた中立的な資産活用戦略をアドバイス可能です。

の老後プランを作る

老後資金を「見える化」する!具体的なシミュレーション方法とフロー

漠然とした老後資金への不安を解消し、具体的な行動に移すためには、ご自身の老後資金を「見える化」するシミュレーションが非常に有効です。この章では、その具体的な方法と手順を解説します。

なぜ老後資金のシミュレーションが必要なのか?

老後資金シミュレーションは、主に以下の4点で効果があります。

- 現状の把握

現在の資産状況や将来の年金見込み額だけでは、老後の生活費が足りるのか、どのくらい不足するのかが不透明です。シミュレーションを行うことで、漠然とした不安を具体的な数字に変え、現状を明確に把握できます。 - 目標設定の明確化

いつまでに、いくら準備すれば良いのか、具体的な目標額が明らかになります。これにより、日々の資産形成や支出の見直しに対するモチベーションが高まります。 - 対策の検討

シミュレーション結果で資金不足が判明した場合でも、早期に把握することで、支出の見直し、働き方の変更、資産運用計画の策定など、具体的な対策を講じる時間を確保できます。 - ライフプランとの連動

家族構成の変化、住宅の購入、子どもの教育費、リフォーム、海外旅行など、人生の大きなイベントには出費がつきものです。こうしたイベントと資金計画を連動させることで、より現実的で後悔のないプランを立てられます。

シミュレーションに必要な情報と準備物

シミュレーションを始める前に、以下の情報を手元に準備しましょう。

より正確な数値を元に計画を立てることで、ライフプランの正確性が増します。

- 「ねんきんネット」での年金見込み額確認方法

まず重要なのが、将来受け取れる年金の見込み額です。「ねんきん定期便」に記載されたアクセスキーを使って「ねんきんネット」に登録すると、ご自身の現在の年金加入状況に基づいた詳細な年金見込み額を試算できます。これは老後資金シミュレーションの土台となりますので、必ず確認しておきましょう。 - 現在の家計収支、貯蓄、資産状況

毎月の収入(手取り額)、固定費・変動費などの支出、預貯金残高、株式や投資信託などの投資資産、退職金の見込み額などを把握しておきましょう。住宅ローンなどの返済があるなら、それがいつまで続く予定かも見返してください。保険に入っているのであれば、満期がいつで、いくら返ってくるかも確認が必要です。 - 将来のライフイベントと必要資金

自身の将来に、「いつ」「どのような」ライフイベントが発生し、それぞれに「いくら」の資金が必要になるかを具体的に洗い出します。例えば、子どもの独立や、結婚資金援助。リフォーム、車の買い替え、海外旅行、医療費、介護費など、思いつく限り細かく洗いだすことが重要です。

老後資金シミュレーションの具体的な3ステップ

これらの情報を準備したら、以下のステップでシミュレーションを進めていきましょう。

Step1ライフイベント表の作成

まず、今後発生する可能性のあるライフイベントとその時期、おおよその費用を時系列で書き出します。家族の年齢(配偶者、子供など)も書き入れると、より具体的なイメージが湧きます。書き出しの際には、日本FP協会のライフプラン表などのツールが便利です。

| 年齢(夫婦) | ライフ イベント |

想定 費用 |

資金源 |

|---|---|---|---|

| 60歳/58歳 | 定年退職 | +1500 万円 |

退職金・貯蓄 |

| 62歳/60歳 | 住宅リフォーム | -300 万円 |

貯蓄 |

| 65歳/63歳 | 年金受給開始 | - | 年金 |

| 66歳/64歳 | 海外旅行 | 100 万円 |

貯蓄 |

| 80歳/78歳 | 医療費・介護費発生 | - | 貯蓄・保険 |

Step 2キャッシュフロー表の作成

作成したライフイベント表と、年金見込み額、現在の収入・支出データをもとに、将来の年間収支と貯蓄残高の推移を予測する「キャッシュフロー表」を作成します。これにより、何歳で貯蓄が底をつく可能性があるか、資金が不足しそうかを視覚的に把握できます。まずは大まかに作りたいのであれば、自分でExcelなどを利用して作成したり、日本FP協会の「家計のキャッシュフロー表」を使ってもいいでしょう。

- 収入の予測:公的年金(繰上げ・繰下げを仮定)、退職後、再就職による給与、退職金、運用益など

- 支出の予測:基本生活費、特別支出(イベント費用)、医療費・介護費など

- 貯蓄残高の推移:毎年、「年初の貯蓄残高+年間収支=年末の貯蓄残高」で計算

Step 3シミュレーションツールの活用

手計算やExcelでも可能ですが、より手軽で正確なシミュレーションには、オンラインツールを活用するのがおすすめです。インターネット上には簡単にライフプランのシミュレーションができるサイトが多くあります。

- 金融庁「ライフプランシミュレーター」

金融庁が提供するツールで、ライフイベントや収支を入力することで、将来の資産推移をグラフで確認できます。基本的な情報入力で簡単に試算が可能です。 - 各金融機関(銀行、証券会社、保険会社など)の無料シミュレーター

多くの金融機関がウェブサイト上で無料のシミュレーションツールを提供しています。それぞれのサービスと連携している場合もありますが、一般的に使いやすく、詳細な条件設定が可能なものもあります。 - Excelテンプレート

家計簿アプリやFP系のウェブサイトで、無料のExcelテンプレートが提供されていることもあります。自身でカスタマイズしたい場合に便利です。

- ※【参考】日本FP協会_便利ツールで家計をチェック

シミュレーション結果の評価と定期的な見直しの重要性

シミュレーションの結果、老後資金が不足する可能性が判明したからといって過剰に不安を感じたり、焦る必要はありません。早い段階で気が付けたなら、打つべき手はたくさんあります。

不足額の把握

具体的にいくら足りないのか、何歳で資金が底をつく可能性があるのかを明確にします。

自分にわかる範囲では見落としがあるかもしれない、と感じる場合はファイナンシャルプランナーやIFAなどの専門家に相談がおすすめです。

対策の検討

不足額が分かったら、それを補うための方法を考えます。

- 支出の見直し:現在や老後の生活費をもう少し抑えられないか。

- 働き方の調整:60歳以降も働き続ける期間や、収入目標を設定する。

- 資産運用:積極的な運用で資産を増やすことを検討する(次章で詳しく解説します)。

- 年金受給時期の再検討:繰下げ受給による年金増額を検討する。

定期的な見直し

ライフプランや経済状況は常に変化します。結婚、出産、転職、病気、資産運用の状況、物価変動など、節目ごとにシミュレーションを見直し、計画を修正していくことが非常に重要です。

年金だけでは足りない分を補う!老後資金の賢い資産形成手段

年金収入だけでは老後資金が不足する可能性があることがわかったなら、早めの対策が必要です。少子高齢化が進む現代において、年金だけに頼らず、自らの手で老後資金を形成することは不可欠です。この章では、年金不足を補うための具体的な資産形成手段とその特徴、賢い活用法を解説します。

なぜ年金以外の資産形成が必要なのか?

年金以外にも自分で老後資金を準備することが必要だと言われる理由は、大きく分けて二つあります。

老後資金不足の現実と「人生100年時代」

平均寿命の伸長により、老後期間はかつてないほど長くなっています。そして、それに伴い、必要な老後資金も増加の一途をたどっています。仮に60歳で退職したとして、100歳まで生きるなら、40年分の生活費を蓄えておかなくてはいけません。前述の「老後2000万円問題」が示すように、公的年金だけではいざという時に不足する可能性が高く、自助努力による資金準備が必須となっています。

インフレリスクへの対策

物価が上昇するインフレが急速に進むと、お金の価値は相対的に目減りします。利息などで貯蓄を増やすよりも、値上がりのペースが速くなってしまうからです。預貯金だけでは、将来の物価上昇に対応できず、実質的な購買力が低下するリスクがあります。資産運用を通じて、インフレに負けないように資産を増やしていくことが重要です。

老後資金を増やす主な資産形成手段の紹介と徹底比較

老後資金準備のための主な資産形成手段には、税制優遇が受けられるお得な制度が多く存在します。それぞれの特徴を理解し、ご自身の状況に合ったものを選択しましょう。

| 制度名 | 主な目的 | 税制優遇 | 引き出し時期 | 投資対象 の自由度 |

|---|---|---|---|---|

| iDeCo | 老後資金 | 掛金控除、運用益非課税、受取時優遇 | 原則60歳以降 | 投資信託など(限定的) |

| 新NISA | 幅広い目的 | 運用益・ 売却益非課税 |

いつでも可能 | 投資信託、個別株など(幅広い) |

| 個人年金保険 | 老後資金 | 生命保険料控除 | 設定した年金受給開始時期 | 保険商品(選択肢は少ない) |

| 企業型確定拠出年金(DC) | 老後資金 | 掛金控除、運用益非課税、受取時優遇 | 原則60歳以降(勤務先による) | 投資信託など(勤務先による) |

iDeCo(個人型確定拠出年金)

特徴

老後資金形成に特化した私的年金制度です。自分で掛金を拠出し、運用商品を選んで運用します。原則60歳まで引き出せない制約がありますが、その分、非常に強力な税制優遇が設けられています。

メリット

- 拠出時:掛金が全額所得控除の対象となり、所得税・住民税が軽減されます。

- 運用時:運用益が非課税で再投資されます(通常は20.315%の税金がかかる)。

- 受取時:一時金で受け取る場合は退職所得控除、年金形式で受け取る場合は公的年金等控除の対象となり、税負担が軽減されます。

デメリット

- 原則60歳まで引き出せないため、急な出費には対応できない。

- 口座管理手数料などのコストがかかる。

向いている方

特に老後の生活費を効率よく貯めたいと考える方に向いています。iDeCoの最大の弱点は60歳まで引き出せない事です。そのため、住宅のリフォームや子供の進学などで大きな出費が必要になり、資金を引き出す可能性がある方にはiDeCoは向きません。一方で、上記のようにiDeCoには強力な税優遇制度があるため、60歳以降のために資産を増やしながらたくわえるのにはとても適しています。将来のために確実に老後資金を準備したい方、節税効果を重視したい方に特に向いています。

NISA(少額投資非課税制度)

特徴

投資で得た利益が非課税になる制度です。2024年からは「新NISA」として制度が恒久化・非課税保有限度額が拡大され、より柔軟で使いやすくなりました。

新NISAのポイント:

- つみたて投資枠:年間120万円まで、積立投資に適した投資信託などを非課税で運用できる。

- 成長投資枠:年間240万円まで、個別株や投資信託など、より幅広い商品を非課税で運用できる。

- 非課税保有限度額:生涯で1,800万円(うち成長投資枠は1,200万円)まで投資元本を非課税で保有できる。

メリット

- 運用益が非課税。

- いつでも投資した資金を引き出すことが可能(ただし現金化のタイミング次第で損の可能性もあり)。

- 幅広い金融商品に投資できる。

デメリット

- 非課税投資枠に上限がある。

- 元本保証ではないため、投資元本を割り込むリスクがある。

向いている方

老後資金だけでなく、教育資金や住宅資金など、将来の様々な資金ニーズに対応したい方、柔軟に資金を引き出せる選択肢を残したい方に適しています。また、NISA枠の中では井手尾よりも広い商品群から投資対象を選べるため、資産運用の経験を積みたいという方はNISAから始めると良いでしょう。

個人年金保険

特徴

保険料を払い込み、老後に年金形式で受け取る貯蓄型の保険商品です。貯蓄機能と年金受給機能を併せ持ちます。

メリット

- 計画的に老後資金を準備できる。

- 生命保険料控除の対象となり、所得税・住民税が軽減される。

デメリット

- インフレに弱い傾向がある(年金額が固定の場合)。

- 途中解約すると元本割れする可能性がある。

- 運用利回りはiDeCoやNISAと比較して低い傾向にある。

向いている方

元本確保型で確実に老後資金を積み立てたい方、税制優遇を受けながら貯蓄したい方におすすめです。しかし、商品によっては元本が保証されていないこともあるので注意してください。

企業型確定拠出年金(DC)

特徴

企業が掛金を拠出し、従業員が運用する年金制度です。iDeCoと同様に、拠出時・運用時・受取時に税制優遇が受けられます。会社によって導入の有無や制度の内容が異なります。iDeCoとの併用も可能です。

メリット

- 会社が掛金を拠出してくれるため、従業員自身の負担が少ない。

- iDeCoと同様の税制優遇が受けられる。

デメリット

- 会社の制度に依存するため、加入できない場合がある。

- 原則60歳まで引き出せない。

向いている方

iDeCo同様に、特に老後の生活費を効率よく貯めたいと考える方に向いています。弱点も同様で、原則60歳まで引き出せない事です。

その他の資産運用(投資信託、株式投資など)

年金不足を補うための手段として、上記のような税制優遇制度以外にも、証券口座を開設して直接投資信託や個別株式などに投資する方法があります。

特徴

投資対象が非常に豊富で、自身の判断で自由にポートフォリオを組める。

注意点

非課税制度ではないため、売却益や配当金には通常20.315%の税金がかかります。元本割れリスクも理解した上で、分散投資や長期・積立投資を意識することが重要です。

最適な組み合わせ方と注意点:専門家への相談の必要性

これらの資産形成手段は、単独で利用するだけでなく、複数組み合わせて活用することで、税制優遇を最大限に享受し、効率的に老後資金を準備することが可能です。

- 活用例:iDeCoで老後資金の基礎を固めつつ、新NISAでより柔軟な資産運用を行い、個人年金保険で確実に貯蓄を積み立てるなど。

ただし、ご自身の収入、支出、家族構成、リスク許容度、老後資金の目標額によって、最適な組み合わせは異なります。無理のない範囲で継続できる計画を立てることが重要ですし、投資には元本割れのリスクが伴うことも理解しておきましょう。

最適な資産形成プランを立てるためには、専門的な知識を持ったファイナンシャルアドバイザーに相談することをおすすめします。

60歳以降でも年金を増やせる方法と制度活用術

ライフプランを立ててみて、年金受給額が予想より少なくて足りなそうだ、あるいはもっと年金の受給額を増やしたいと感じる方もいるでしょう。実は、60歳以降でも、年金を増やすことができます。ここでは60歳以降でも年金を増やすための、いくつかの方法や制度を活用することができます。

60歳からの国民年金・付加年金の任意加入制度

過去に国民年金保険料の未納期間があるなどして、老齢基礎年金を満額もらえない場合、60歳以降も国民年金に任意で加入し、保険料を納めることができます。

国民年金の任意加入制度

60歳以上65歳未満の期間に国民年金に任意加入することで、年金受給資格期間を満たしたり、老齢基礎年金の年金額を増やしたりすることが可能です。ただし、厚生年金に加入している場合や繰上げ受給を選択している場合は利用できません。

付加年金保険料を納める

国民年金の第1号被保険者や任意加入被保険者は、月額400円の付加保険料を納めることで、将来の年金に「200円×付加保険料納付月数」が上乗せされます。納めた保険料は2年で元が取れる計算になるため、非常にお得な制度と言えます。

厚生年金に長く加入して年金を増やす

国民年金と異なり、厚生年金は原則70歳まで加入し厚生年金保険料を納めることができます。60歳以降も会社員や公務員として働けば、その間は厚生年金に加入し、保険料を支払うことになります。これにより、受け取れる老齢厚生年金が増えます。厚生年金は、加入期間が長く、支払った保険料が多いほど年金額が増える仕組みだからです。

60歳以降も働き続け、厚生年金に加入し続けることで、将来の老齢厚生年金を増やすことができます。ただし、前述の「在職老齢年金」の仕組みにより、年金と給与の合計額によっては年金が一部支給停止になる可能性があるため注意が必要です。

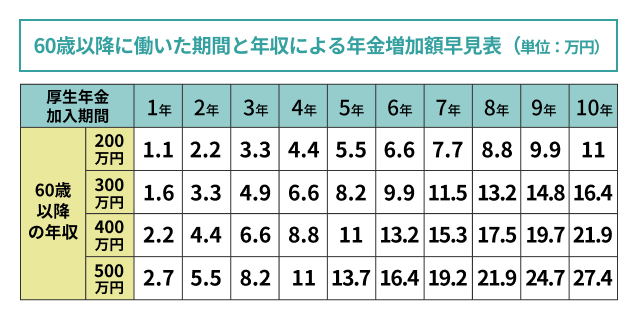

60歳以降にどの程度働くと、いくら年金が増えるのかは、下記の早見表を参考にしてください。

上記の図から、例えば60歳から65歳まで、年収400万円で5年間働いた場合、受取れる年金額は年11万円増える計算となります。仮にその後85歳までの20年間年金を受取ったとすると、受給額は220万円増えることになります。

繰下げ受給を最大限に活用し年金を増やす戦略

「繰下げ受給の仕組み・メリット・デメリットと具体例」で解説した通り、年金受給開始を遅らせる「繰下げ受給」は、年金額を増やす強力な方法の一つです。

- 65歳以降も働き続けるつもりでいて、その間の生活費を給与で賄える場合

- すぐに年金を受け取り始めなくても十分な貯蓄がある場合

は、積極的に繰下げ受給を検討する価値があります。

最大75歳まで繰り下げれば年金額を84%も増やすことができ、長寿リスクへの非常に有効な備えとなります。更には、

夫婦での戦略:夫婦の一方が繰下げ、もう一方は繰上げあるいは通常受給にするなど、世帯全体の年金総額を最適化するための戦略も考えられます。

60歳からの年金受け取りに迷ったら…中立の専門家に相談という選択肢

年金制度は複雑であり、ご自身のライフプランや資産状況、将来の希望によって最適な受給方法は千差万別です。年金制度の内容も更新されていくため、常に知識をアップデートしたり、一人で全てを判断することは大変です。自分だけで年金プランを考えるのに不安を感じる場合は、専門家への相談が有効です。

年金に関する相談ができる主な専門家とそれぞれの特徴

年金について相談できる専門家はいくつか種類がありますが、得意な分野や、対応できる内容は専門家ごとに異なります。特徴を知って、貴方の悩みに一番合う相談相手を選びましょう。

社会保険労務士(社労士)

社労士は年金制度全般のエキスパートであり、企業の労務管理や従業員の労働・社会保険に関する手続きを専門的に行っています。社労士の業務は、企業における採用から退職までの「労働・社会保険に関する諸問題」や「年金の相談」に応じるなど、多岐にわたります。

公的年金の受給相談や手続き代行、複雑な年金制度の解説を得意とする一方で、「資産運用」は専門外のため、老後に向けた資産運用や資産形成の相談には向きません。

ファイナンシャルプランナー(FP)

年金だけでなく、貯蓄、投資、保険、税金、住宅ローンなど、お金に関する幅広い知識を持ち、個人のライフプランに応じた総合的な資産計画を提案する専門家です。

お金の計画立案を得意とする一方で、「じゃあどの投資信託や株式を買えばいいの?」といった具体的な投資の相談はFP資格では回答できません。多くの場合FPは保険代理店も兼ねているので、保険の提案は可能です。

IFA(独立系ファイナンシャルアドバイザー)

「金融商品仲介業者」として、投資を考えている方と、証券会社の間に立って第3者としてアドバイスを行う専門家です。特定の金融機関に属さないため、中立的な立場でお客様の資産運用やライフプランに関するアドバイスを提供します。

多くのIFAはFP資格も保有しているため、ライフプランニングの相談から具体的な資産形成プランの提案まで、一貫して相談出来ることが強みです。しかしIFAの提案方針や能力はその会社ごとにバラバラなので、自分に合うIFAを探すのは手間がかかります。

手軽に信用できるIFAに相談するなら、IFAナビの『資産運用の無料相談窓口』のような無料のIFA紹介サービスを使うと良いでしょう。

関連記事はこちら

年金事務所

日本年金機構が運営する公的機関で、年金記録の確認、年金見込み額の試算、裁定請求手続きなど、公的年金に関する基本的な相談と手続きに対応しています。

銀行・証券会社

銀行や証券会社にもFP資格を持つアドバイザーが在籍しており、自宅の近くに店舗があれば窓口で気軽に相談できる点が強みです。基本的には、資産運用商品(投資信託など)の提案と合わせて、老後資金計画の相談に応じる傾向にあります。

なぜ「中立」のIFAへの相談が賢い選択なのか

IFAへの相談が特に賢い選択肢となる理由は、その「中立性」と「包括的なサポート」にあります。

- 中立性:

IFAは自社経営のコストが安い事や、特定の金融機関に属さないことから、商品販売ノルマや売上目標に縛られにくく、最適な金融商品やサービスを提案しやすいとされます。年金の受け取り方から、退職金の運用、NISAやiDeCoの活用、相続対策まで、幅広い選択肢の中からカスタマイズされたアドバイスが期待できます。 - 包括的なサポート:

年金受給の検討だけでなく、シミュレーション結果を踏まえた老後資金全体の資産形成戦略、家計の見直し、ライフプランニングまで、一貫してサポートを受けることができます。老後生活の相談相手なら、長くお付き合いができるべきですが、銀行や証券会社は定期的に異動が行われる場合があります。その点、IFAは異動がないことからも、長期的な視点で、あなたの人生に寄り添うパートナーとして機能します。

複雑な年金制度の理解から、老後資金の具体的な準備まで、お金のプロの知見を借りることで、より安心して、最適な老後設計を進めることができるでしょう。

よくある質問(FAQ)

ここでは、60歳からの年金や老後資金に関するよくある質問にお答えします。

Q.60歳で退職した場合、年金をもらうまで生活費はどうすれば良いですか?

A.

60歳で退職し、年金受給が原則65歳からの場合、その間の5年間は収入が途絶えることになります。この期間の生活費は、主に「退職金」や「これまでの貯蓄」を取り崩すことで賄うことになります。また、雇用保険の「高年齢雇用継続給付金」や「失業給付」も活用できる場合があります。この期間の資金計画は特に重要ですので、具体的なシミュレーションを行い、必要であれば繰上げ受給も検討することになるでしょう。

Q.繰上げ受給を途中でやめることはできますか?

A.

一度繰上げ受給の請求を行うと、原則としてその決定を取り消したり、受給開始時期を変更したりすることはできません。減額された年金額が生涯にわたって適用されます。そのため、繰上げ受給を検討する際は、メリットとデメリットを慎重に比較し、ご自身のライフプランを十分に考慮した上で判断することが極めて重要です。

Q.妻(夫)が専業主婦(主夫)の場合、年金はどうなりますか?

A.

専業主婦(主夫)の方も、国民年金制度に「第3号被保険者」として加入しており、保険料を個別に納める必要なく、将来老齢基礎年金を受け取ることができます。また、配偶者が厚生年金に加入していた場合、条件を満たせば「加給年金」や「振替加算」の対象となることもあります。夫婦で協力して老後資金を形成することが重要です。

Q.ねんきんネットの見方や活用法について教えてください。

A.

「ねんきんネット」は、ご自身の年金記録や将来の年金見込み額をインターネット上で確認できるサービスです。

- 利用方法:「ねんきん定期便」に記載されたアクセスキーを使って登録するか、事前にユーザーIDを取得することで利用できます。

- 活用法:

- 年金記録の確認: これまでの加入期間や保険料の納付状況を確認し、間違いがないかチェックできます。

- 年金見込み額の試算:将来受け取れる年金額を、様々な受給開始年齢(60歳、65歳、70歳など)でシミュレーションできます。

- 「ねんきん定期便」の電子版: 郵送される定期便と同じ情報をウェブで確認できます。

- 電子申請: 一部の年金手続きをオンラインで行うことも可能です。 老後資金計画の第一歩として、ご自身の年金情報を正確に把握するためにぜひ活用しましょう。

Q.老後資金のシミュレーションはどこでできますか?

A.

老後資金のシミュレーションは、様々な場所やツールで行うことができます。

- 公的機関:金融庁の「ライフプランシミュレーター」は、基本的な情報を入力するだけで簡単に試算できる便利なツールです。

- 金融機関:銀行、証券会社、保険会社などのウェブサイトで、無料のシミュレーションツールが提供されていることが多いです。

- ファイナンシャルプランナー(FP):個別の状況に合わせて、より詳細なシミュレーションとアドバイスを受けることができます。

ご自身の情報(年金見込み額、現在の貯蓄、毎月の収支、将来のライフイベントなど)を正確に入力することが、シミュレーションの精度を高める上で重要です。

Q.60歳から年金はいくらもらえますか?

A.

特別支給の老齢厚生年金の対象者であれば、60歳から受給可能な場合があります。または、繰上げ受給を選択する場合も60歳から年金を受け取れます。いくらもらえるかを正確に把握するには、「ねんきん定期便の見方」を参考にするか、「ねんきんネット」で試算するのが有効です。

Q.年金だけでは生活できない場合、どうすればいいですか?

A.

「年金だけじゃ生活できない」と感じたら、退職金・貯蓄の取り崩しやiDeCo・NISAによる資産運用の検討が必要です。収支のシミュレーションを行い、「老後生活費が足りない」状態に備えた計画を立てることが、安心した老後生活の第一歩です。

まとめ60歳から年金を受け取るかは貴方次第、損を避けるには早めの計画が鍵

この記事では、60歳から年金を受け取れる条件やその種類、平均額、そして「いつから受け取るのがお得なのか」という疑問について、多角的に解説してきました。日本の年金制度は複雑に感じられるかもしれませんが、「知らないことで損をする」リスクを避けるためにも、ご自身の年金について正しく理解し、計画を立てることは、安心して老後を送るための非常に重要な一歩です。

60歳からの年金、最適な受給タイミングは「あなた次第」

- 「60歳から年金がもらえる人」と「そうでない人」がいることを理解し、ご自身が「特別支給の老齢厚生年金」の対象者であるかを確認することが出発点です。

- 原則65歳からの受給に加え、早く年金を受け取りたい場合は「繰上げ受給」、年金額を増やしたい場合は「繰下げ受給」という選択肢があり、それぞれにメリットとデメリットがあります。

- 特に、「年金の損得」は、あなたの寿命や健康状態、そして老後に働き続けるかどうかによって大きく変わることを理解しておく必要があります。一律に「この年齢がお得」という答えはなく、ご自身のライフプランに合わせた見極めが不可欠です。

年金だけでは足りない現実と、早めの計画の重要性

総務省の家計調査が示すように、年金収入だけで平均的な生活費を賄うことは難しく、月々の赤字が生じる現実があります。こうした現実をふまえると、「年金だけで生活できる」という前提では不十分であり、老後に備えた資産形成が必要不可欠です。この「年金と生活費のギャップ」は、「老後2000万円問題」としても示された老後資金の現実であり、年金だけに頼れない状況はむしろ深刻化しています。

そのため、退職金やこれまでの貯蓄の活用はもちろんのこと、NISAやiDeCoといった制度を活用した計画的な資産形成は、老後の経済的基盤を築く上で欠かせません。60歳からの受給戦略は、単に年金の話に留まらず、老後のお金のプラン全体を考える「人生設計の重要な一歩」と言えるでしょう。

損を避け、安心を手に入れるには「中立な専門家」への早めの相談が鍵

年金制度の複雑さや、老後資金計画の多岐にわたる要素を一人で完璧に理解し、最適な判断を下すのは困難です。特に「損をしたくない」「後悔したくない」と考えるならば、早めに専門家へ相談することをお勧めします。

社会保険労務士やファイナンシャルプランナー、年金事務所など、年金相談ができる専門家は多岐にわたりますが、中でもIFA(独立系ファイナンシャルアドバイザー)は、特定の金融機関に属さない「中立性」を保ちながら、年金受給戦略の相談から、老後資金全体の資産形成・運用アドバイスまでを一貫してサポートできる強みがあります。

60歳からの年金受け取りは、あなたの老後生活の質を左右する大きな決断です。「知らないことで損をする」リスクを避け、安心してセカンドライフを迎えるためにも、早めに情報収集し、必要であれば専門家の知見を借りて、ご自身に最適なプランを立てていきましょう。

とはいえ、日本国内にIFA事業者は600以上存在しますから、その中から自分で最適なIFAを探すのは、とても時間のかかる作業です。

もし「自分一人で最適なIFAを探すのは大変だ」と感じたら、私たちIFAナビの『資産運用の無料相談窓口』をご利用ください。

IFAナビは、一人ひとりの状況やご希望に合わせ、厳選した提携IFAの中から最適なIFAをお探しし、無料でご紹介するサービスを提供しています。

- 「年金を含む広いお金の相談ができるアドバイザーを探したい」

- 「老後資金が足りるかどうか、専門家のライフプランニングを受けたい」

- 「年金だけでは不安なので、今のうちからNISAなどで資産を増やしたい」

こんなときは、ぜひIFAナビにご相談ください。

IFA選びのプロであるコンシェルジュが、最適なアドバイザーとの出会いをサポートします。

『資産運用の無料相談窓口』なら、

- 厳選IFAからご希望に合わせて紹介するので、自分でIFAを探すお手間が不要に。

- IFAとの相談前に解決したい基本的な疑問は、コンシェルジュがお答えします。

- 紹介後はIFAから面談のご案内が来るので、待っているだけでOK。

また、ご自身で様々なIFA法人について情報収集を進めたい方のために、IFAナビでは「IFA検索機能」も提供しています。エリアや相談内容、IFA法人の特徴などの条件を指定して、約100社のIFA法人情報を検索し、比較検討することができます。

納得のいくIFA選びを実現するために、ぜひIFAナビを活用してください。

資産運用でお悩みの方へ

無料相談サービスとは?

記事一覧

- 退職・老後など人生イベント別

資産形成対策 -

-

老後資金のおすすめ運用法5選&相談先とは?

-

【厚生年金の受給額早見表】いくらもらえるか分かる計算方法を解説

-

60歳からもらえる年金一覧|損する条件は?平均受給額は?注意点や賢い受け取り方をわかりやすく解説

-

退職金の相場・平均額とは?仕組みや計算方法を解説

-

退職金なしの会社はやばい?メリット・デメリットや今からできる対策を解説

-

老後生活に貯金は3,000万円必要?持っている人の割合や注意点を解説

-

退職金2,000万円のおすすめ運用方法5選ランキング!方法と使い道と詳しく解説

-

相続したお金はどうする?遺産の賢い使い方や注意点を解説

-

【40代・50代向け】セミリタイアとは?必要資金や後悔しないためのポイントを解説

-

- 資産運用の始め方・相談ガイド

- 投資の基本・はじめての資産運用

- NISA・iDeCoの活用術

- ファイナンシャルプランナー(FP)相談のポイント

- 年代別のおすすめ運用方法

- 資産額別のおすすめ運用方法

- 保険の見直しや資産運用との関係

- 資産運用のよくある失敗事例と

その対策 - 富裕層のための資産運用・

節税対策